- Инновации

- Статьи о применении синтетических инструментов

- Спредовая Торговля

PCI на Сельскохозяйственных Фьючерсов: Пшеница и Скот на Откорм

Сегодня мы хотим предложить вашему вниманию ещё один синтетический инструмент, реализованный в торговом терминале NetTradeX. Давайте, в этот раз используем торговые инструменты из раздела "Commodities". Возьмём два сельскохозяйственных фьючерса: скот на откорм и пшеницу. Создадим PCI следующего вида Wheat/F-cattle. Это означает, что в базовой части у нас будет пшеница, а в квотируемой - скот на откорм. Рассмотрим основные тенденции в динамике спроса и предложения на оба продукта.

Пшеница (Wheat)

По прогнозу Продовольственной и сельскохозяйственной организации ООН (FAO), потребление зерновых в мире в сезоне 2013/14 увеличится на 4% или на 92 млн. тонн по сравнению с сезоном 2012/13 и составит 2 415 млн. тонн. Основной прирост, как ожидается, произойдёт за счёт фуражного зерна. Его потребление возрастёт на 8% или на 52 млн. тонн и составит 708 млн. тонн. Продовольственное потребление зерновых составит 1 094 млн. тонн. Это лишь на 1,7% больше, чем в прошлом сезоне. Основная часть даже такого скромного прироста произойдёт за счёт риса. Продовольственное потребление пшеницы практически не изменится.

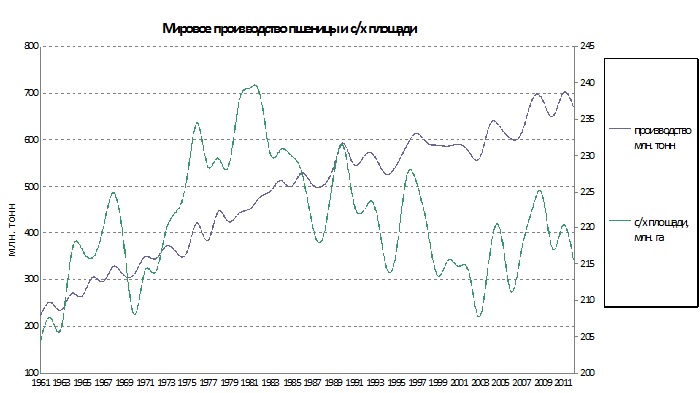

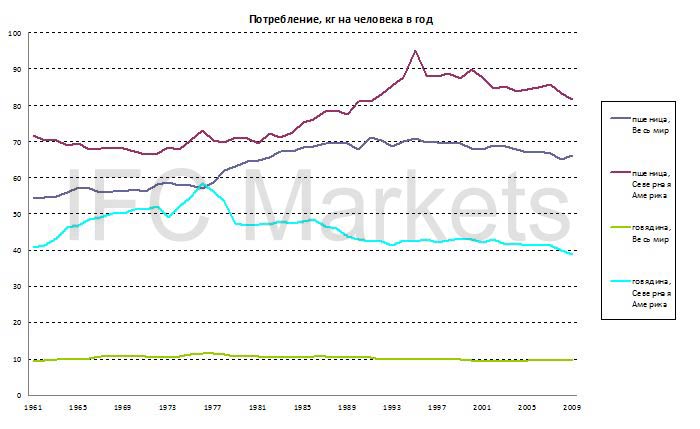

Источник: данные FAO

Как видно из представленного графика, мировое производство пшеницы стабильно росло благодаря повышению урожайности и современной агротехники. С начала 60-х оно увеличилось в 3,5 раза. Сельскохозяйственные площади под данную культуру были максимальными в 1981 году и с тех пор постепенно сокращаются. В последние пять лет рост мирового производства пшеницы затормозился на уровне 700 млн. тонн, что составляет чуть менее трети от общего производства зерна в мире. По нашему мнению, это связано со стабилизацией потребления пшеницы в развитых странах на уровне примерно 80 кг на человека в год.

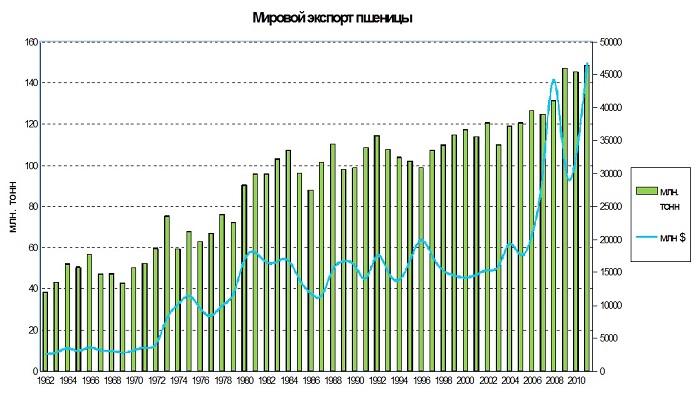

Согласно прогнозу FAO, объём мировой торговли зерновыми в сезоне 2013/14 возрастёт на 4% или на 12 млн. тонн по сравнению с предыдущим сезоном 2012/13 и составит 321,4 млн. тонн. Это может произойти из-за увеличения экспорта из Евросоюза и Канады. Рост мировой торговли пшеницей будет меньше – на 2,6% и составит 143,5 млн. тонн. Как ожидается, объём торговли фуражным зерном в мире возрастёт на 5,5% и составит 139,5 млн. тонн. Это новый абсолютный рекорд за всю историю.

Мы полагаем, что увеличение доли фуражной пшеницы в её общем производстве будет способствовать увеличению производства мяса крупного рогатого скота (КРС).

Рост объёмов мирового экспорта пшеницы в денежном выражении заметно опережает показатели в натуральном выражении. Это происходит за счёт роста цен.

Министерство сельского хозяйства США (USDA) в своём аграрном прогнозе до 2023 года ожидает увеличения объёма мировой торговли пшеницей в периоде с 2014/15 по 2023/24 сезоны на 19% или на 28 млн. тонн до 177,5 млн. тонн. Основными потребителями будут развивающиеся страны Африки и Юго-Восточной Азии, Ближний Восток, Индия и Пакистан. Основными поставщиками (60%) пшеницы на мировой рынок являются США, Канада, Австралия, Евросоюз и Аргентина. Отметим, что в ближайшие 10 лет, USDA не ожидает заметного снижения мировых цен на пшеницу.

Организация экономического сотрудничества и развития (ОЭСР) совместно с FAO представили свой агрохозяйственный прогноз на 2013-2022 годы. В нем ожидается рост мирового производства пшеницы на 12,5% к 2022 году до 784,5 млн. тонн. Объём мировой торговли увеличится на 11,4%. ОЭСР-ФАО прогнозирует, что в 2022 мировые цены на пшеницу будут на 9% ниже, чем в 2013 году.

Здесь мы хотели бы обратить ваше внимание, что при использовании PCI не обязательно строго предвидеть цену взятых активов в будущем. Достаточно выявить тенденции в динамике двух активов относительно друг друга. Общее движение рынка не так важно. На основании долгосрочных обзоров пшеницы мы делаем вывод, что она будет пользоваться стабильным спросом в будущем. Значительное увеличение мирового производства пшеницы не ожидается. Касаясь основных тенденций текущего года, мы хотим отметить, что из-за экстремально холодной зимы в США ожидается снижение урожая озимой пшеницы до 30% по отдельным сортам. Это может вызвать заметное повышение цен.

Говядина (F-cattle)

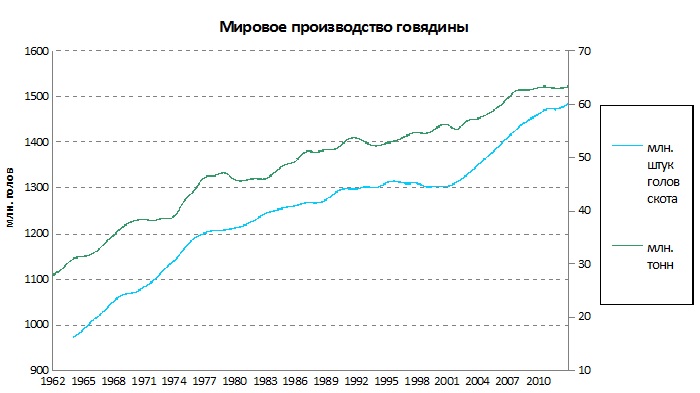

В этом году в мире может быть произведено около 67 млн. тонн мяса КРС. Мировое производство говядины заметно уступает в темпах роста пшенице. С начала 60-х оно увеличилось лишь 2,3 раза. Мы полагаем, что это произошло из-за США, где рост с 1961 года по 2013 составил лишь около 50%. Значительная часть пастбищ была перепрофилирована под выращивание культур для производства биотоплива. В результате на начало прошлого года в США было 89,3 млн. голов КРС. Это минимальное количество с 1952 года.

Основными мировыми производителями и экспортёрами говядины являются Канада, Австралия, Бразилия, Мексика и Аргентина. Основными потребителями и импортёрами – Китай, Япония, Южная Корея, развивающиеся страны. Отметим, что недавно США, Япония и Китай снизили ограничения на ввоз говядины в свои страны. Это может способствовать увеличению рентабельности сельхозпроизводителей из Евросоюза и Австралии. США является одним из крупнейших мировых производителей говядины. Несмотря на это, страна уже давно стала нетто-импортёром.

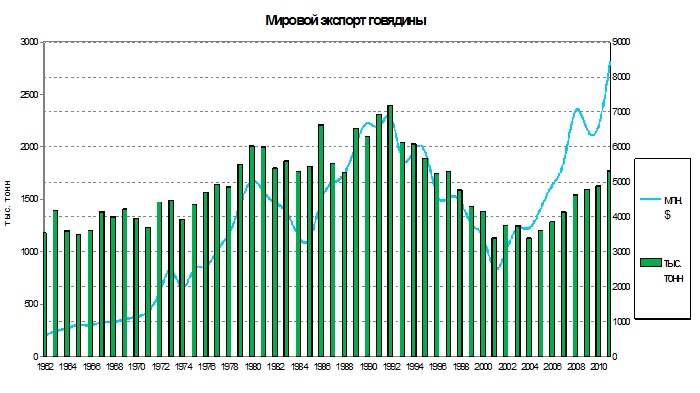

Как видно из графика, объём мирового экспорта в натуральном выражении сильно отстаёт от экспорта в денежном выражении. Как и в случае пшеницы, это происходит за счёт роста цен. С начала 60-х годов прошлого века экспорт пшеницы в денежном выражении увеличился в 18,5 раз, говядины – в 15 раз. В натуральном выражении экспорт пшеницы вырос в 3,9 раза, а говядины – всего на 50%. Мы полагаем, что рост цен на мясо в последние годы был слишком сильным и не исключаем его коррекцию вниз. По прогнозам ОЭСР-ФАО, к 2022 году объём мирового экспорта и производства говядины увеличится на 14%. Это больше, чем соответствующие показатели пшеницы.

Давайте сравним потребление пшеницы и говяжьего мяса. В качестве примера развитых стран мы взяли Северную Америку. Потребление пшеницы там достигло максимума в 1995 году 95 кг в год. С тех пор оно снизилось на 14%. Разница между потреблением пшеницы в Северной Америке и во всём мире сейчас составляет 23,6%. Тогда как говядины в Северной Америке съедают почти в четыре раза больше среднемирового уровня. Мы полагаем, что потребление говядины будет расти за счёт спроса развивающихся стран, но сейчас этому мешает высокая стоимость. Кроме того, и в Северной Америке не все так хорошо. По прогнозам из-за роста цен на мясо КРС, его годовое потребление в 2014 году может снизиться до уровня 70-х годов прошлого века в расчете на человека. Мы не исключаем, что это способно вызвать недовольство населения США и, как следствие, снижение цен на говядину. В США продажи сети ресторанов McDonalds в декабре 2013 года сократились на 1,4% по сравнению с декабрём 2012 года, впервые с кризисного 2008 года.

Стоимость пшеницы может возрасти за счёт ее более активного использования в качестве корма в животноводстве и птицеводстве. Одной корове в откормочном периоде требуется 4-6 кг зерна в день. При этом необходимо учитывать, что более 60% в фуражном зерне в мире занимает кукуруза, так как она примерно на треть дешевле пшеницы и используется при откорме быков. При этом доля комбикормов составляет от 20% до 45% от общей энергетической питательности рациона КРС. В комбикорме коров и телят в стойловый период доля пшеницы является весьма значительной и доходит до 30%. В России и других странах, где кукуруза не растет, доля пшеницы в комбикормах для КРС достигает 40%. В последнее время цены на говядину сильно выросли, а на пшеницу понизились. По нашему мнению это может стимулировать фермеров расходовать всё большую часть урожая пшеницы на корма КРС. Тогда стоимость зерна начнёт увеличиваться, а мяса – снижаться.

Построим недельный график пшеницы (Wheat) в торговом терминале NetTradeX. Предположим, что её стоимость приблизилась к нижней границе канала.

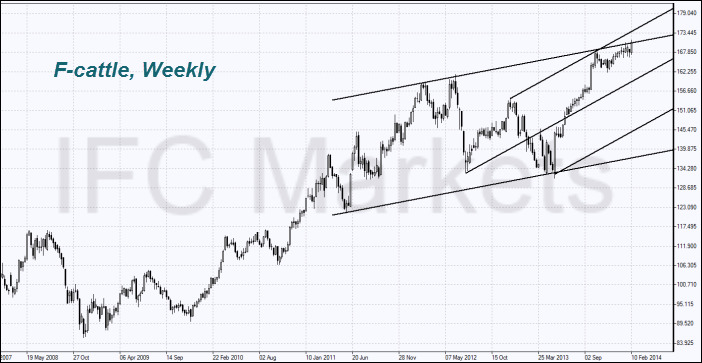

Теперь построим недельный график скота на откорм.

Предположим, что цены на говядину достигли верхней границы торгового диапазона на недельном графике.

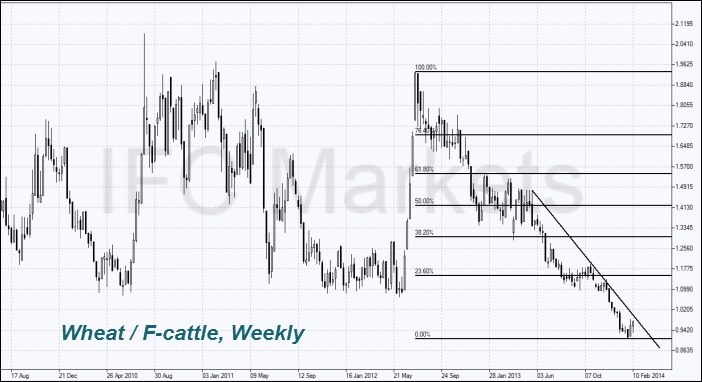

Теперь построим персональный композитный инструмент пшеница/говядина.

В сущности, в этом и заключается идея создания PCI Wheat/F-cattle. Мы ожидаем, что фьючерс на скот на откорм будет медленнее дорожать и быстрее дешеветь по сравнению с фьючерсом на пшеницу. При этих условиях композитный инструмент Wheat/F-cattle развернётся наверх и будет находиться в растущем тренде. Для получения торговых сигналов по его графику следует воспользоваться методами технического анализа.

Вопросы и предложения:analytics@ifcmarkets.comПредыдущие статьи

- Сравнительный анализ динамики фондовых рынков Японии и США

- Сравнительный анализ динамики фондовых рынков Германии и США

- Арбитражная Торговля | FCATTLE/SOYB - Анализ Эффективности

- PCI: Товарные Фьючерсы - Кофе vs Какао

- Новый Корпоративный Отчёт - Акции Google, Акции Apple

- Торговля Спредом | Торговля Акциями - Акции Google, Акции Apple