- Инновации

- Статьи о применении синтетических инструментов

- Спредовая Торговля

PCI: Товарные Фьючерсы - Кофе vs Какао

Добрый день, уважаемые трейдеры. В этом обзоре мы продолжаем знакомить вас с возможностями использования синтетического инструмента (технически - персонального композитного инструмента PCI), реализованными в торговом терминале NetTradeX на базе метода PQM. Мы хотим предложить вашему вниманию ещё один синтетический инструмент, составленный из двух инструментов раздела "CFD на товары": кофе и какао (C-COFFEE,C-COCOA). Давайте рассмотрим основные тенденции спроса и предложения на эти два сельскохозяйственных продукта.

Кофе впервые стали употреблять в Африке, в Эфиопии, в XIV веке. Сейчас основными его производителями являются страны Латинской Америки, на долю которых приходится 53% мирового урожая. На втором месте находятся страны Юго-Восточной Азии и Океании с долей 33%, а прародительница кофе — Африка довольствуется 12% мирового производства. Какао же, напротив, впервые появилось у индейцев Латинской Америки — майя и ацтеков несколько тысяч лет назад. В настоящее время его в основном выращивают в Африке. Её доля в мировом производстве составляет 74,5%. В Латинской Америке выращивается лишь 13% мирового урожая какао, остаток приходится на азиатские страны.

Таким образом, обе сельскохозяйственные культуры выращиваются в одной климатической зоне влажного тропического климата. Более того, кофе, впервые появившись в Африке, сейчас является одной из основных сельскохозяйственных культур родины какао — Латинской Америки. Как правило, отдельные страны специализируются на какой-либо одной из этих культур. За исключением, пожалуй, Индонезии, которая имеет примерно одинаковые доли в мировом производстве, как кофе, так и какао. Рассмотрим сравнительную таблицу производства обоих культур:

| Производство какао: | Производство кофе: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Как видно из представленной таблицы, доля Индонезии в мировом производстве какао составляет 10,2% и в мировом производстве кофе — 8%. Это подтверждает их теоретическую взаимозаменяемость. Остальные страны, кроме Эфиопии, могут производить обе культуры, но специализируются только на какой-нибудь одной. В сущности, на этом и основан принцип использования персонального композитного инструмента Coffee/Cocoa. В случае появления заметного различия в ценах этих товаров, фермеры могут быть заинтересованы в переходе с кофе на какао и, наоборот, в зависимости от мировой конъюнктуры.

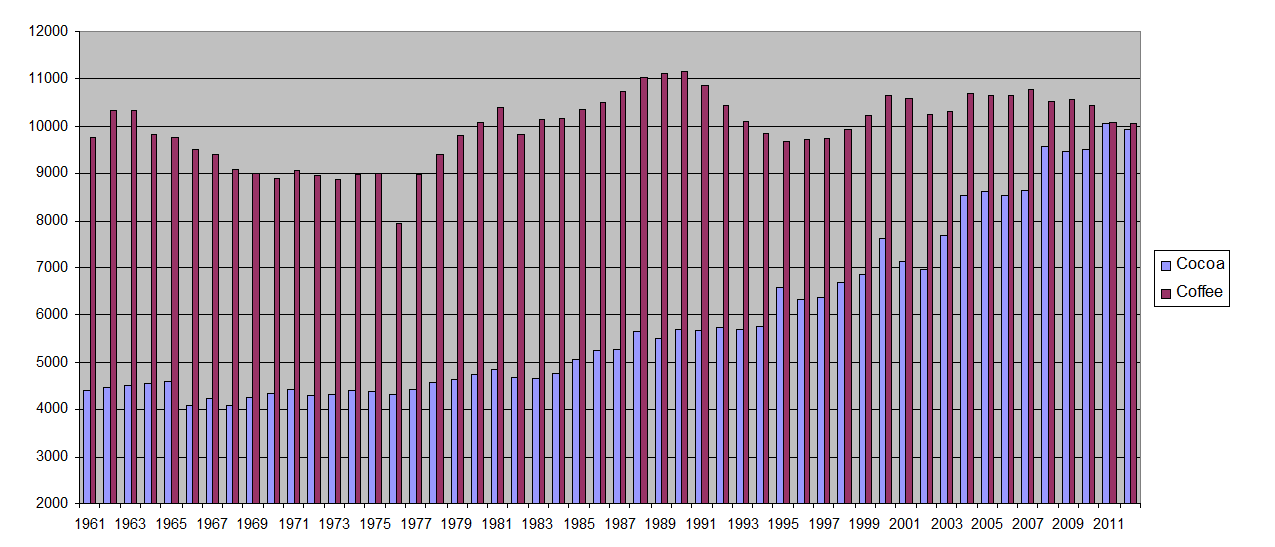

Площадь сельскохозяйственных культур в мире

Как видно из представленного графика, сельскохозяйственные площади, занятые под выращивание кофе с 60-х годов прошлого века находятся в диапазоне 9-11 млн гектаров. На наш взгляд, это обусловлено тем, что данная культура уже длительное время является традиционной для стран Латинской Америки. За тот же период времени площади под какао возросли почти в 2,5 раза за счет африканских стран. Этому также способствовало увеличение мирового спроса на какао и, главным образом, на шоколадные изделия. Их считают полезными в западных странах. Отметим, что доля Европы в мировом потреблении какао-продуктов составляет 50%, доля Америки — 33% и Азии — 14%. На долю основного производителя какао — Африки, приходится всего 3% его мирового потребления. Это не удивительно учитывая, что ВВП на душу населения в Евросоюзе составляет примерно $30500, а в крупнейших производителях какао – Гане и Кот д Ивуар в несколько раз меньше, лишь $3460 и $1820, соответственно.

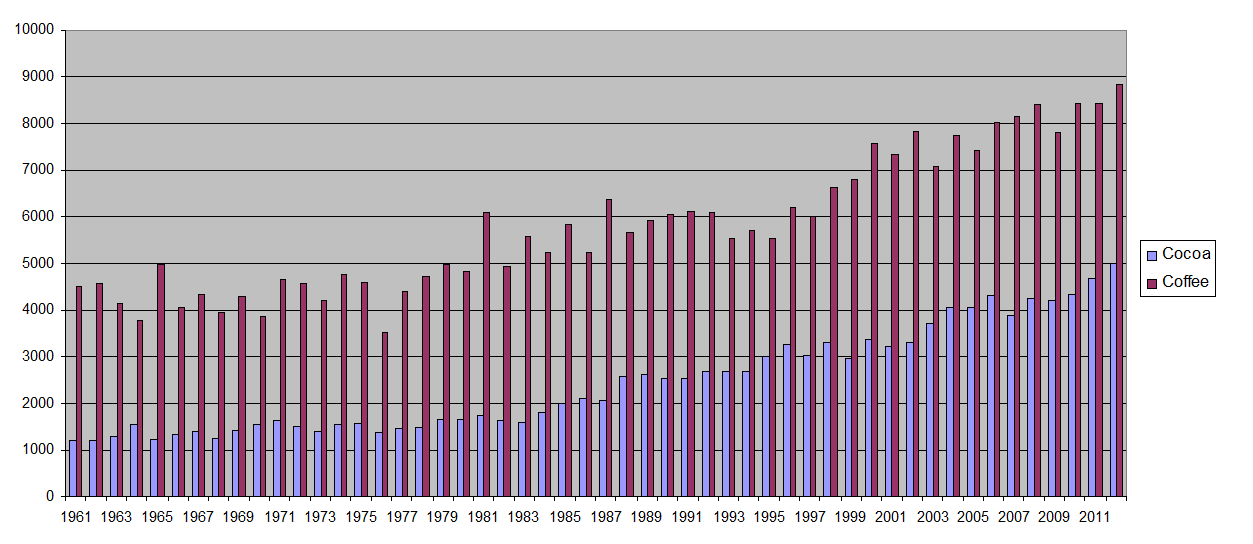

Мировое производство сельскохозяйственных культур

В результате, за последние 50 лет производство какао увеличилось в пять раз, а производство кофе — лишь в два раза. По нашему мнению, это является следствием того, что какао, несмотря на свою давнюю историю, является относительно новым массовым продуктом в странах Запада. До сих пор его производится примерно в два раза меньше, чем кофе. Причём как видно из предыдущего графика, сельскохозяйственные площади, занятые под кофе, и под какао недавно сравнялись. То есть на одной и той же территории можно вырастить почти в два раза больше кофе, чем какао. Это связано с особенностями этих культур.

Поставки какао на мировой рынок с начала 60-х увеличились в семь раз, кофе — в три раза. Это гораздо больше, чем производство. Отметим, что в Латинской Америке потребляется примерно треть выращиваемого кофе и эта доля уже вряд ли увеличится. Тогда как в Африке шоколадные изделия и какао до сих пор являются редкостью. Теоретически, африканцы могут заметно увеличить потребление шоколада в случае роста своих доходов.

Применение персонального композитного инструмента Coffee/Cocoa предполагает использование возможного отклонения цен на данные сельскохозяйственные культуры от некоего «справедливого» уровня, обусловленного как издержками производства, так и мировым спросом. Теоретически, фермеры основных стран-производителей могут частично замещать выращивание одной культуры — другой. Так как для этого имеются подходящие климатические условия. Конечно, это не может произойти мгновенно, так как срок жизни кофейного дерева составляет 60-70 лет, а шоколадного дерева (какао) — от 30 до 80 лет. Срок сельскохозяйственного использования деревьев, конечно, меньше. Данный PCI, по нашему мнению, будет стремиться к некоему среднему значению в случае сильных отклонений. Давайте рассмотрим ценовые графики обоих компонентов PCI. Для кофе мы будем использовать стоимость сорта «Арабика». Её доля в мировом производстве достигает 80%, а почти всё остальное приходится на ещё один сорт кофе - «Робуста». Вместе они занимают до 98% в мировом производстве.

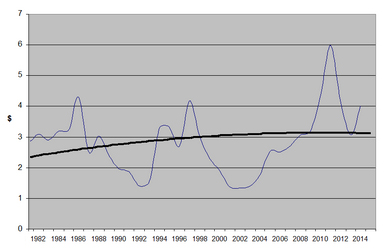

Цена кофе Арабика, $/кг

Как видно из графика, стоимость кофе за последние более чем 50 лет испытывала значительные колебания в диапазоне от $1 до $6 за килограмм. Чёрной линией на графике отмечена полиноминальная средняя цены. В последние 20 лет она равна примерно $3 за кг.

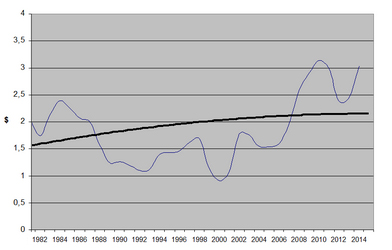

Цена какао, $/кг

У цены какао наблюдается похожий график. Это связано с тем, что шоколадные деревья активно плодоносят в течение 25 лет после чего их необходимо заменять. В этот момент наблюдается всплеск цен на какао. Особенно сильно цены выросли в конце 70-х годов. После этого они росли и в начале 2000-х, но повышение было уже не таким мощным из-за мирового экономического кризиса в 1997-2000 годах. Чёрной линией на графике отмечена полиноминальная средняя цены. В последние 20 лет она равна примерно $2 за кг или на треть ниже, чем у кофе.

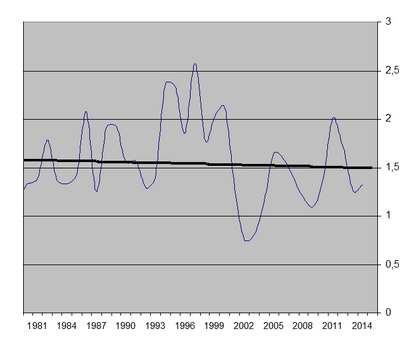

PCI в реальных ценах

На данном графике мы построили годовой график PCI кофе/какао за последние 50 лет исходя из их среднегодовой стоимости за килограмм. Как мы видим, вне зависимости от динамики цен на кофе и какао по отдельности, PCI колеблется в районе 1,5 и, начиная с 2000-х годов демонстрирует тенденцию к повышению. Минимальное значение было достигнуто в 2002 году и составило 0,763. Отметку 2,5 PCI превышал дважды — в 1965 году (2,738) С начала декабря прошлого года персональный композитный инструмент вырос с 0,88 до 1,73 в конце апреля. Таким образом, он вернулся к многолетнему среднему и даже немного превысил его. По нашему мнению, PCI и дальше будет находиться в нейтральном тренде. Эту его особенность, теоретически, можно использовать для получения прибыли, открываясь в соответствующую сторону у верхней или нижней границ диапазона.

В завершение следует отметить факторы риска, которые могут помешать или отдалить возвращение PCI кофе/какао к среднему уровню.1. Урожайность кофе в полтора - два раза выше, чем у какао. С одного гектара можно собрать примерно 600-1000 кг кофе или 400-500 кг какао. При этом кофе все равно дороже какао в полтора раза. Теоретически, это может подтолкнуть африканских фермеров к замещению какао на кофе. 2. Не исключён рост потребления какао в африканских странах-производителях в случае увеличения доходов населения. Они выращивают почти две трети мирового урожая, а потребляют менее 5%.

При сильном влиянии данных факторов, PCI некоторое время будет оставаться в падающем тренде. Эту ситуацию мы наблюдаем на недельном графике синтетического инструмента COFFEE/COCOA, построенного на базе торговой платформы NetTradeX. Цена сформировала двойное дно на основе сопротивления 1.2549 – предварительный сигнал активности медведей. Нисходящая тенденция подтверждается трендовым индикатором ParabolicSAR, а также разворотом канала Боллинджера. Нет противоречий и со стороны MACD – сигнальная линия (9 недель) развернулась в красную зону.

Цена пробила фрактальное сопротивление 1.0273 и дрейфует на отметке 1.0024. Открывать позицию на продажу можно немедленно с ограничением рисков около уровня 1.2549. Это значение подтверждается как фракталом Билла Вильямса, так и историческими значениями индикатора ParabolicSAR. Консервативным инвесторам после продажи CFD для PCI COFFEE/COCOA рекомендуется фиксировать прибыль выше следующего ключевого уровня – 0.8119. Не стоит забывать, что цена “композита” отклонилась ниже среднего значения и вероятно вернется к предыдущим историческим максимумам. А поэтому после фиксации прибыли нам следует быть готовым к открытию позиции на покупку от месячной линии поддержки.

Важно отметить целесообразность торговли PCI в долгосрочной перспективе. Для количественного анализа эффективности спреда удобно использовать линейный коэффициент корреляции (ЛКК), который принимает значения в пределах от -1 до 1. Этот показатель выражает степень связанности двух активов. Рассмотрим корреляцию двух активов PCI: базовый (кофе) и котируемый (какао). При отрицательных значениях можно говорить об обратной связанности: падение базового актива вызывает рост котируемого актива и наоборот. Именно в этом случае PCI имеет ярко выраженную трендовую составляющую, обусловленную расхождением спреда. Мы присоединили к недельному графику кофе индикатор, отображающий значения ЛКК – IND_Correlation, который находится в свободном доступе на сайте MQL4 community.

Рассматриваем квартальный горизонт анализа – 12 недельных баров. На данный момент мы видим, что сигнал перешел в отрицательную зону, что позволяет эффективно перейти к спредовой торговле с горизонтом 1 квартал.

Предыдущие статьи

- Сравнительный анализ динамики фондовых рынков Японии и США

- Сравнительный анализ динамики фондовых рынков Германии и США

- Арбитражная Торговля | FCATTLE/SOYB - Анализ Эффективности

- PCI на Сельскохозяйственных Фьючерсов: Пшеница и Скот на Откорм

- Новый Корпоративный Отчёт - Акции Google, Акции Apple

- Торговля Спредом | Торговля Акциями - Акции Google, Акции Apple