- Инновации

- Статьи о применении синтетических инструментов

- Спредовая Торговля

Сравнительный анализ динамики фондовых рынков Германии и США

Прогнозы на фондовых рынках

В настоящее время ведущие фондовые индексы мира показывают очень схожую динамику. С начала 2016 года индексы S&P500, DJI и Nasdaq 100 упали уже примерно на 8.5%. Немецкий индекс DAX в долларовом выражении рухнул на 9.4%, британский FTSE 100 - практически на эту же величину. Меньше всех с начала текущего года упал французский CAC 40 - на 7%, а больше всех японский Nikkei 225 – на 10.7%. Все цифры отражают изменение долларового значения индексов и учитывают динамику национальных валют.

Очевидно, на данный момент фундаментальные различия в динамике индексов выявлены не были. Тем не менее, мы можем ожидать их появления в текущем году из-за различий в монетарной политике центральных банков. ФРС США не раз заявляла о своих намерениях ужесточить кредитно-денежную политику и впервые за десятилетие повысила базовую процентную ставку с 0.125% до 0.375% на заседании 16 декабря 2015 года. Ожидается, что в 2016 году ставка будет повышена на 1 процентный пункт. Подобный шаг может негативно сказаться на финансовом положении американских компаний, поскольку приведет к росту долговой нагрузки и, вероятно, к укреплению курса доллара США.

В настоящее время ЕЦБ и Банк Японии проводят мягкую монетарную политику. Банки скупают различные виды облигаций и другие ценные бумаги посредством денежной эмиссии и удерживают процентные ставки на крайне низком уровне. Можно предположить, что такое активное кредитование и реструктуризация задолженности приведут к улучшению финансовых условий компаний в данных странах. В результате, подобные макроэкономические процессы могут сказаться на котировках акций и динамике фондовых индексов. В то же время, акции европейских, японских и британских компаний могут больше вырасти в цене, чем американские. Взгляните на пример сравнительного анализа рынков Японии и США, проведенный аналитиками IFC Markets.

Сравнительный анализ рынков через технологию PCI

Вы когда-либо задавались вопросом, как можно легко определить инвестиции в какой из зарубежных фондовых рынков приносят более высокую доходность, чем вложения в фондовый рынок США? Существует идеальный инструмент для получения ответа на данный вопрос: персональный композитный инструмент (PCI), основанный на методе PQM.

Для проведения сравнительного анализа рынков необходимо лишь скачать торговую платформу NetTradeX, открыть демо или реальный счет. После этого Вы получаете доступ к технологии PCI и, таким образом, можете создавать кросс-курс фондовых индексов интересующих Вас рынков и проводить их сравнительный анализ. Это очень просто и наглядно.

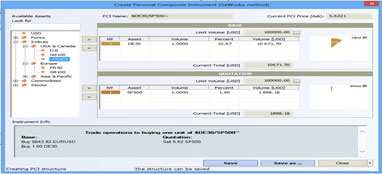

Как только Вы установили и запустили платформу NetTradeX, создайте PCI из DE 30 и SP500 - то есть из CFD на фондовые индексы Германии (DAX 30) и США (SP500), соответственно, один из них будет в базовой, а другой в котируемой части. Простые способы создания PCI описаны на странице “Как создать PCI ”. На создание вышеупомянутого PCI у нас ушло 2 минуты.

Когда структура PCI будет как на представленном ниже Рисунке 1, сохраните его, нажав "Сохранить" (Вам необходимо лишь ввести его наименование, мы назвали рассматриваемый PCI &DAX30/SP500).

Рисунок 1: Персональный композитный инструмент &DAX30/SP500

Затем добавьте новый инструмент в список уже существующих и откройте его график для анализа и торговли. График представлен ниже на Рисунке 2.

Рисунок 2: Недельный график персонального композитного инструмента &DAX30/SP500

Проведем анализ графика PCI, где нарисованы каналы с целью выявления тренда при движении цены. Цена нашего PCI представляет собой соотношение долларовой стоимости индекса DAX30 и индекса SP500. На недельном свечном графике цена PCI находилась в нейтральном диапазоне в период 2007-2011гг., а с 2011 года - в нисходящем канале. Иными словами, отношение индекса DE 30 к SP500 в 2007-2011гг. колебалось в диапазоне, а с 2011г. начало снижаться. Это означает, что доходность немецкого фондового индекса DAX 30 пока не превысила доходность американского индекс широкого рынка SP500. Более того, рост SP500 опережает DE 30 с 2011 года. Таким образом, с тех пор соотношение DE 30/SP500 - стоимость нашего PCI - снижается.

Анализ графика PCI позволяет также увидеть есть ли признаки разворота существующего тренда, то есть начинает ли немецкий фондовый рынок расти быстрее американского. Перейдем на дневной свечной график и добавим такой индикатор, как фракталы Билла Вильямса, а также RSI и MACD. Дневной свечной график PCI представлен ниже на Рисунке 3.

Рисунок 3: Дневной график персонального композитного инструмента &DAX30/SP500

Как очевидно из представленного графика, цена PCI колеблется в рамках нисходящего канала, однако в последние несколько торговых сессий она росла и приблизилась к его верхней границе. Индикатор RSI стал выше 50 и продолжает расти. Индикатор MACD опустился ниже 0 и сигнальной линии, однако расстояние до сигнальной линии сокращается, что является сигналом к росту. RSI также дает бычий сигнал, о чем говорит красная восходящая стрелка на графике PCI. Если цена сейчас достигнет верхней границы канала (эта область отмечена на графике красным овалом), достигнет верхней границы и преодолеет ее, это может означать начало формирования восходящего тренда и разворот нисходящего. Таким образом, немецкий фондовый рынок начнет расти быстрее американского тогда, когда стоимость PCI &DAX30/SP500 преодолеет верхнюю границу канала и сформируется восходящий тренд. Сейчас необходимо пристально следить за динамикой PCI на дневном графике и ожидать касания верхней границы канала, что станет сигналом формирования восходящего тренда. Как только появится подтверждение того, что пробой не был ложным, можно рассматривать вариант открытия длинной позиции по немецким акциям и короткой по американским.

Таким образом, простой PCI из двух индексов может быть использован для анализа относительной доходности двух фондовых рынков и принятия решения в какой их них инвестировать. Аналогично, инструмент PCI с базовым и котируемым портфелями акций с разных рынков может быть использован для анализа относительной доходности и принятия инвестиционного решения.

Преимущества торговли на Форекс и CFD с IFC Markets

- Валюты | Акции | Индексы | Товары | Металлы | ETF | Криптофьючерсы

- Персональные Композитные Инструменты (PCI)

- Очень узкие фиксированные спреды

- Потоковое исполнение

- Создавайте собственные инструменты и торгуйте ими

- Выбирайте готовые синтетические инструменты в нашей библиотеке PCI

- NetTradeX - собственная профессиональная платформа

- Популярные MT4, MT5 & WebTerminal

- Квалифицированная онлайн-поддержка на 19 языках

- Круглосуточно

Предыдущие статьи

- Сравнительный анализ динамики фондовых рынков Японии и США

- Арбитражная Торговля | FCATTLE/SOYB - Анализ Эффективности

- PCI: Товарные Фьючерсы - Кофе vs Какао

- PCI на Сельскохозяйственных Фьючерсов: Пшеница и Скот на Откорм

- Новый Корпоративный Отчёт - Акции Google, Акции Apple

- Торговля Спредом | Торговля Акциями - Акции Google, Акции Apple