- Инновации

- Статьи о применении синтетических инструментов

- Новые Возможности

Валютные индексы: раскрываем карты центробанков

Центробанки развитых стран тщательно защищают от внимания общественности свои краткосрочные планы. Тем не менее, их действия могут и должны учитываться инвесторами, организациями и трейдерами валютного рынка и именно поэтому представляют интерес. В данной статье показано, как создавать фундаментальные валютные индексы на основе модели Синтетического инструмента по методу PQM. Изучение взаимосвязи между фундаментальными индексами позволяет с наименьшим риском открывать долгосрочные позиции по наиболее ликвидным валютным парам. Настоящая статья подтверждает гипотезу, что переход от сотрудничества к конфронтации между центробанками может быть неизбежен в определенных фазах глобального кризиса.

Валютный индекс как инструмент анализа

Кроме оценки фундаментальных факторов, влияющих на денежную политику (безработица, инфляция и др.), существуют исключительно количественные методы анализа, которые нельзя оставлять без внимания. В дальнейшем мы предполагаем, что устойчивый тренд, который

сохраняется месяцы или годы, обеспечивается политикой регуляторов: даже если к денежной интервенции или к вербальной интервенции центральные банки прибегают нечасто, они всё равно используют эти инструменты для стабилизации валюты.

Для того

чтобы определить ценность валюты относительно глобального рынка Forex, рекомендуется использовать валютные индексы. У этого подхода есть очевидное преимущество: он наглядно показывает тенденции внутри

определенной экономической зоны, например, зоны евро. Влияние на него экономических факторов других регионов — минимально. Согласно данным Банка Международных Расчетов (BIS) за 2013 г., при проведении межбанковских транзакций наиболее популярными

являются 7 валют: USD, EUR, JPY, GBP, AUD, CHF, и CAD. Для создания индикатора евро EURi мы используем эталонный портфель, структура которого незначительно меняется с выходом экономических показателей в Евросоюзе. При этом эталонный портфель BEUR

имеет следующий состав: BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. Таким образом, индикатор стоимости евро к портфелю, EUR/BEUR основывается на сумме кросс-курсов. Для того чтобы снизить чувствительность эталонного портфеля к экономическим новостям еврозоны,

оптимизируем долю валют в эталонном портфеле. Для этого можно использовать соответствующие данные банка BIS по обороту валют между центробанками (см. список ниже). Доли рассматриваемого индекса определяются на основе остаточного оборота. Этот показатель

представляет собой разницу между совокупным оборотом евро по всем парам и оборотом отдельной пары. Вес валюты в эталоне может быть выбран пропорционально остаточной доле.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

Описанная схема была использована для создания индексов EUR и USD на основе соответствующих портфелей:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

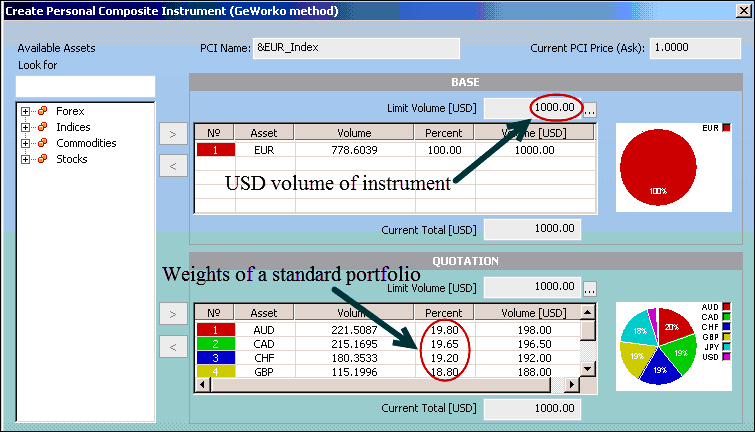

Для построения графика была использована торговая платформа NetTradeX, которая позволяет создать собственный синтетический инструмент (PCI) на основе стандартных активов при помощи специального

интерфейса (рисунок внизу). Эталонный портфель формируется путем добавления валют в котировочную часть. Капитал распределяется посредством указания процентных долей. Обозначим символами EURi and vsUSDi индекс евро и обратный индекс доллара

соответственно. С онлайн котировками и составом валютных индексов вы можете ознакомиться в соответствующих разделах EURi и vsUSDi на нашем сайте.На рисунке ниже представлен процесс создания индикатора EURi в платформе NetTradeX.

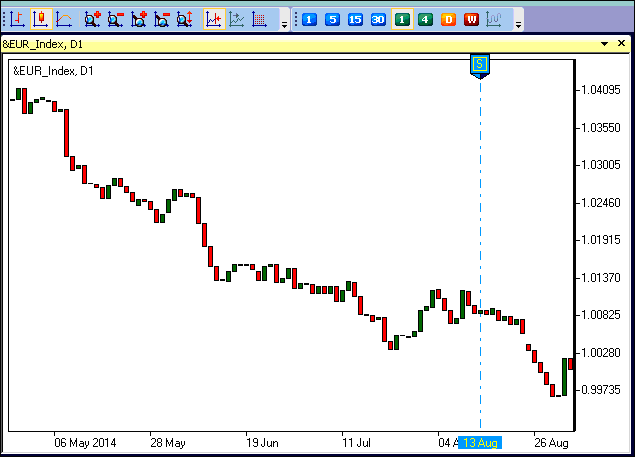

На рисунке вверху евро входит в состав базовой части инструмента (верхняя таблица), а эталонный портфель — в состав котируемой части (нижняя таблица). После создания индекс может быть добавлен в библиотеку торговой платформы. Цены открытия и закрытия индекса рассчитываются автоматически на основе соотношения курсов базовой и котируемой частей (рисунок ниже).

Посткризис и валютная война

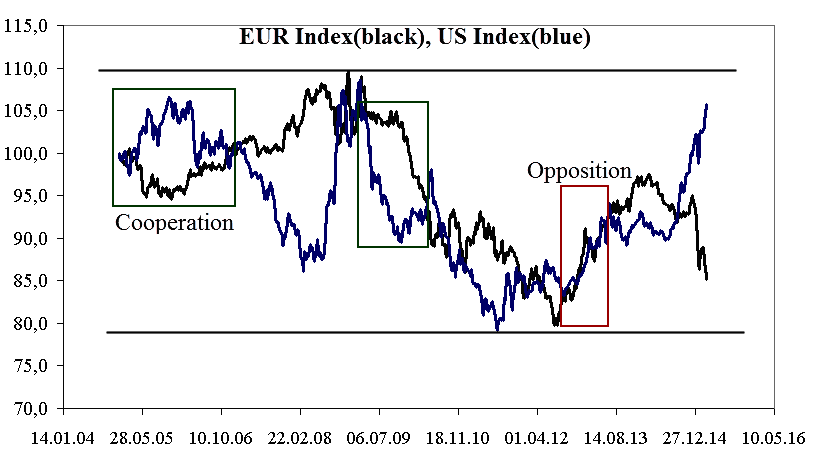

Экспортируем графики в Excel и приведем их к единому масштабу. Это позволит сравнить индексы EURi и vsUSDi на недельном таймфрейме за период с января по март 2005. За начальное значение принят уровень 100%. Валютные индексы движутся

в коридоре 80-110%: колебания составляют +/-20%, т.е. на 70% ниже амплитуды начальной величины. Статистически это означает, что ЕЦБ и ФРС не проводят независимую денежную политику на всем горизонте анализа. Положительный коэффициент корреляции 50%

внутри выбранного исторического периода обращает внимание на то, что регуляторы скорее находились в конфронтации (красный прямоугольник), чем сотрудничали (зеленый прямоугольник). Последний красный прямоугольник показывает, что на конечном отрезке

графика (2012-2013) обе валюты укреплялись одновременно. На графике представлены индекс евро (черная линия) и индекс доллара (синяя линия), недельный таймфрейм.

Нормализованные данные за 2005-2013. Источник: IFC Markets,платформа NetTradeX:

На этой стадии торговый баланс в Евросоюзе увеличился с 112.3 до 51.8 млрд. евро, а в США с 460.742 до 400.253 млрд. долларов. Заметное укрепление валют относится к периоду посткризисной стимуляции экспорта, тогда индексы упали до уровня 80%. Количественное смягчение - популярная стратегия, цель которой - направить потоки капитала в промышленность и сферу услуг и привлечь потенциальных покупателей гособлигаций. Появление "длинных" денег, вызванное запуском программы смягчения, указывает на твердую веру в восстановление экономик стран со стороны долгосрочных инвесторов. В то время как рынок начал постепенно поглощать облигации, государственный долг начал рост.

Реакция ЕЦБ

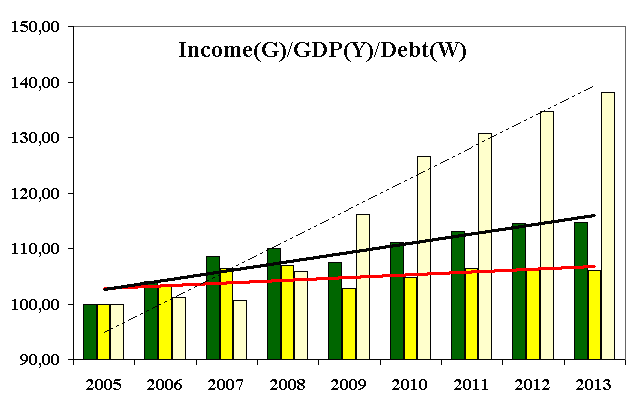

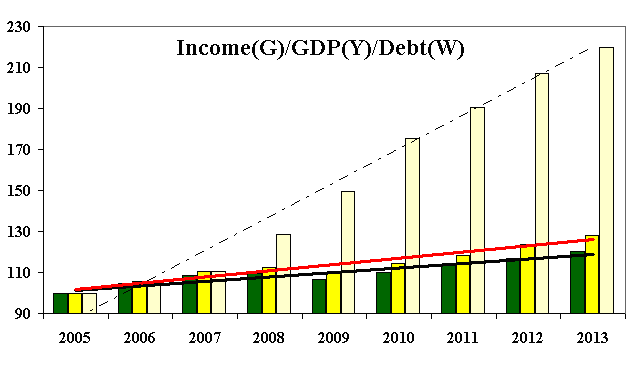

Рисунок внизу показывает график дохода на душу населения, ВВП и государственного долга стран еврозоны. В 2009 национальный долг (пунктирная линия) начинает расти значительно быстрее, чем ВВП (красная линия) и чем доход (черная линия). Как только была

запущена программа QE, начался рост торгового баланса. Стремление было понятным: поднять доходы населения. Тем не менее, разрыв между ростом ВВП и доходами постепенно увеличивался. Как и дистанция между ВВП и национальным долгом, о чем свидетельствуют

расходящиеся линии регрессии. Долг увеличивался быстрее ВВП на 1.64%, в то время, как рост доходов населения обгонял рост ВВП на 3.4%. Можно сделать вывод, что денежная интервенция в еврозоне позволила привлечь капитал, который скорее способствовал

увеличению доходов, нежели росту ВВП.

Основные экономические показатели в еврозоне. Доход на душу населения (зеленый), ВВП (желтый) и госдолг (белый):

Если структура еврозоны останется неизменной и не будет найдено дополнительных способов стимуляции роста, то подобная экономическая модель станет вырождаться в финансовую пирамиду. В конечном счете, потребуется рефинансировать долг. Возможная причина медленного восстановления экономики - нежелание придерживаться политики экономии и низкая эффективность налогообложения. Любопытно отметить, что период нелинейного роста долга сопровождается ослаблением валюты, начавшимся в 2008 году (рисунок внизу). Изначально этот механизм позволял привлечь долгосрочный капитал и стимулировать экспорт, как мы описывали выше.

Реакция ФРС

Проанализируем действия Федеральной Резервной Системы в заданный период валютного противостояния (красный прямоугольник). Схема имеет те же количественные характеристики: с 2009 падающий индекс доллара сопровождался ростом экспорта. В итоге увеличивающийся

поток инвестиций вывел ВВП из красной зоны (-2% в 2008) в зеленую зону (+5% в 2013 году). Признаки финансовой пирамиды здесь даже более заметны: национальный долг растет быстрее валового продукта в 5.44 раза. Но в этом случае активность инвесторов

оправдана: рост ВВП способствует увеличению доходов населения в основном посредством собственного ресурса экономики, а не за счет перенаправления денег на поддержку социальных обязательств. Оба регулятора используют программу смягчения для привлечения

инвестиционных ресурсов и обеспечения стабильного восстановления экономики. В обоих случаях подобные меры формируют структуру финансовой пирамиды. Однако если говорить о еврозоне, у пирамиды больше шансов на распад благодаря упомянутым выше фундаментальным

факторам. Начавшаяся в 2008 валютная война принесла больше пользы американской экономике, так как увеличилась конверсия роста ВВП в доходы.

Основные экономические показатели США. Доход на душу населения (зеленый), ВВП (желтый) и госдолг (белый):

Конфронтация или сотрудничество?

В настоящий момент политика ЕЦБ и ФРС снова находится в фазе кооперации. Переход от кооперации к конфронтации был необходим в период мирового экономического кризиса и уже невыгоден в том случае, когда существуют драйвер роста, такой как экономика США. Будучи основным торговым партнером США, Евросоюз не заинтересован в валютном противостоянии, так как может получить прямую выгоду в том случае, если американская экономика будет наращивать рост. Тем не менее, ресурс экономического смягчения в еврозоне уже частично выработан: средства, полученные от продажи евробондов, большей частью идут на социальные выплаты, и только потом на поддержку реального сектора. Мы считаем, что кардинальная программа количественного смягчения будет поэтапно свёрнута и ресурсы европейской экономики будут направлены на сокращение долга. Временная заморозка базовой ставки в США - полезная мера на предполагаемом этапе валютного сотрудничества. Если в будущем будет осуществлен этот сценарий, то EUR/USD и связанные с ним пары (GBP/USD, USD/CHF) продемонстрируют скорее трендовое движение, чем движение возврата к среднему. Позиционным трейдерам следует учитывать эти наблюдения при разработке индивидуальных торговых стратегий. Вы можете ознакомиться с одной из стратегий, прослушав наш вебинар "Forex trading strategy: Cross Market Index. Network approach":

Предыдущие статьи

- Обменный курс и создание новых финансовых инструментов на его основе

- Зарабатываем на медвежьем и бычьем рынках нефти

- Парная торговля с обратным спредом: 3 шага к пониманию

- Метод Портфельного Котирования – расширение линейки торговых инструментов трейдера

- Метод Портфельного Котирования – новые возможности анализа финансовых рынков

- Метод Портфельного Котирования – торговля композитными инструментами