- Inovace

- Články o uplatnění PCI

- Portfoliové obchodování

Vyhledávání "dobrého" a "špatného" portfolia s pomocí Metody GeWorko

Globální finanční krize roku 2008 se dotknula všech odvětví bez výjimky hospodářské činnosti. Přímo i nepřímo měla ovlivnila výslednost aktivity firem, ale stupeň tohoto vlivu byl různým.

V tomto článku se budeme snažit najít příklad portfolia, který by statisticky a graficky odrážel možnost budování úspěšné investiční strategie založená na různých akcích. Pro tento účel jsme vybrali 22 akcií předních likvidních amerických firem z různých odvětví ekonomiky. Použitím přístupu současné teorie portfolia, zásad diverzifikací rizik, stejně jako metody portfoliového kótování PQM, budeme se snažit rozdělit vybraná aktiva na dvě skupiny: "dobrá" a "špatná" portfolia.

Soubor "dobrého" portfolia budou formovat aktiva s kladnými váhami, totiž akcie na nákup. V souboru "špatného" portfolia jsou akcie, kterými podle naší analýzy je třeba otevřít kratké pozice. Celá analýza je založená na měsíčních cenách uzavření zaznamenaný během posledních 4 let (50 měsíců). Níže je uveden soubor aktiv (22 akcií), vybraný pro budování portfolia s uvedením tickeru, název firmy a sektory:

Tabulka 1: Název firmy a ekonomických sektorů pro vybrané akcie

| # | Ticker | Firma | Sektor |

| 1 | AA | AlcoaInc | BasicMaterials |

| 2 | AXP | AmericanExpressCompany | Financials |

| 3 | BA | BoeingCompany | Industrials |

| 4 | DD | DupontCompany | BasicMaterials |

| 5 | DIS | WaltDisneyCompany | CyclicalConsumerGoods&Services |

| 6 | GE | GeneralElectricCorporation | Industrials |

| 7 | HD | HomeDepotInc | CyclicalConsumerGoods&Services |

| 8 | HON | HoneywellInternationalInc | Industrials |

| 9 | HPQ | Hewlett-PackardCompany | Technology |

| 10 | IBM | InternationalBusinessMachineCorp | Technology |

| 11 | INTC | IntelCorporation | Technology |

| 12 | JNJ | Johnson&Johnson | Healthcare |

| 13 | JPM | JP MorganChase&Company | Financials |

| 14 | KO | Coca-ColaCompany | ConsumerNon-Cyclicals |

| 15 | MCD | McDonaldsCorporation | CyclicalConsumerGoods&Services |

| 16 | MRK | MerckCoInc | Healthcare |

| 17 | MSFT | MicrosoftCorporation | Technology |

| 18 | PFE | PfizerInc | Healthcare |

| 19 | T | AT&T | Telecommunication |

| 20 | VZ | VerizonCommunicationsInc | Telecommunication |

| 21 | WMT | Wal-MartStoresInc | CyclicalConsumerGoods&Services |

| 22 | XOM | ExxonMobilCorporation | Energy |

Na základě měsíčních dat výpočítáme realizované hodnoty průměrného přírůstku cen akcií, standardní odchylky výnosnosti a zjednodušenou verzi Sharpe poměru pro každou řadu dat. Výsledky výpočtu průměrné měsíční výnosnosti a standardní odchylky jsou uvedeny v tabulce níže:

Tabulka 2: Průměrná měsíční výnosnost a standardní odchylka

| Aktiva | Průměrný výnos | Standardní odchylka | Aktiva | Průměrný výnos | Standardní odchylka |

| AA | 0.31% | 10.60% | JNJ | 1.01% | 3.76% |

| AXP | 3.32% | 10.96% | JPM | 1.27% | 9.05% |

| BA | 1.99% | 6.96% | KO | 1.31% | 4.16% |

| DD | 1.81% | 7.90% | MCD | 1.22% | 3.68% |

| DIS | 2.58% | 6.54% | MRK | 1.11% | 5.28% |

| GE | 1.64% | 8.48% | MSFT | 1.20% | 6.67% |

| HD | 2.33% | 6.41% | PFE | 1.54% | 4.85% |

| HON | 2.05% | 6.40% | T | 0.78% | 4.16% |

| HPQ | -0.80% | 10.36% | VZ | 1.27% | 4.83% |

| IBM | 1.49% | 4.27% | WMT | 0.83% | 4.17% |

| INTC | 0.92% | 6.59% | XOM | 0.58% | 4.65% |

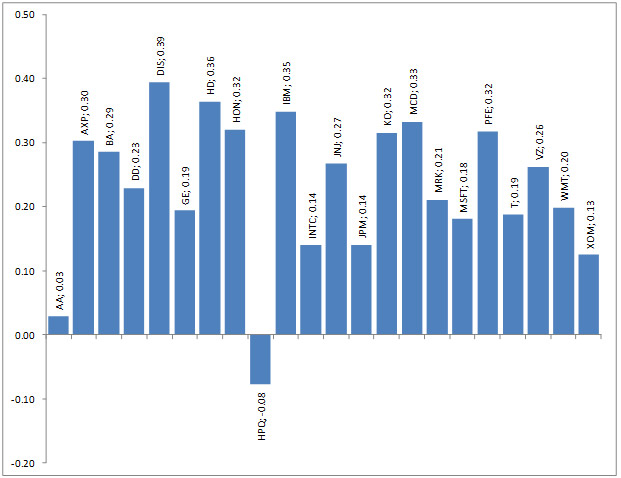

Kromě toho, můžeme vypočítat zjednodušenou verzi Sharpe ratio (Sharpeho poměr) pro každé aktivum. Tento poměr (Sharpe ratio ) se vypočítá pomocí dělení výnosnosti na standardní odchylku a ukazuje návrat výnosnosti na jednotku rizika. Tyto poměry budou dobrými směrníky pro naši analýzu při určení efektivity investiční strategie. Získané poměry jsou uvedeny v diagramu:

Diagram 1: Sharpe ratio vybraných akcií

Dalším krokem analýzy se stane hledání optimálních váhových koeficientů pro každé aktivum a sestavení portfolia akcií pomocí nich. Kritériem optimálnosti pro portfolio může sloužit, např., koeficient Sharpe, parametr výnosnosti či standardní odchylka. V našem případě kritériem optimálnosti bude sloužit maximálně přípustná výnosnost vypočítaný pro výběr 22 akcií. Průměrná standardní odchylka pro 22 akcií činí 6.40%, a chceme, aby naše portfolio nebylo rizikovějším, než průměrné činící aktivy. Pro výpočet váhových koeficientů potřebujeme také koeficienty kovariace aktiv, které ukazují stupeň vzájemné vázby chování aktiv.

V důsledku procedury optimizace váh (při existenci dvou omezení: maximálně přípustná standardní odchylka portfolia (6.40%)a konečný součet váh, který má být 100%) dojdeme k dalšímu řešení, které maximalizuje výnosnost portfolia:

Tabulka 3: Optimalizované váhy pro každé aktivum

| Aktiva | Váha | Aktiva | Váha |

| AA | -70.27% | JNJ | 21.59% |

| AXP | 8.97% | JPM | -31.82% |

| BA | -4.39% | KO | 29.55% |

| DD | -22.00% | MCD | -15.80% |

| DIS | 88.08% | MRK | -5.98% |

| GE | -41.55% | MSFT | 51.73% |

| HD | 37.01% | PFE | 39.28% |

| HON | 145.66% | T | -96.14% |

| HPQ | -43.92% | VZ | 81.77% |

| IBM | 152.36% | WMT | -56.03% |

| INTC | -39.34% | XOM | -128.76% |

Jelikož jsme nenastavili omezení pro možnost krátkých prodejů aktiv, řešení vydává jak kladné, tak i záporné váhy. Aktiva s kladnými váhami budeme nazývat "dobrým" portfoliem, a se zápornými - "špatným". Seskupujme aktiva podle nové klasifikace:

Tabulka 4: Optimalizované váhy pro investiční portfolio

| "Dobré" portfolio | "Špatné" portfolio |

| Aktiva | Váha | Аktiva | Váha |

| AXP | 8.97% | AA | -70.27% |

| DIS | 88.08% | BA | -4.39% |

| HD | 37.01% | DD | -22.00% |

| HON | 145.66% | GE | -41.55% |

| IBM | 152.36% | HPQ | -43.92% |

| JNJ | 21.59% | INTC | -39.34% |

| KO | 29.55% | JPM | -31.82% |

| MSFT | 51.73% | MCD | -15.80% |

| PFE | 39.28% | MRK | -5.98% |

| VZ | 81.77% | T | -96.14% |

| WMT | -56.03% | ||

| XOM | -128.76% |

"Špatná" aktiva jsou více, než "dobrá", ale epitet vůbec nesnižuje jejich významnost. Jak uvidíme v ukončení analýzy, právě tyto dvě skupiny aktiv jsou schopny přinést maximální účinek. Pokud jde o příslušenství firmy k sektorům ekonomiky, nesmohli jsme vydělit určenou zákonitost zásahu firem určitých sektorů do toho nebo jiného portfolia. V obou portfoliích jsou firmy, které představují úplně různé sektory.

Pokusme se nyní odděleně vyvést grafy "dobrého" a "špatného" portfolia. Proto použijme obchodně-analytický terminál NetTradeX s metodou GeWorko. Vyberme 10 aktiv "dobrého" portfolia a vyjádřme jeho hodnotu v amerických dolarech, jelikož je zajímavé vidět změnu absolutní hodnoty. Proto uvedeme váhový koeficient pro každé aktivum v amerických dolarech. Např., pro akcie AXP uvedeme objem 897 amerických dolarů, a pro akcie VZ - 8177 dolarů. Nehledě na to, že objem byl zadán v dolarech, a ne v procentech, to nebude mít vliv na křivku portfolia, která odráží dynamiku hodnoty portfolia, pouze ne v souřadnicích. Graf má následující podobu:

Graf 1: Absolutní hodnota portfolia "Long"

Získali jsme rostoucí retrospektivní strukturu. Od začátku ledna roku 2009 hodnota "dobrého" portfolia vzrostla 2,5krát, ale nemůžeme neoznačit podstatný pokles hodnoty portfolia v roce 2008. Podotkněme také, že na žačátku března roku 2012 hodnota portfolia se kolísala kolem 52300 dolarů. Tato skutečnost budeme potřebovat v budoucnu ve studiu dynamiky kombinovaného portfolia.

Analogicky sestrojme "špatné" portfolio se skládající z 12 aktiv, uveďme přislušné objemy v dolarech a vyveďme na graf retrospektivní dynamiku jeho absolutní hodnoty:

Graf 2: Absolutní hodnota portfolia "short"

Zřejmě, že "špatné" portfolio značně odstupuje alespoň v ukazateli výnosnosti portfoliu "dobrému" o čem svědčuje trojstupňové snížení jeho hodnoty v roce 2008 a následný dost skromný růst. Podotkněme také, že na začátku roku 2012 hodnota "špatného" portfolia se také kolísala na úrovni 52300 dolarů.

Sestrojme kombinované portfolio, které zahrnuje jak "dobrá", tak i "špatná" aktiva obdržené přo optimizaci váham. Podotkněme, že záporné váhy se shodují s krátkým prodejem aktiva. Při vytvoření portfolia v obchodně-analytickém terminále NetTradeX aktiva se kládnými váhami budou zahrnuty do souboru podkladové části vyrovnání kompozitního portfolia, se krátkými váhami – do souboru kotační části. Jinými slovy, podmínečně kupujeme aktiva "dobrého" portfolia a prodáme aktiva "špatného" portfolia, na čem i založena metoda GeWorko. V důsledku získáváme koeficient odrážející hodnota prvního (v našem případě "dobrého") portfolia v jednotkách druhého ("špatného"), a graf umožnuje sledovat její změny v průběhu posuzovaného období:

Graf 3: Relativní hodnota kombinovaného portfolia

Skvělým způsobem jsme záskali rostoucí strukturu kombinovaného portfolia, které se vyhnulo každému podstatnému poklesu v roce 2008 a ukázalo praktický kontinuální, plynulý a jistý růst v post-krizovém období. Přičemž, všimněme si, znatelný růst se začal právě po krize roku 2008 odrážením různého stupně reakce aktiv na jeden globální faktor, přičemž, podle grafu, významnost tohoto faktoru a také reakce aktiv je doposud vysoká.

Kvantitativní ukazatele efektivity kombinovaného portfolia jsou v tabulce:

Тabulka 5: Kvantitativní ukazatele efektivity kombinovaného portfolia

| Return | 7.52% |

| StDev | 6.40% |

| Sharpe | 1.18 |

Jednoduše určit, že výnosnost portfolia díky zařazení do analýzy krátkých pozic byla mnohem vyšší, než individuálně realizována výnosnost kteréhokoliv z aktiv (maximální průměrná výnosnost byla 3.32%). Standardní odchylka výnosnosti činila 6.40%, vyhovující zadanému nami omezení. Přitom, zjednodušená verze Sharpe koeficientu portfolia (1.18), odrážející její efektivitu převýšuje koeficienty jakýchkoliv z 22 akcií (maximální koeficient Sharpe z akcií činil 0.39).

Čím se vysvětluje takový jistý růst kombinovaného portfolia? Pro odpověď na tuto otázku je třeba se obrátit k dynamice hodnot "dobrého" a "špatného" portfolií. Procedura optimizace váh umožnila nám najít takové spojení dlouhých a krátkých pozic s vybranými aktivy, které s zadanými nami kritériemi se maximálně by shodovolo s naší investiční strategií. S pomocí metody GeWorko a její realizace v terminále NetTradeX se nám podařilo sledovat dynamiku jak individuálních portfolií, tak i kombinované verze.

Analýza chování portfolií ukazuje, že v krizovém roce 2008 "dobré" portfolio ztratilo menší hodnotu, než "špatné" portfolio. v post-krizovém období růst prvního portfolia také byl významnějším, než hodnota druhého. Díky spojení těchto dvou faktorů máme kontinuální rostoucí struktura. Jelikož růst kombinovaného portfolia se začal v roce 2008 (předtím dynamika vyhovuje bočnímu pohybu), můžeme předpokládat, že právě to se stalo bodem zlomení různých stupnů reakce aktiv na změnu systémových faktorů rizika. Podotkněme si, že do začátku března roku 2012 hodnota "špatného" portfolia převyšovala hodnotu "prvního" - koeficient její kombinované verze níže 1. ALe, v březnu roku 2012 jejich absolutní hodnoty se vyrovnaly, a koeficient se stal roven 1. V budoucnosti více jednotek "špatného" portfolia se vyžadovala pro nákup jedné jednotky "dobrého" portfolia.

Předchozí články

- Čtvrtý postulát Dow: sloužící pro investora

- Portfolio spread based on continuous futures

- Portfolio Sharpe - “Tři vůdce” - DJIA, S&P500, Nasdaq 100

- Optimizace portfolia metody PQM (část 2)

- Optimalizace portfolia pomocí metody PQM (část 1)

- Portfolio akcií | Sestavení portfolia pomocí metody Portfoliového kótování PQM