- Inovace

- Kontinuální futures

- Schéma výpočtu pro Komoditní Futures

Schéma výpočtu pro kontinuální CFD na Komodity

Kontinuální CFD na komodity (přesněji, na futures na komoditu) se tvoří na základě dvou instrumentů. Podívejme se na schému sestrojení kontinuálního CFD na základě příkladu futures na ropu značky BRENT.

1. Na londýnské Mezikontinentální burze ICE se obchodují různá vypršení (expirace) futures na ropu značky BRENT. Pro příklad sestrojení našeho CFD jsou zvoleny tři futures s nejbližšími daty vypršení.

Burza ICE vydává velký počet futures na ropu s daty vypršení po dobu 5 let, to znamená, každý futures se obchoduje 5 let, ale likvidní jsou pouze několik futures s nejbližšími daty vypršení. Takže, zároveň se mohou obchodovat několik relativně likvidních futures s různými daty vypršení (a dodávky), ale značně likvidnějšími jsou dva nejbližší kontrakty. Tyto futures se obchodují ve pracovních obchodních dnech podle burzovního plánu od 02:00 do 24:00 SEČ (v pátek od 02:00 do 22:00).

Kontrakty se přestají obchodovat přibližně před měsícem do data dodávky, které se uskutečňuje v polovině měsíce, to znamená, např. březnové futures se bude obchodovat do poloviny února. Cena na další po nejbližším futures se udržuje zpravidla buď výše ceny nejbližšího futures nebo níže této ceny na dlouhou dobu.

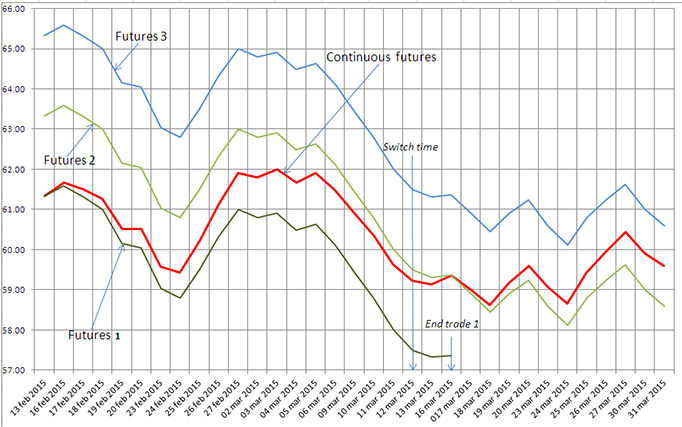

2. Pro příklad vezměme si tři futures 2015 BRN5J (dubnové), BRN5K (květnové) a BRN5M (červnové). Na Obr. 1 tyto futures jsou vyznačeny Futures 1, Futures 2 a Futures 3, patřičně. Kromě toho, ceny futures jsou opraveny k lepší ilustrativnosti.

Kontinuální CFD na ropu BRENT (na obrázsku je význačen jako Continuous futures) se vypočítává jako vážený průměr dvou nejbližších burzovních futures. Vážení se provádí podle počtu dní zbývajících do konce obchodu s nejbližším futures dle následujícího vzorce:

CF = F1 * T1/T + F2 * T2/T ,

kde CF – cena kontinuálního CFD,

F1 – cena nejbližšího futures Futures 1,

F2 – cena dalšího futures Futures 2,

T – nominální časový intervál mezi daty vypršení dvou futures (30 dní pro

BRENT),

T1 – časový intervál (dni), zbývajícího do data ukončení obhcodu nejbližšího

futures,

V důsledku cena kontinuálního CFD leží mezi cenami F1 a F2. Přičemž, na začátku nominálního interválu T tato cena CF je blízká k ceně F1, а podle přiblížení data ukončení obchodu nejbližšího futures cena CF se blíží k cena dalšího futures F2.

Když do doby ukončení obchodu nejbližšího futures (doba “End trade 1” na Obr. 1) přebývá několik dnů a likvidita tretího futures nabývá dostatečné úrovně, probíhá automatické přepínání výpočtu pro další pár futures – Futures 2 a Futures 3 (doba “Switch time” na Obr. 1).

Je třeba také poznamanet, že výše uvedený vzorec je zjednodušený, a fungující algoritmus bere v úvahu řadu nuancí včetně i výpočet nového páru futures na několik dní před začátkem nominálního interválu T.

Obr. 1

V důsledku v době přepojení na další pár burzovních futures na kotacích kontinuálního CFD se netvoří žádné gapy nebo na mezery. Klienti Společnosti IFC Markets mohou na dobu neurčitou udržet pozice s takovými kontinuální CFD na komodity. Přičemž, Společnost sáma o sobě hedguje pozice klientů s obvyklými burzovními futures. Pohyb ceny kontinuálního CFD na dlouhodobé futures se kompenzuje zvýšením ceny přenosu pozice do následujícího dne (rollover, SWAP).

Podobná technologie umožňuje traderům pohodlně obchodovat s CFD na burzovní komodity bez obav o data vypršení burzovních futures.