- Inovace

- Články o uplatnění PCI

- Portfoliové obchodování

Čtvrtý postulát Dow: sloužící pro investora

Klasická analýza grafu ceny – nedílná součást vnitrodenního obchodování. Zároveň dokonce fundamentální investoři považující horizonty několik měsíců a let, obrátí se k podkladovému aktivu trendu pro testování svých nápadů a správného omezení rizik. Inerciální vlastnosti na akciovém trhu, jeho částečná efektivita byly pozorovány v osmdesátých letech dvacatého století. Jedním z výsvětlení schopností trhu udržet směr pohybu při oslabení fundamentálních faktorů patří George Sorosovi: teorie reflexivity aklciových trhů (“Alchymie financí”). Hlavní nápad tohoto modelu spočívá v tom, že na chování účastníků trhu má vliv očekávání pohybu ceny a psychologická setrvačnost, která vede k tomu, aby trend zachovával svůj směr.

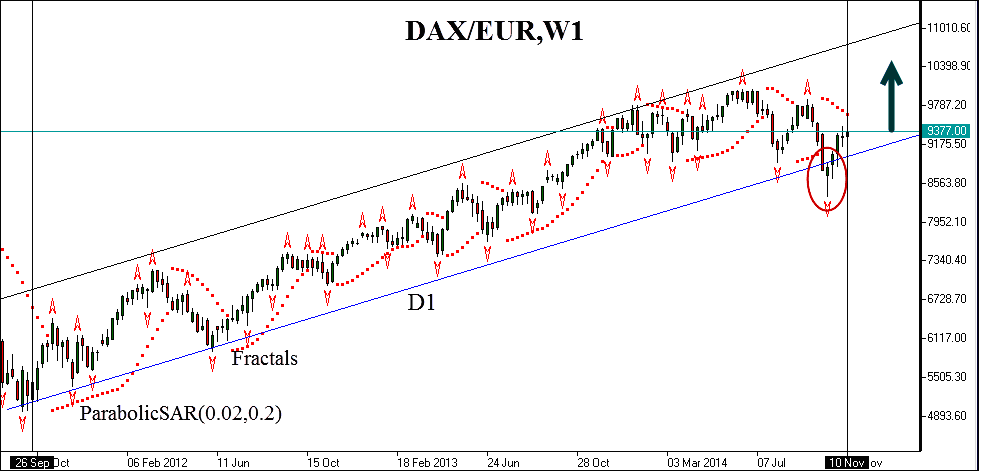

Na grafu níže (obr.1) jsou uvedeny týdenní svíčky německého akciového indexu DAX. Index zahrnuje v sobě hodnota akcií 30 společností v různých průmyslových odvětvích v Německu. Podíl akcií se stanoví s ohledem na kapitalizaci kadžé společnosti. DAX charakterizuje stav hlavního driveru ekonomického růstu v EU, jelikož HDP v Německu má největší hodnotu mezi účastníky eurozóny – téměr 20% od HDP v EU. Úvěrové a investiční příležitosti ostatních účastníků z fondů EU jsou velmi závislé na ekonomickém růstu tohoto státu.

Obr.1. Německý index DAX (GE30). Ceny otevření/zavření.

Investování do indexu je atraktivní kapitálová investice ve fází ekonomického oživení eurozóny. Např., nákup indexu 26. září 2011 by přinesla 30% ročního příjmu na aktuální den (10. listopadu 2014) s maximálním čerpaním pozic méně než 18%. Pohyb kapitálu se stanoví dlouhodobým 4letým trendem, který je označován jako vzestupný kanál na grafu výše. Trendová linie se vytvoří na základě dolní hranice těla svíčky. Jakým způsobem může investor omezit rizika?

Jeden z nejjednodušších způsobů spočívá ve fixací prvního signálu konce trendu, t. j průrazu trendové linie (signál je obkreslen červeným oválem na obrázku). Např. mohli bychom uzavřít pozici, jakmile se týdenní svíčka uzavře pod hranici vzestupného kanálu. Jelikož všechny signály technické analýzy mají statistickou váhu, pak připustíme falešnost průrazu. To znamená, že tržní cena se po určité době vrací do oblasti kanálu s rozšiřením pozorovanou volatilitu.

Jak snížit podíl precedentů předčasného uzavření pozice do konce trendu? Samozřejme nechceme zaplatit dodatečnou komisi brokerovi za nový vstup na trh, nicméně, pokud tato komise činí jednotky, a dokonce i desítky procent ze zisku. V takových případech běžnou praxi je použit další signály indikátorů, které by se určily správnost signálu. Podobné filtry mají řadu vstupních parametrů, které je třeba aktualizovat na základě subjektivního hodnocení situace, jako jsou subjektivní úrovně překoupenosti/přeprodanosti oscilátorů. Jak je známo, trh neví o svých parametrech a se mění nepředvídatelně, proto takový přístup má řadu náročností. Další způsob je schopnost přilákat základní principy trhu. Na konci 1980 Charles Dow formuloval 6 postulátů technické analýzy akciového trhu. Jeden z nich zní, že chování indexů musí být souhlaseno – čtvrtý postulát Dow. To znamená, že pohyb dopravního indexu nemůže být pozorován bez ohledu na pohybu základního průmyslového indexu a musí být potvrzen hlavním tržním faktorem. V tomto případě průmyslový index je makro index trhu. Rozšiřme tento princip pro považovanou výše investiční pozici.

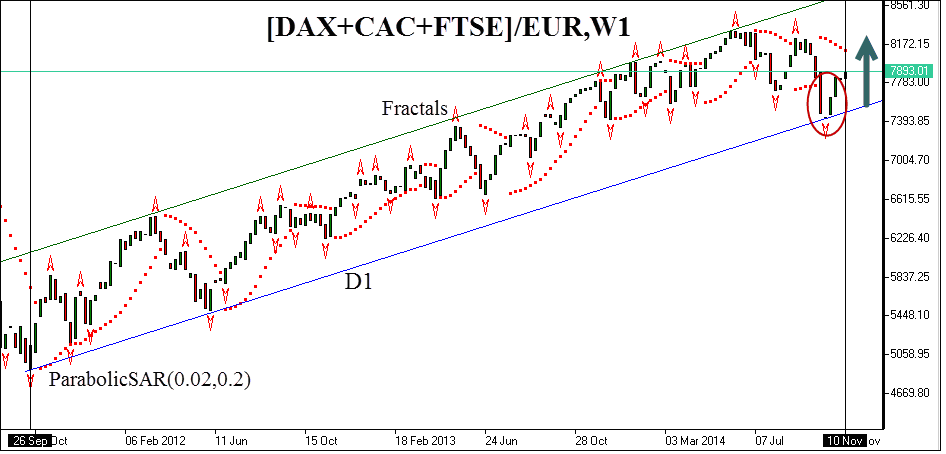

Pro sestavení makro indexu použijme syntetický akciový index eurozóny, který bere v úvahu dynamiku portfolia z 3 populárnich akciových indexů. Index je vytvořen na základě modelu personálních kompozitních instrumentů a medoty GeWorko. Podkladová část tohoto instrumentu obsahuje 3 kontrakty indexu DE 30 (DAX), 6 kontraktů indexu FR 40 (CAC 40) a 3 kontrakty indexu GB 100 (FTSE 100). Portfolio se kotuje v eurech. Indexy jsou uvedeny kontinuálními kontrakty na rozdíl (CFD) na odpovídající futures. Níže je uveden graf týdenních cen otevření a zavření, sestavený v terminále NetTradeX. Můžete si prohlédnout na graf instrumentu on-line nebo ho ze stránky importovat do obchodního terminálu. Vidíme, že je pohyb akciového indexu EU během sledovaného období souhlasen s německým DAX s výjimkou falešného průrazu 3. října. Použijme 4 postulát Dow jako filtr trendového signálu. V tomto případě se pozice zavírá v případě, že svíčka makro indexu &Stock_EUR se zavírá pod trendovou linii trendu (obr.2). Ani v tomto případě, ani ve mnoha dalších se to nestalo, a to znamená, že pozice pokračuje zůstat na trhu. Měli jsme pravdu, jelikoř DAX se vrací do trendového kanálu a pokračuje vítězný výstup do zelené zony zvýšením zisk investora. Výhodou takové metody je možnost používat kapitálově náročnější index &Indices_EU jako analytický instrument. Neplatíme komisi za vstup, ale zlepšujeme ukazatele základní strategie investování do DAX.

Obr.2. Kompozitní akciový index &Indices_EU. Ceny otevření/zavření.

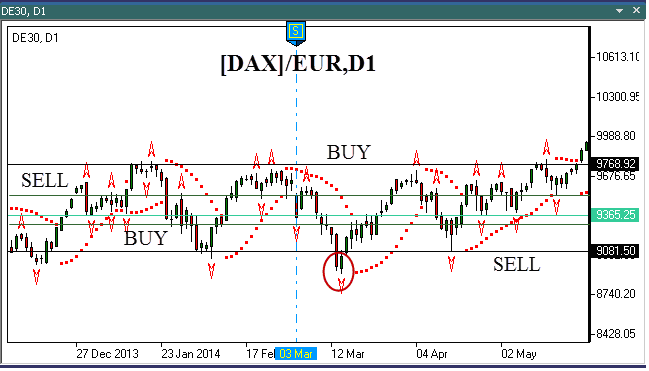

Podívejme se na další příklad – obchod v rámci cenového koridoru, který se používá jako alternativní strategie sledování trendu. Na obrázku uvedený níže jsou úrovně podpory a rezistence sestaveny na základě fraktálů Billa Williamse. Koridor je rozdělen do 3 zon: zona nákupu (BUY), zona prodeje (SELL) a zona „mimo trhu“. Při překročení hranice dolní zony BUY dolů, provádí se operace nákupu s omezením rizik na úrovni 9081.50.

Obr.3. Německý index DAX (GE30). Proces v bočním koridoru.

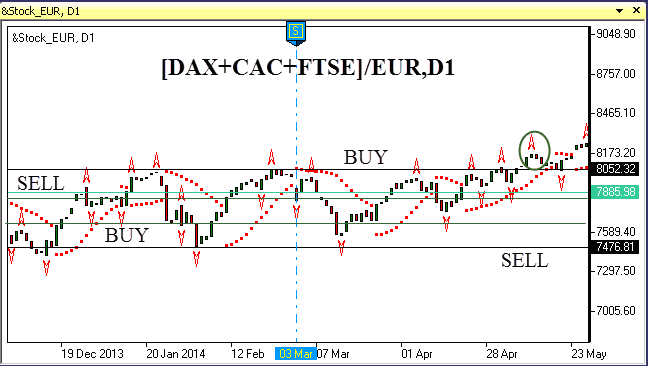

Pozice se zavírá, jakmile cena dosáhne zony SELL, t. j překročí její dolní hranici. Zároven s tím se probíhá krátký prodej a t.d.Potenciální zisk přibližně dvakrát předhání rizika, což se zajišťuje rozdělěním kanálu na 3 rovné zony. Bez ohledu na jednoduchost přístupu, strategie umožnuje stanovit pevné stop lossy a racionálně snížit rizika. Ale dokonce my nejsme pojištěny od falešných průrazů, jeden z nich na obrázku je vyznačen červeným oválem. A opět přichází na pomoc čtvrtý postulát Dow. Jelikož odpovídající minimum makro indexu neprorazil podporu (viz obr. dole), pak pozice se udržuje s posunem stopu na další úroven směrem dolů. Úrovně mohou být vytvořeny při pomoci sítě Fibonacci. Alternativem je použití taktiky „spoj“, když se otvírá symterická pozice na nákup při nepotvrzeném medvědím průrazu. Spoj se otvírá, jakmile cena se vrací do dolní zony kanálu. Jak je vidět, cena se opravdu vrací do kanálu, růst pokračuje, zisk znovu roste. Některé z nich dávají přednost strategii záložené na průrazu bočního koridoru. V tomto případě se provádí nákup indexu, jakmile dojde k průrazu horní hranice koridoru 9768.92. A opět filtr, na základě syntetickéhoakciového indexu pomáhá oddělit pravdu od lži. Průraz se potvrzuje systemovým indexem, a to znamená, pozice může být otevřena. Cena dělá rozloučený obrat a jde nahoru. Opět zasáhnuli jsme na cíl!

Obr.4. Kompozitní akciový index &Indices_EU. Průraz kanálu.

Tato strategie, samozřejmě, neumožní vám snížit rizika do nuly, ale se objeví další mechanismus, které pomůže snížit podíl ztrátových pozic a zlepšit výsledky na rok. Hlavní výhoda této metody – jednoduchost, dostuponost a hluboké tržní principy. Index mající vyšší prioritu, t.j akciový makro index Evropy, je méně citlivý na náhodné odchylky, jelikož má vysokou diverzifikaci kapitálu. Pohyb základního indexu spouští mechanismy přerozdělování kapitálu a se dokonce outsideři přidávají k základnímu pohybu. V tomto příkladu je to způsobeno těsnými obchodními vztahy a společným ekonomickým prostorem EU: budiče růstu zesilují obchodní obrat a přilákají investice (nejenom přímé) do regionu, část kterých stimuluje růst zaostávajících společností. Ve výše uvedeném příkladu vidíme, že obnovení maxima indexu &Indices_EU přivede k pohybu DAX. Můžete otestovat tento podchod při investování do jiných klasických indexů, jako jsou americké a asijské a přesvědčit se, že „klasika“ pokračuje fungovat. Zároven s tím získáte lepší pochopení tržních mechanismů a glůobalizací na trzích kapitálu, což se vám určitě jako úspěšnému investořu pomůže

Vážení obchodníci. Navrhujeme se vám také seznámit s metodami hedgování portfoliových rizik na základě modelu personálních kompozitních insteumentů:Předchozí články

- Portfolio spread based on continuous futures

- Portfolio Sharpe - “Tři vůdce” - DJIA, S&P500, Nasdaq 100

- Vyhledávání "dobrého" a "špatného" portfolia s pomocí Metody GeWorko

- Optimizace portfolia metody PQM (část 2)

- Optimalizace portfolia pomocí metody PQM (část 1)

- Portfolio akcií | Sestavení portfolia pomocí metody Portfoliového kótování PQM