- Inovace

- Články o uplatnění PCI

- Portfoliové obchodování

Portfolio akcií | Sestavení portfolia pomocí metody Portfoliového kótování PQM

Funkcionál metody Portfoliového kótování PQM umožňuje vytvořit jakékoliv kombinace aktiv z řady dostupných instrumentů. V tomto článku chtěli bychom upozornit na americký trh akcií, zvolit nějaké cenné papíry, sestrojit graf pro získávané portfolio a analyzovat jeho chování v průběhu posledních let.

Jak je známo, finanční krize, vypuklou v roce 2008, vedla k vážným následkům pro světový finanční systém a podstatným ztrátám pro investory. Svět se snaží vzpamatovat již 4,5 roku a teprve nedávno se začaly projevovat příznaky oživení aktivity v největší ekonomice světa - USA.

Jedním z nejstarších a nejznámějších fondových indexů Dow Jones Industrial Average pouze v březnu roku 2013 se mohl plně obnovovat. Takto, za půl a rok index klesl o více než 2 krát (od podzimu roku 2007 do jara roku 2009) а vrácení ztracených pozic trvalo čtyři roky.

Graf 1: Graf známého indexu Dow Jones v obchodně-analytické platformě NetTradeX

Pomocí instrumentů metody PQM se snažíme zjistit, zda bylo takové portfolio akcií, které ochránilo by naše potenciální investice do amerických akcií proti znehodnocení v době krize a zhodnotit jeho výnosnost. Jak víte, během finanční krize nejvíce zasažené firmy byly finanční firmy. V souvislosti s tímto ze zahrnutých indexů v indexu Dow Jones vybrali jsme akcie firem poskytujících jiné sektory ekonomiky, zejména firmy zabývající se výrobou spotřebního zboží, zpracováním a výrobou vysoce technologických zboží, potravinářskou výrobou, a také mediální firmy. V našem výběru (s odpovídajícími váhami) jsou:

- Walt Disney Company (20%)

- Home Depot Inc. (20%)

- Honeywell International Inc. (15%)

- International Business Machines Corporation (15%)

- Coca-Cola Company (10%)

- McDonald’s Corporation (20%)

Pomocí instrumentů metody PQM sestavíme portfolio, skládající se ze šesti shora uvedených cenných papírů s uvedenými váhami. Předpokládejme, že aktuální hodnota portfolia činí 10 000 US dolarů, pak 2 000 US dolarů jsou investovány do firem Walt Disney Company, Home Depot a McDonald’s Corporation; 1500 US dolarů – do Honeywell International a International Business Machines Corporation, 1000 US dolarů - do Coca-Cola Company.

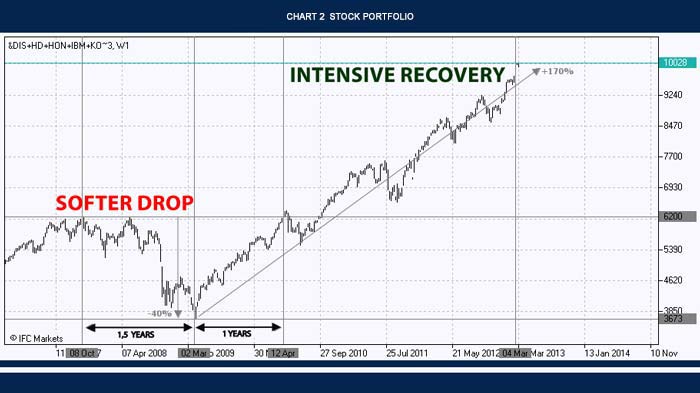

Stanovený graf portfolia umožňuje retrospektivně zhodnotit jeho dynamiku a výnosnost za posledních několik let. Hodnota našeho portfolia v letech 2007 a 2008 byla nižší než 6 200 US dolarů, a v době krize klesla až na 3 673 US dolarů. Již zde můžeme vyvodit. Za prvé, hodnota portfolia během krize klesla o 40%, s ukázáním mírně lepších výsledků, než index Dow Jones Industrial Average. Za druhé, pro plné oživení hodnoty portfolia nebylo třeba 4 roky, a pouze rok. A konečně v post-krizovém období portfolio se snížilo více než 170%.

Graf 2: Portfolio akcií

Samozřejmě, hodnota námi sestrojeného portfolia akcií byla vážně zasažena finanční krizí, ale její rychlé oživení předstihujícími tempy opravdu je působivým a dává naději na dobré výsledky v budoucnu.

Dalším krokem naší analýzy bude srovnání dynamiky portfolia s trhem. V našem případě jako trh bude sloužit index Dow Jones Industrial Average. Všimli jsme si, že portfolio během krize ukázal méně negativní výsledek a pak rychlejší oživení. Sestrojme graf hodnoty portfolia vůci indexu, aby potvrdili předpoklad о vyšší návratnosti investic do portfolia, než do indexu, a pochopit nakolik portfolio určovalo trh.

Proto použijme instrumentů metody PQM, sestrojme stejné portfolio akcií se stejnými váhovými koeficienty a aktuálním součtem investic ve výši 10 000 US dolarů. Sestrojme portfolio na 10 000 US dolarů, které jsou investovány do indexu Dow Jones Industrial Average.

Graf 3: Derivované portfolio PCI

Dle uvedeného grafu, portfolio systematicky vyhrávalo trh. Od roku 2006 můžeme sledovat prakticky kontinuální rostoucí strukturu. Takto, jak před krizí, tak i během ní, dokonce v době oživení naše portfolio kleslo méně, než index, nebo vzrostl více, než index. Pokud se snažíme kvantitativně zhodnotit chování portfolia vůci indexu, pak za posledních pět let portfolio vyhrávalo index asi o 10 procent.

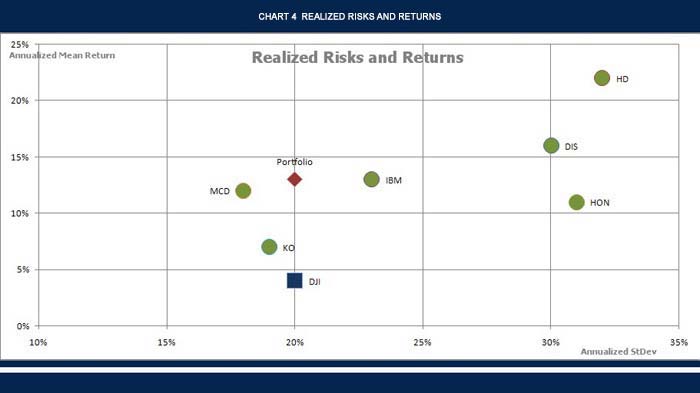

Jak víme, sestavení portfolia poskytuje velkou výhodu – diverzifikace rizik. Z kvantitativního hlediska, to znamená hledání rovnováhy mezi výnosností a volatilitou. Bodový graf realizovaných výnosností a standardních odchylek pomůže názorně představit výhodu od diverzifikace. Za posledních pět let index Dow Jones Industrial Average ukázal průměrná roční výnosnost na úrovni 4% показал среднюю годовую доходность на уровне 4%, přitom standardní odchylka výnosnosti činila asi 20%. Námi sestavené portfolio se charakterizovalo stejnou úrovní rizika (20% pro standardní odchylku), ale s výsokou úrovní výnosnosti průměrně o 13% za rok.

Graf 4: Realizovaná rizika a výnosnosti

Současně s tím, akcie všech námi vybraných firem ukázaly vyšší výnosnost ve srovnání s indexem, ale míra rizika v podobě standardní odchylky ve všech byla různou vůci indexu. Např. standardní odchylka výnosnosti akcií Home Depot byla nejvyšším (32%), akcie McDonald’s – nejnižším (18%). Otázka nalezení rovnováhy mezi výnosností a rizikem mnohém závisí na individuálních charakteristikách investora, jeho potřebách v růstu hodnoty portfolia a schopnosti nést rizika. Tyto dva pojmy obvykle mají přímou závislost: čím vyšší je požadovaná výnosnost, tím vyšší jsou rizika. V tomto kroku jsme si nekladli za cíl nalézt optimální portfolio, ale úloha sestavení portfolia, které by systematicky vyhrával trh, v posledních letech je řešena.

S pomocí instrumentů metody PQM můžeme také vytvořit relativní dynamiku hodnoty pro každou z našich akcií vůci indexu Dow Jones Industrial Average. Ale, bohužel, žádný z grafů nedál takovou rostoucí křivku, jako naše portfolio. Navíc, časté "spády" či prodloužené doby s bočními pohyby se zobrazují na těchto grafech.

Na začátku zkoumání jsme se snažili vybrat akcie z souboru indexu Dow Jones Industrial Average, hodnota kterých se poměrně rychle zotavila po finanční krizi roku 2008, nebo které byly méně postiženy finanční krizí. S pomocí instrumentace metody GeWorko získali jsme portfolio, jejíž struktura určitě může být optimalizována ukazující značný růst v post-krizovém období.

Nicméně, ještě nás čekalo zajímavější zjištění po srovnání dynamiky portfolia s dynamikou indexu. S pomocí stejné instrumentace metody GeWorko získali jsme dost hladkou rostoucí strukturu předpokládající, že portfolio nejenom ukázalo značný růst po krizi, ale i systematicky vyhrávalo index před krizí během ní a jejího oživení.

Analýza ukazatelů výnosnosti a standardní odchylky všech zkoumaných nástrojů kvantitativně potvrdila naše vyvedení. Se stejnou úrovní rizika s indexem, realizovaná výnosnost značně převyšovala výnosnost indexu. Je třeba znovu připomenout, že v tomto kroku nepotvrzujeme, že při aktuálnímu výběru aktiv struktura portfolia je optimální. Je možné, že při udržení aktuální úrovně rizika portfolia může být nalezeno jiné portfolio s vyšší výnosností.

Další analýza hodnoty portfolia a jeho chování vzhledem k indexu Dow Jones Industrial Average může pomoct v předvídání budoucí dynamiky. S pomocí instrumentace metody GeWorko je možné vytvořit velké množství různých portfolií. V souvislosti s analýzou makroekonomických faktorů, analýzou emitentů, technickým přístupem, instrumentace metody GeWorko otvírá nové horizonty.

Předchozí články

- Čtvrtý postulát Dow: sloužící pro investora

- Portfolio spread based on continuous futures

- Portfolio Sharpe - “Tři vůdce” - DJIA, S&P500, Nasdaq 100

- Vyhledávání "dobrého" a "špatného" portfolia s pomocí Metody GeWorko

- Optimizace portfolia metody PQM (část 2)

- Optimalizace portfolia pomocí metody PQM (část 1)