- Инновации

- Статьи о применении синтетических инструментов

- Портфельная Торговля

Четвертый постулат Доу: на службе инвестора

Классический анализ графика цены – неотъемлемая часть внутредневной торговли. Вместе с тем, даже фундаментальные инвесторы, рассматривающие горизонты в несколько месяцев и лет, обращаются к базовому анализу тренда для тестирования своих идей и корректного ограничения рисков. Инерционные свойства фондового рынка, его частичная эффективность были обнаружены еще в 80-х годах 20 века. Одно из объяснений способности рынка сохранять направление движения при ослаблении фундаментальных факторов принадлежит Джоржу Соросу: теория рефлексивности фондовых рынков ("Алхимия финансов"). Базовая идея этой модели состоит в том, что на поведение участников рынка оказывает влияние ожидание движения цены и психологическая инерция, которая приводит к тому, что тренд поддерживает свое направление.

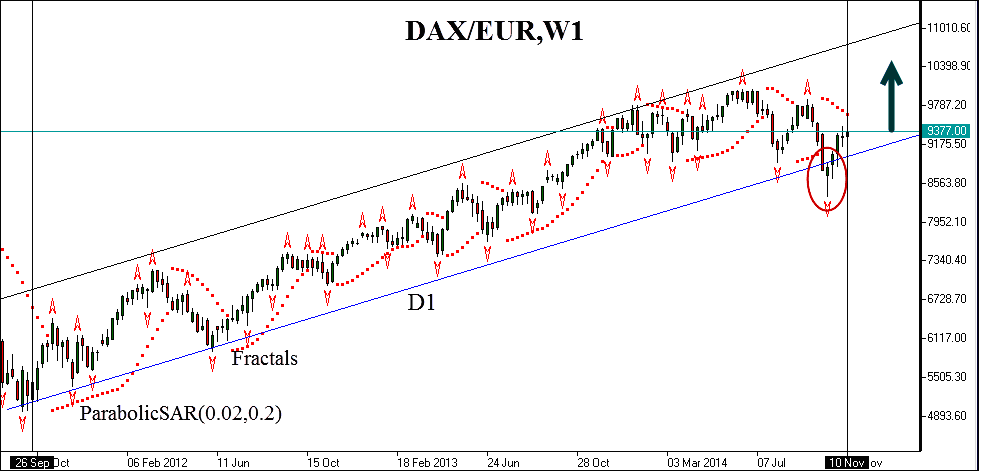

На графике внизу (рис.1) представлены недельные свечи немецкого фондового индекса DAX. Индекс включает в себя стоимость акций тридцати компаний различных секторов экономики Германии. Доля акций определяется с учетом капитализации каждой компании. DAX характеризует состояние основного драйвера экономического роста ЕС, т.к ВВП Германии имеет наибольшее значение среди участниц Евросоюза – почти 20% от ВВП ЕС. Возможности кредитования и инвестирования остальных участников из фондов ЕС в наибольшей степени зависят от экономического развития этого государства.

Рис.1. Немецкий индекс DAX (GE30). Цены открытия/закрытия.

Инвестирование в индекс является привлекательным капиталовложением в фазу экономического восстановления Евросоюза. Например, покупка индекса 26 сентября 2011 принесла бы 30% годового дохода к текущему дню (10 ноября 2014) с максимальной просадкой позиции менее 18%. Движение капитала определяется долгосрочным четырехлетним трендом, который обозначен в виде восходящего канала на графике вверху. Трендовая линия строится на основе нижней границы тела свечи. Каким образом инвестор может ограничить риски?

Один из простейших способов состоит в фиксации первого сигнала окончания тренда, т.е. пробоя трендовой линии (сигнал обведен красным овалом на рисунке). Например, мы могли бы закрыть позицию, как только недельная свеча закроется ниже границы восходящего канала. Т.к. все сигналы технического анализа имеют статистический вес, то мы допускаем ложность пробоя. Это значит, что рыночная цена через некоторое время возвращается область канала, расширяя наблюдаемую волатильность.

Каким образом сократить долю прецедентов преждевременного закрытия позиции до завершения тенденции? Ведь мы, конечно, не хотим платить дополнительную комиссию брокеру за новый вход в рынок, тем более, если эта комиссия составляет единицы, а то и десятки процентов от полученной прибыли. В таких случаях распространенной практикой является использование дополнительных сигналов индикаторов, которые позволили бы определять корректность сигнала. Подобные фильтры имеют множество входных параметров, которые необходимо обновлять на основе субъективной оценки ситуации, например субъективные уровни перекупленности/перепроданности осцилляторов. Как известно, рынок не знает о своих параметрах и меняется непредсказуемо, поэтому такой подход имеет ряд сложностей. Другой метод состоит в возможности привлечения базовых рыночных принципов. В конце 1980-х Чарльз Доу сформулировал 6 постулатов технического анализа фондового рынка, один из которых гласит, что поведение индексов должно быть согласованно – четвертый постулат Доу. Это означает, что движение транспортного индекса не может рассматриваться без учета движения основного промышленного индекса и должно подтверждаться основным рыночным фактором. В этом случае промышленный индекс является макроиндексом рынка. Расширим этот принцип для рассматриваемой выше инвестиционной позиции.

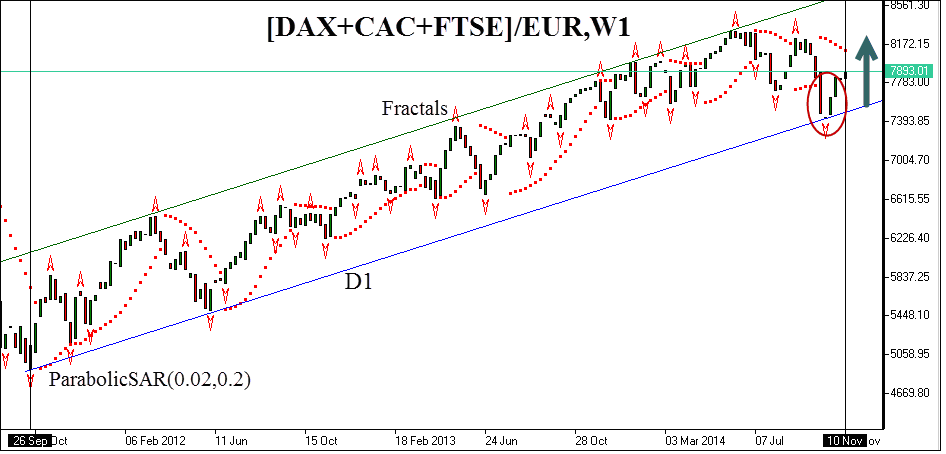

Для составления макроиндекса используем синтетический фондовый индекс Евросоюза, учитывающий ценовую динамику портфеля из 3-х популярных фондовых индексов. Индекс составлен на основе модели персональных композитных инструментов и метода GeWorko. Базовая часть этого инструмента содержит 3 контракта индекса DE 30 (аналог DAX), 6 контрактов индекса FR 40 (аналог CAC 40) и 3 контракта индекса GB 100 (аналог FTSE 100). Портфель котируется в Евро. Индексы представлены непрерывными контрактами на разницу (CFD) на соответствующие фьючерсы. Внизу представлен график цен открытия и закрытия недели, построенный в терминале NetTradeX. Вы можете в онлайн режиме просмотреть график инструмента, или импортировать его в торговый терминал с сайта. Мы видим, что движение фондового индекса ЕС согласовано с немецким DAX на протяжении рассматриваемого периода за исключением ложного пробоя 6 октября. Используем 4 постулат Доу как фильтр трендового сигнала. В этом случае позиция закрывается только в том случае, если свеча макроиндекса &Indices_EU закрывается ниже линии тренда (рис.2). Ни в этом случае, ни во многих других этого не произошло, а значит, позиция продолжает оставаться в рынке. Мы оказались правы, т.к. DAX возвращается внутрь трендового канала и продолжает победное восхождение в зеленую зону, наращивая прибыль инвестора. Преимуществом такого метода является возможность использования более капиталоемкого индекса &Indices_EU в качестве исключительно аналитического инструмента. Мы не платим комиссии за вход, но улучшаем показатели основной стратегии инвестирования в DAX.

Рис.2. Композитный фондовый индекс &Indices_EU. Цены открытия/закрытия.

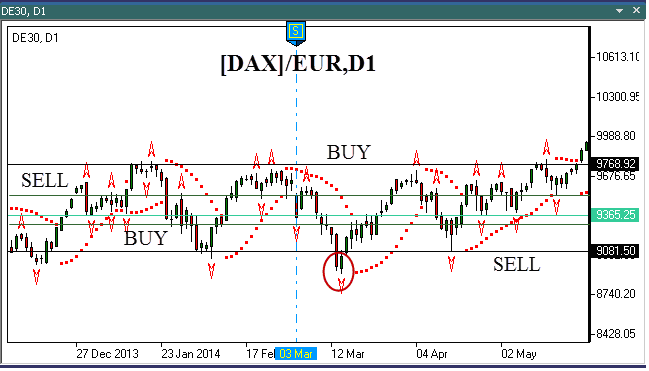

Рассмотрим другой пример – торговля внутри ценового коридора, которая используется как альтернатива стратегии следования за трендом. На рисунке, представленном внизу, уровни поддержки и сопротивления построены на основе фракталов Билла Вильямса. Коридор разделен на три зоны: зона покупки (BUY), зона продажи (SELL) и зона "вне рынка". При пересечении границы нижней зоны BUY вниз, совершается операция покупки с ограничением рисков на уровне 9081.50.

Рис.3. Немецкий индекс DAX (GE30). Работа в боковом коридоре.

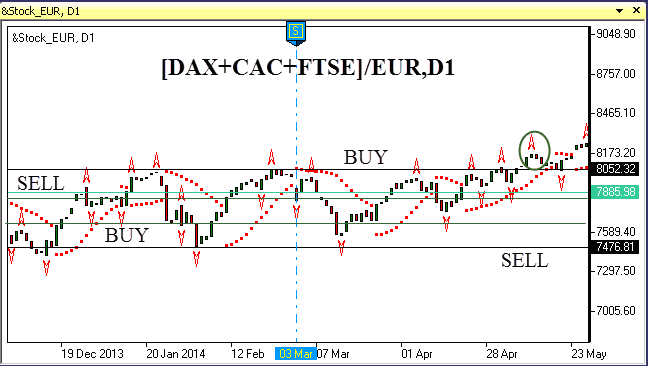

Позиция закрывается, как только цена достигает зоны SELL, т.е. пересекает ее нижнюю границу. Одновременно происходит короткая продажа и т.д. Потенциальная прибыль приблизительно в два раза превосходит риски, что обеспечивается разделением канала на три равные зоны. Несмотря на простоту подхода, стратегия позволяет фиксировать плотные стоп лоссы и рационально сокращать риски. Но даже здесь мы не застрахованы от ложный пробоев, один из которых обозначен на рисунке вверху красным овалом. И опять на помощь приходит четвертый постулат Доу. Т.к. соответствующий минимум макроиндекса не пробил поддержку (см. рис. внизу), то позиция удерживается со смещением стопа на следующий уровень вниз. Уровни могут быть построены также при помощи сетки Фибоначчи. Альтернативой является использование тактики "замок", когда открывается симметричная позиция на покупку при неподтвержденном медвежьем пробое. Замок раскрывается, как только цена возвращается в нижнюю зону канала. Как мы видим, цена действительно возвращается в канал, продолжая рост. И снова прибыль растет. Некоторые из нас предпочитают стратегии, основанные на пробое бокового коридора. В этом случае покупка индекса осуществляется, как только происходит пробой верхней границы коридора 9768.92. И снова фильтр на основе синтетического фондового индекса помогает отделить правду ото лжи. Пробой подтверждается системным индексом, а значит, позиция может быть открыта. Цена делает прощальный разворот и уходит вверх. Мы снова попали в цель!

Рис.4. Композитный фондовый индекс &Indices_EU. Пробой канала.

Конечно, данная стратегия не позволит Вам снизить риски до нуля, но появляется дополнительный механизм, который поможет сократить долю убыточных позиций и улучшить результаты за год. Главное преимущество этого метода – простота, доступность и глубокие рыночные принципы, заложенные внутри. Индекс, имеющий более высокий приоритет, т.е. фондовый макроиндекс Европы, менее чувствителен к случайным отклонениям, т.к. имеет более высокую диверсификацию капитала. Его инерционность движения определяется системными факторами, не подверженными “шуму”. Движение основного индекса запускает механизмы перераспределения капитала, и даже аутсайдеры присоединяются к основному движению. В рассматриваемом примере это обусловлено тесными торговыми связями и единым экономическим пространством ЕС: драйверы роста усиливают торговый оборот и привлекают инвестиции (не только прямые) в регион, часть из которых стимулирует рост отстающих компаний. В рассмотренном вверху примере мы видим, что обновление максимума индекса &Indices_EU приводит в движение DAX, и мы снова движемся в ногу с рынком. Вы можете протестировать этот подход при инвестировании в другие классические индексы, американские и азиатские и убедиться, что "классика" продолжает работать. Одновременно Вы приобретете более полное понимание рыночных механизмов и глобализации на рынках капитала, что, безусловно, поможет Вам как успешному инвестору.

Уважаемые трейдеры. Мы также предлагаем вам ознакомиться с методами хеджирования портфельных рисков на основе модели персональных композитных инструментов:Предыдущие статьи

- Портфельный спред на основе непрерывных фьючерсов

- Портфель Шарпа | “Тройка лидеров” - DJIA, S&P500, Nasdaq 100

- Поиск «хорошего» и «плохого» портфеля с помощью метода Портфельного Котирования PQM

- Оптимизация портфеля с помощью метода PQM (часть 2)

- Оптимизация портфеля с помощью метода PQM (часть 1)

- Портфель Акций | Составление Портфеля с помощью Метода Портфельного Котирования PQM