- Обучение

- Торговые Стратегии Форекс

- Форекс Стратегии на Основе Торгового Стиля

- Стратегия Спредовой/Парной Торговли

Стратегия Спредовой/Парной Торговли

КЛЮЧЕВЫЕ МОМЕНТЫ

- Акции в парной торговле должны иметь высокую положительную корреляцию, которая является движущей силой стратегии парной торговли.

- Целью опционов календарного спреда является получение прибыли от нейтрального или направленного движения цены акций к цене исполнения календарного спреда с ограниченным риском, если рынок пойдет в другом направлении.

- Календарные спреды позволяют трейдерам строить сделку, которая сводит к минимуму влияние времени.

- Календарный спред наиболее прибылен, когда базовый актив не совершает больших движений в любом направлении до истечения следующего месяца опциона.

Стратегия Парной Торговли

Парная торговля - это торговая стратегия, которая включает сопоставление длинной позиции с короткой позицией по двум акциям с высокой корреляцией. Стратегия основана на исторической корреляции двух акций. Акции в парной торговле должны иметь высокую положительную корреляцию, которая является движущей силой прибылей стратегии.

Стратегию парной торговли лучше всего использовать, когда трейдер обнаруживает корреляционное расхождение. Основываясь на опыте, что две ценные бумаги будут поддерживать определенную корреляцию, следует использовать, когда корреляция не работает. Прибыль возможна, когда недооцененные (цена ниже рыночной) акции восстанавливают стоимость, а переоцененные (цена выше рыночной) акции - падают. Чистая прибыль - это сумма, полученная по двум позициям.

Стратегия торговли парами работает как с акциями, так и с валютами, товарами и даже опционами.

Что такое Спред Трейдинг

Спред Трейдинг - это покупка одной ценной бумаги и продажа другой связанной ценной бумаги как единое целое. Сделки со спредом обычно используются с опционами или фьючерсными контрактами, чтобы получить общую чистую сделку с положительным значением, называемым спредом. Торговля спредом осуществляется парами, что исключает риск исполнения.

Преимущества Спред Трейдинга

- Предлагает возможность с меньшим риском.

- При тщательном выборе сделок и постоянном мониторинге вероятность получения полной премии по истечении срока действия высока.

- Обычно торги длятся от 6 до 21 дня, а это значит, что у трейдера постоянно работает капитал.

- Торговля спредом дает возможность стабильного дохода.

- Это идеальная стратегия для использования в условиях нестабильности рынка.

Недостаток Спред Трейдинга

- Низкая прибыль.

Типы Сделок со Спредом

Есть несколько типов сделок со спредом:

- Внутри товарные (календарные) спреды - это сделка со спредом, включающая одновременную покупку фьючерсов или опционов, срок действия которых истекает в определенный день, и продажу того же инструмента, срок действия которого истекает в другой день. Эти отдельные покупки, известные как ноги*, различаются только сроком действия; они основаны на одном базовом рынке и цене исполнения.

- Спреды по интеркоммодиям - Эти спреды формируются из двух различных, но связанных товаров, что отражает экономические отношения между ними.

- Опционные спреды - заключаются с использованием разных опционных контрактов на одну и ту же базовую акцию или товар.

- Спреды IRS (процентный своп) - сформированы с ногой* в разных валютах, но с одинаковыми или похожими сроками погашения.

* Каждая сделка в спредовой торговле называется "нога".

Что такое Календарные Спред Опционы

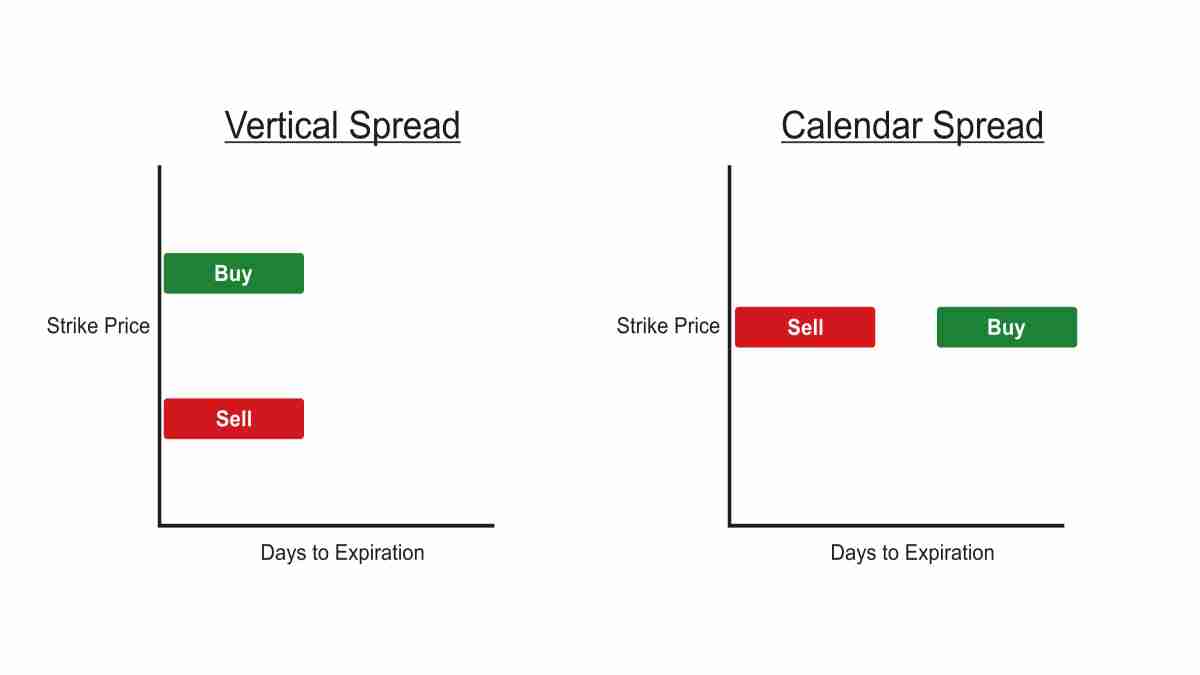

Календарный спред - это стратегия опционов, которая состоит из покупки и продажи двух опционов одного типа и цены исполнения, но с разными циклами истечения срока.

Есть Вертикальные и Диагональные спреды.

Календарный спред - это опционная или фьючерсная стратегия, которая возникает при одновременном открытии длинной и короткой позиции по одному и тому же базовому активу, но с разными датами поставки. При типичном календарном спреде трейдер покупает долгосрочный контракт и открывает короткую позицию по более краткосрочному опциону с той же страйк-ценой. Если для каждого месяца используются две разные страйк-цены, это называется диагональным спредом.

Типичная сделка по календарному спреду включает продажу опциона (колл или пут) с ближайшим сроком истечения и одновременную покупку опциона (колл или пут) с долгосрочным истечением. Оба варианта относятся к одному типу и обычно используют одинаковую страйк-цену. И есть обратный календарный спред - когда трейдер занимает противоположную позицию; покупка краткосрочного опциона и продажа долгосрочного опциона на ту же базовую ценную бумагу.

Подводя итог, с технической точки зрения, календарный спред дает возможность торговать с перекосом горизонтальной волатильности - разными уровнями волатильности в два момента времени - и использовать преимущества ускорения темпа временного спада, а также ограничивает подверженность чувствительности опциона цене базового актива. Горизонтальный перекос - это разница уровней подразумеваемой волатильности между различными датами истечения срока.

Пример Календарного Спреда Опционов

Гипотетически, в середине апреля акции AmerisourceBergen Corp. ABC торгуются по $ 73,05, трейдер может использовать следующий календарный спред:

Продайте колл июнь 73 за 0,87 доллара (87 долларов за один контракт)

Купите колл июль 73 за 1,02 доллара (102 доллара за один контракт)

Таким образом, чистая стоимость (дебет) спреда составляет (1,02 - 0,87) 0,15 доллара (или 15 долларов за один спред).

Этот календарный спред окупится больше всего, если акции ABC останутся относительно неизменными до истечения июньских опционов, что позволит трейдеру получить премию за проданный опцион. Затем, если акция пойдет вверх в период с этого момента до истечения июльского срока, вторая часть будет прибыльной.

Идеальным движением рынка для получения прибыли было бы повышение волатильности цены в ближайшем будущем, но в целом рост цены, закрывшись чуть ниже 85 на момент истечения июньского срока. Это позволяет июньскому опционному контракту истечь бесполезным и по-прежнему позволяет трейдеру получать прибыль от восходящих движений до истечения июльского срока.

Итог по Стратегии Парной Торговли

Рынок полон взлетов и падений, которые могут огорошить неподготовленных трейдеров. К счастью, используя нейтральные к рынку стратегии, такие как торговля парами, инвесторы и трейдеры могут получать прибыль в любых рыночных условиях. Привлекательная часть стратегии торговли парами заключается в ее простоте.