- Обучение

- Торговые Стратегии Форекс

Торговые Стратегии Форекс

Что Такое Торговая Стратегия Форекс

На очень нестабильном рынке где цены быстро изменяются, трейдеры нуждаются в чем-то реальном, на что можно положиться. Торговые стратегии форекс и есть то самое необходимое для трейдера - шанс на успех.

Торговые стратегии Форекс могут быть основаны либо на техническом анализе, либо на фундаментальном анализе, либо на том и другом. Стратегии обычно основываются на торговых сигналах, которые по своей сути являются триггерами для действий. Существуют хорошо известные торговые стратегии форекс, которые можно легко найти, или трейдеры сами могут создать свои собственные. Вас также может заинтересовать один из самых популярных торговых инструментов – торговля криптовалютой. Чтобы улучшить свои знания о криптотрейдинге, вы можете изучить стратегии торговли криптовалютой.

Типы Торговых Стратегий

Свинг-трейдинг

Эта стратегия представляет собой долгосрочную торговую стратегию, когда сделки остаются открытыми от нескольких дней до, иногда, нескольких недель. Суть стратегии свинг-трейдинга заключается в использовании "качелей" больших колебаний рынка.

Фундаментальный анализ играет важную роль на более длительных таймфреймах. Сильные направленные движения часто вызываются важными или неожиданными рыночными новостями, такими как отчеты о прибылях и убытках корпораций или заседания центрального банка, что означает, что свинг-трейдеры должны быть осведомлены об основных рыночных принципах.

Есть способы разработать надежный торговый план. Вот наиболее распространенные техники свинг-трейдинга, которыми мы хотели бы поделиться с вами.

Превью Свинг-трейдинг Тактики

- Скользящие средние кроссоверы - Когда более краткосрочная скользящая средняя пересекает более длинную скользящую среднюю, это сигнал на покупку, поскольку он указывает на смещение тренда вверх. Это известно как "золотой крест".

- Паттерн Чашка с ручкой - Чашка с ручкой это технический образец диаграммы, который напоминает чашку и ручку, где чашка имеет форму буквы "u", а ручка имеет небольшой смещение вниз. Чашка и ручка считаются бычьим сигналом, продолжающим восходящий тренд, и используются для определения возможностей для открытия длинной позиции.

- Паттерн Голова и плечи - Паттерн "Голова и плечи" - это технический индикатор с графическим паттерном, описываемым тремя вершинами, две внешние - близки по высоте, а середина - наивысшая. Паттерн «голова и плечи» описывает определенную форму графика, которая предсказывает разворот тренда с бычьего на медвежий.

- Флаги - Флаги - это области плотной консолидации ценового действия, показывающие движение против тренда, которое следует сразу после резкого направленного движения цены. Шаблон обычно состоит из от пяти до двадцати ценовых баров. Паттерны флагов могут иметь восходящий тренд (бычий флаг) или нисходящий тренд (медвежий флаг).

- Треугольники - Треугольник - это графическая модель, изображаемая линиями тренда вдоль сходящегося ценового диапазона, что означает паузу в преобладающем тренде. Технические аналитики классифицируют треугольники как модели продолжения.

Ключевые разворотные свечи

Ключевые свечи разворота также могут использоваться в качестве дополнения к базовой тактике для более точного исполнения. Ключевой разворот - это однодневный торговый паттерн, который может сигнализировать о развороте тренда. Другие часто используемые названия для ключевого разворота включают "однодневный разворот" и "день разворота"."

Торговые Стратегии Форекс, Которые Работают

В торговле существует множество торговых стратегий Форекс, и иногда может возникнуть путаница, какую из них выбрать. Какой из них работает? Ниже мы поделимся с вами самыми удачными.

Это торговые стратегии, которые хорошо работают во время торговых операций на Форекс..

Скальпинг Торговая стратегия очень популярна в торговле на Форекс. Скальперы ориентированы на получение прибыли на небольших движениях, которые происходят часто, и отдают предпочтение рынкам, которые не склонны к резким движениям цен. Стратегия предполагает открытие большого количества сделок с целью получения небольшой прибыли по каждой. Недостатком скальпинга является то, что трейдеры не могут позволить себе оставаться в сделке слишком долго, плюс скальпинг требует много времени и внимания, чтобы найти новые торговые возможности.

Например, трейдер скальпирует, чтобы получить прибыль от движения цен на акции Adidas AG, торгующиеся на 318 долларов. Трейдер будет покупать и продавать огромное количество акций Adidas AG, скажем, 100 000, и продавать их при движении цен на небольшие суммы. Прирост цены может составлять всего 0,05 доллара или меньше, что дает небольшую прибыль с каждой акции, но, поскольку покупка и продажа осуществляются оптом, прибыль может быть довольно высокой

Стратегия Дневной Торговли относится к торговле в течение торгового дня. Все очень просто - все сделки должны открываться и закрываться в течение торгового дня. Стратегия дневной торговли применима на всех рынках, хотя чаще используется в торговле валютой. При выполнении стратегии дневной торговли трейдер отслеживает и управляет открытыми сделками на рынке в течение всего дня.

Обратите внимание: оставлять позиций открытыми на ночь чревато потерей денег.Этот тип стратегии часто основан на новостях, конкретно на запланированных событиях - экономических новостях, статистике, выборах, процентных ставках. По сути, один из способов реализовать эту стратегию - уделять пристальное внимание новостям, которые могут повлиять на валюты, и действовать соответственно. Вот почему чаще всего дневные трейдеры торгуют активнее по утрам, поскольку большинство новостей публикуется именно в это время.

Есть несколько неписаных правил, которым должны следовать дневные трейдеры, чтобы застраховаться от рисков:

- Дневные трейдеры следуют правилу одного процента - никогда не вкладывайте более 1% капитала или торгового счета в одну сделку. Если у трейдера на торговом счете 10 000 долларов, позиция по любому данному инструменту не должна превышать 100 долларов.

- Установка точек стоп-лосса и тейк-профита - это цена, по которой трейдер продаст акцию и понесет убыток по сделке (это происходит, когда торговля идет не так, как планировалось, в некотором смысле это подход к сокращению убытков).

- Установка точки фиксации прибыли - это цена, по которой трейдер продаст акцию и получит прибыль от сделки.

Позиционная торговля является долгосрочной стратегией, некоторые называют ее стратегией "покупай и держи". Во время стратегии позиционной торговли трейдеры обычно используют долгосрочные графики, от дневных до месячных, и с помощью комбинации других методов устанавливают тренд текущего рынка. Такой вид торговли длится от нескольких дней до нескольких недель и более. Основная идея стратегии позиционной торговли - определить направление рынка и использовать его.

Незначительные колебания рынка не считаются важными, поскольку они не создают трендов и, следовательно, не влияют на стратегию позиционной торговли, в отличие от скальпинга, где на этом основана вся стратегия. Поскольку стратегия позиционной торговли опирается на фундаментальный анализ, разумно отслеживать денежно-кредитную политику центрального банка, политические события, а также долгосрочные технические индикаторы и макроэкономическую среду.

Торговые Стратегии по Анализу Форекс

Большинство торговых стратегий базируется на общепринятых принципах анализа рынка Форекс. С их помощью можно найти закономерности в динамике цен активов. Эти принципы включают в себя технический и фундаментальный анализ, а также оценку настроения рынка.

Каждый из упомянутых методов позволяет определить текущий тренд и сделать рациональный прогноз, как поведет себя рынок в будущем. Если технический анализ имеет дело в основном с графиками и математической статистикой, то фундаментальный анализ обращает внимание на макроэкономические и политические факторы, которые могут оказать существенное влияние на международные курсы обмена валют. Совершенно другой подход использует стратегия оценки настроений, которая основывается на мнении трейдеров о текущем положении дел на рынке. Ниже Вы найдете детальную информацию о каждом из популярных методов анализа.

Торговые Стратегии на Основе Технического Анализа

Стратегия Технического Анализа

Технического Анализ это самый полезный инструмент, на который может положиться трейдер. Инструмент помогает прогнозировать движение цен, исследуя исторические данные - что, скорее всего, произойдет на основе прошлой информации. Однако подавляющее большинство инвесторов для принятия решений используют как технический, так и фундаментальный анализ.

Прежде чем погрузиться в стратегии технического анализа, трейдеры обычно делают еще одну вещь - обычно есть два разных подхода к техническому анализу: подход сверху вниз и подход снизу вверх. По сути, нисходящий подход - это сначала макроэкономический анализ, а затем акцент на отдельные ценные бумаги. Подход снизу вверх фокусируется на отдельные акции, а не на макроэкономической перспективе.

Стратегии Технического Анализа Форекс

Первая наиболее важная стратегия, о которой следует помнить при выборе стратегии технического анализа Форекс - постоянное следования одной единственной стратегии недостаточно для успешной торговли.

- Торговая Стратегия Форекс Тренд - как и в любом другом поле деятельности, тренд - это направление, в котором движется рынок. Валютный рынок движется не по прямой линии, а скорее последовательными волнами с четкими пиками или взлетами и минимумами.

- Торговая Стратегия Диапазон Форекс - обычно ассоциируется с отсутствием направления рынка и используется при отсутствии тренда, его можно реализовать в любое время, но эта стратегия, опять же, наиболее полезна в

случаях, когда рынок не имеет направления. Также стратегия состит из разных типов диапазонов, вот и они:

- Прямоугольный Диапазон - цена ценной бумаги торгуется в ограниченном диапазоне, где уровни сопротивления и поддержки параллельны друг другу, напоминая форму прямоугольника. У этой модели есть свои плюсы и минусы: Плюсы - прямоугольные диапазоны указывают на период консолидации и, как правило, имеют более короткие временные рамки, чем другие типы диапазонов, что может привести к более быстрым торговым возможностям. Минусы - эти диапазоны могут сбивать с толку трейдеров, которые не ищут долгосрочные модели, которые могут повлиять на формирование прямоугольника.

Диагональный Диапазон - цена спускается или поднимается по наклонному трендовому каналу, этот канал может быть прямоугольным, расширяющимся или сужающимся. У этой модели также есть свои плюсы и минусы:

Плюсы - с диагональными диапазонами прорывы, как правило, происходят на противоположной стороне трендового движения, что дает трейдерам преимущество в ожидании прорывов. и получение прибыли.

Минусы - хотя многие прорывы диагонального диапазона происходят относительно быстро, на развитие некоторых из них могут уйти месяцы или годы, что затрудняет трейдерам принятие решений на основе когда они ожидают прорыва.

- Диапазоны Продолжения - представляет собой графический паттерн, который разворачивается внутри тренда. Плюсы - диапазоны продолжения могут часто возникать посреди текущих трендов, и они часто приводят к быстрому прорыву, который быстро приносит прибыль. Минусы - поскольку модели продолжения имеют место в рамках других трендов, оценка этих сделок усложняется, что делает диапазоны продолжения немного сложными, особенно для начинающих трейдеров.

- Нерегулярные Диапазоны -В нестандартном диапазоне определить области поддержки и сопротивления может быть сложно, но возможно. Плюсы - нерегулярные диапазоны могут быть отличной торговой возможностью для трейдеров, способных определять линии сопротивления, составляющие эти диапазоны. Минусы - сложность нерегулярных диапазонов часто требует от трейдеров использования дополнительных инструментов анализа для определения этих диапазонов и потенциальных прорывов.

Руководство по торговой стратегии поддержки и сопротивления - Поддержка и сопротивление относятся к ценовой точке, выше которой акции не имеют тенденции к падению или росту. Уровни используются, чтобы определить, в каком направлении торговать и на каком уровне цен трейдеры должны входить или выходить из позиций. Чтобы понять суть торговой стратегии поддержки и сопротивления, трейдеры должны понимать, что такое горизонтальный уровень.

- Уровни Поддержки - представляет собой самую низкую цену, по которой акции обычно торгуются.

- Уровень Сопротивления - представляет собой самую высокую цену, по которой акции обычно торгуются.

Эти термины используются для обозначения уровней цен на графиках, которые, как правило, действуют как барьеры, предотвращая толчок цены актива в определенном направлении. Формирование линии поддержки подчиняется законам спроса и предложения - когда цена акций падает, спрос увеличивается, таким образом формируется линия поддержки, то же самое происходит с линией сопротивления, только наоборот.

Когда зона поддержки или сопротивления определена, эти ценовые уровни могут служить потенциальными точками входа или выхода, потому что, когда цена достигает точки поддержки или сопротивления, она будет делать одно из двух - отскакивать от уровня поддержки или сопротивления, или нарушит ценовой уровень и продолжить движение в его направлении - до тех пор, пока не достигнет следующего уровня поддержки или сопротивления.

Торговые стратегии Форекс Диаграммы - разработаны на основе анализа графических паттернов. Анализ графиков дает трейдерам возможность взглянуть на исторические данные, увидеть общие тенденции движения цен, выявить те же закономерности в сверхурочное время и т. Д. В зависимости от того, какую информацию трейдер ищет и имеет в наличии, он / она может выбрать наиболее удобный график для анализа.

Существуют определенные типы диаграмм: гистограмма, линейная диаграмма, свечная диаграмма и точечная диаграмма. Используя следующие паттерны технических графиков, трейдеры могут принимать более точные торговые решения:

Паттерны продолжения - ценовой паттерн, обозначающий временное прерывание существующего тренда.

- Вымпелы -ключевая характеристика вымпелов заключается в том, что линии тренда движутся в двух направлениях: одно будет нисходящей линией тренда, а другое - восходящей линией тренда. Две линии тренда в конечном итоге сходятся, и это является сигналом к торговле.

- Флаги - построенный из двух параллельных трендовых линий, которые могут наклоняться вверх, вниз или в сторону - флаг с восходящим наклоном появляется как пауза при движении вниз, флаг со смещением вниз показывает разрыв во время восходящего тренда рынка.

Клинья - используют две сходящиеся линии тренда - клин характеризуется двумя линиями тренда, движущимися в одном направлении, вверх или вниз.

Клин, направленный вниз, представляет собой паузу во время восходящего тренда, клин, наклоненный вверх, указывает на временное прерывание во время падающего рынка. Объем обычно сужается во время формирования модели только для того, чтобы увеличиваться, когда цена прорывается выше или ниже фигуры клина.

Треугольники - являются наиболее популярными графическими моделями среди других, используемых в техническом анализе, поскольку они встречаются чаще по сравнению с другими моделями.

Существует 3 наиболее распространенных типа треугольников - симметричные треугольники (возникают, когда две линии тренда сходятся друг к другу и сигнализируют только о вероятности прорыва, а не о направлении), восходящие треугольники (характеризуются плоской верхней линией тренда и восходящей нижнюю линию тренда и предполагают, что прорыв выше вероятен), и нисходящие треугольники (имеют плоскую нижнюю линию тренда и нисходящую верхнюю линию тренда, которая предполагает, что пробой вероятен). Эти графические модели могут длиться от пары недель до нескольких месяцев.

- Чашка и ручки - это бычий паттерн продолжения, при котором восходящий тренд приостановился, но продолжится, когда паттерн установится. Сначала идет V-образная форма с одинаковыми максимумами по обеим сторонам чашки, затем "ручка" в более устоявшейся тенденции - более плоский и сдержанный узор с более медленным увеличением.

- Модели Разворота - ценовой паттерн, который сигнализирует об изменении преобладающего тренда, известен как паттерн разворота.

- Голова и Плечи - паттерны могут появляться на рыночных вершинах или основаниях в виде серии из трех толчков: за первым пиком, за которым следует второй, более крупный, и затем третий толчок, имитирующий первый.

- Двойная Вершина - где рынок предпринял две безуспешные попытки пробить уровень поддержки или сопротивления действуют аналогично двойному дну и могут быть мощным торговым сигналом для разворота тренда. Паттерны образуются, когда цена трижды тестирует один и тот же уровень поддержки или сопротивления и не может пробиться.

- Пробелы - возникает, когда между двумя торговыми периодами есть пустое пространство, вызванное значительным повышением или понижением цены.

Торговая стратегия Форекс Волюм - Объем торгов - это количество ценных бумаг, торгуемых за определенное время. Чем выше объем, тем выше степень давления, что в зависимости от количества нюансов может указывать на начало тренда. Анализ объема может помочь понять силу роста и падения отдельных акций и рынков в целом.

Чтобы определить это, трейдеры должны смотреть на столбцы торгового объема, представленные в нижней части графика. Любое ценовое движение более значимо, если оно сопровождается относительно большим объемом + слабым объемом. Не все типы объемов могут влиять на сделку, это объем крупных денежных средств, которые торгуются в течение одного дня, и сильно влияет на рынок.

Прежде чем принимать торговые решения, необходимо предпринять несколько общих шагов..

- Подтверждение Тренда - трейдеры нуждаются в увеличении числа и энтузиазме, чтобы продолжать подталкивать цены вверх. Увеличение цены и уменьшение объема может указывать на отсутствие интереса, это может быть предупреждением о потенциальном развороте. Падение (или рост) цены при небольшом объеме не является сильным сигналом. Падение (или рост) цены на большом объеме является более сильным сигналом того, что что-то в акции фундаментально изменилось.

- Движения Истощения и Объем - на растущем или падающем рынке мы обычно видим истощение движения, резкие движения цены в сочетании с резким увеличением объема сигнализируют о потенциальном окончании тренда.

- Бычьи Сигналы - Объем может быть полезен для выявления бычьих признаков. Например, объем увеличивается, когда цена падает, а затем цена движется вверх, а затем снова вниз. Если цена не опускается ниже предыдущего минимума при движении назад, а объем уменьшается во время второго снижения, то это обычно интерпретируется как бычий знак.

- Объем и Разворот Цены - Если после продолжительного движения цены вверх или вниз цена начинает колебаться с небольшим движением цены и большим объемом, это может указывать на разворот, и цены изменят направление.

- Объем и Прорывы vs Ложных Прорывов - При первоначальном прорыве диапазона или другого графического паттерна рост объема указывает на силу движения. Незначительное изменение объема или его уменьшение при прорыве говорит об отсутствии интереса - более высокой вероятности ложного прорыва.

- История Объема - Объем следует рассматривать относительно недавней истории. Сравнение сегодняшнего объема с объемом 50 лет назад может дать нерелевантные данные. Чем более свежие наборы данных, тем вероятнее будут более релевантные результаты.

- Стратегия Анализа Нескольких Временных Рамок - анализировать цену ценной бумаги в разные периоды времени и обнаруживать "торговые круги", другими словами обнаруживать повторяющиеся модели и использовать их в своих интересах. Это может быть сделано как на меньших, так и на больших масштабах таймфреймов. Процесс начинается с точного определения направления рынка на более длинных таймфреймах, а затем переходят к более коротким, например. 5-минутные графики.

- Технические Индикаторы в Торговых Стратегиях Форекс - основаны на сигналах паттернов, сформированных ценой, объемом и открытым интересом к ценной бумаге. Технический анализ - это торговля, которая помогает оценивать

инвестиции и определять торговые возможности путем анализа статистических тенденций, собранных в результате торговой деятельности. Есть два основных типа технических индикаторов.

-

Накладки (накладываются на цены на биржевом графике)

- Скользящая Средняя - Причина расчета скользящей средней акции состоит в том, чтобы помочь сгладить данные о цене путем создания постоянно обновляемой средней цены. Случайные краткосрочные колебания цены акции в течение определенного периода времени смягчаются.

- Полосы Боллинджера - инструмент, определяемый набором линий тренда, применял два стандартных отклонения (положительное и отрицательное) от простой скользящей средней (SMA) цены ценной бумаги. Это дает инвесторам более высокую вероятность правильно определить, когда актив перепродан или перекуплен.

-

Осцилляторы (применяются над или под графиком цены)

- Стохастический Осциллятор - это индикатор импульса, сравнивающий конкретную цену закрытия ценной бумаги с диапазоном ее цен за определенный период времени. Стохастический Осциллятор используется для генерации торговых сигналов перекупленности и перепроданности с использованием диапазона значений 0–100. Общая идея состоит в том, что на рынке с восходящей тенденцией цены закрываются около максимума, а на рынке с тенденцией к снижению цены закрываются около минимума.

- Схождение / Расхождение Скользящих Средних (MACD) - это индикатор импульса, следующий за трендом, который показывает взаимосвязь между двумя скользящими средними цены ценной бумаги. MACD indicator генерирует технические сигналы, когда пересекает свою сигнальную линию выше (для покупки) или ниже (для продажи). Это помогает инвесторам понять, усиливается или ослабевает бычье или медвежье движение цены.

- Индекс Относительной Силы (RSI) - это индикатор импульса, используемый в техническом анализе, который измеряет величину недавних изменений цен для оценки условий перекупленности или перепроданности цены акции или другого актива. Индикатор RSI отображается как осциллятор, линейный график, который движется между двумя крайними точками и может находиться в диапазоне от 0 до 100.

-

Накладки (накладываются на цены на биржевом графике)

Технические Торговые Стратегии

Идея технических торговых стратегий состоит в том, чтобы найти сильный тренд с последующим откатом цены. Откат должен длиться непродолжительное время, как только откат цены приостановится, тренд возобновится и продолжит движение в направлении преобладающего тренда.

Торговля с помощью технического анализа полезна для любого типа рынка, от торговли акциями, торговли на Форексе и даже торговли криптовалютой. Например, инвестор может использовать технический анализ для такой акции, как (S-GOOG) Alphabet Inc. - получить отчет, чтобы решить, является ли это покупкой в 2021 году. На графике может отображаться цена Alphabet и объем торгов.

Торговля по Тренду - Трендовая Стратегия Форекс

Тренд является ничем иным, как тенденцией, направлением движения рынка, т.е. фактически основополагающим понятием теории технического анализа. Все инструменты теханализа служат одной единственной цели — понять, в каком тренде сейчас находится рынок. Ни для кого не секрет, что рынок обмена валют не может следовать по прямой. Его траектория — это серия напоминающих волны колебаний с максимумами и минимумами, или, как чаще говорят трейдеры, вершиной и дном.

Торговля по Тренду

Торговля по тренду по праву является классикой торговых стратегий, поскольку была одной из первых среди них, и занимает достойную нишу сегодня. Мы уверены, что торговля по тренду не потеряет своей актуальности среди трейдеров по всему миру и в будущем. Все благодаря 3 главным, но простым принципам:

- Покупать, если ценовой тренд стремится вверх, т.е. мы наблюдаем восходящий/бычий тренд

- Продавать, если ценовой тренд стремится вниз, т.е. мы наблюдаем нисходящий/медвежий тренд

- Выжидать, если ценовой тренд движется ни вверх, ни вниз, а горизонтально, т.е. мы наблюдаем боковой тренд, иными словами, когда рынок находится во флэте.

Боковой Тренд

Трендовая Стратегия Форекс

Трендовая стратегия Форекс может применятся при торговле на самых разных таймфреймах, но наиболее точные прогнозы и меньшие риски относятся к средне- и долгосрочной торговле, где наблюдаются более мощные и “долгоиграющие” тенденции. Торговля по тренду отлично подходит свинг-трейдерам, позиционным трейдерам, т.е. тем, кто видит и прогнозирует направление движения рынка в перспективе. Однако, и скальперы, и дейтрейдеры также ловят тренды, но намного меньшие и совсем непродолжительные, своего рода колебания внутри основного тренда.

Так или иначе, любому трейдеру, вне зависимости от его приверженности тому или иному методу торговли, необходимо в первую очередь с помощью технического анализа и его инструментов определить текущую тенденцию на рынке торгуемого актива и попытаться спрогнозировать его дальнейшее развитие. Применяемые инструменты теханализа обычно предельно просты и понятны, каждый трейдер в меру особенностей актива, в который он инвестирует, индивидуальных предпочтений и других факторов может выбирать самые разные индикаторы, линии, таймфреймы и т.д. Однако, наиболее часто применяются скользящие средние разных периодов, полосы Боллинджера, индикатор Аллигатор, каналы Ишимоку, Кельтнера, индикаторы MACD и ADX, а также различные усовершенствованные модификации классических индикаторов. Поскольку индикаторы по своей сути запаздывающие, т.е. отражают влияние уже произошедших событий и движений на рынке,, то для прогноза развития тренда и определения точек входа на рынок, верного выставления стоп-лоссов, тэйк-профитов, режима трейлинг-стоп важно также использование осцилляторов.

Выделяют три основных техники входа на рынок:

- Классический (т.е. вход на рынок при пересечении двух скользящих средних)

- На пробое (т.е. установление отложенного ордера и вход на рынок после подтверждения намерения цены продолжить тенденцию)

- На откате (т.е. вход на рынок осуществляется не сразу по торговому сигналу, а позже, когда цена окажется на более выгодном уровне)

Пробойная и классическая техники схожи в некоторых элементах, к примеру, в обоих случаях отсутствие тейк-профита и настройка трейлинг-стопа будет рациональным решением. Выход же на рынок на откате более рискован, поскольку нет гарантий, что тренд продолжится, как задумывалось, а не развернется в обратном направлении.

Но вернемся к видам трендов на Форексе. Согласно теории спроса и предложения, рынок имеет 4 основные фазы развития:

- Накопление (боковое движение, ценовой диапазон/коридор, флэт, консолидация).

- Восходящий (бычий тренд).

- Распределение (боковое движение, ценовой диапазон/коридор, флэт, консолидация).

- Нисходящий (медвежий) тренд.

Т.е. фактически, на двухмерном графике тренд имеет возможность двигаться вверх (фаза №2), вниз (фаза №4) или же оставаться сравнительно горизонтальным (фазы №1 и №3. Пройдемся по каждому из видов трендов на Форексе по-отдельности.

Восходящий, или бычий тренд- это движение цены актива, при котором минимумы и максимумы последовательно повышаются, т.е. каждый следующий максимум/минимум находится выше предыдущего максимума/минимума. Фактически, бычий тренд идентифицирует рост цены на определенном таймфрейме. Большинство трейдеров приступают к активной покупке именно на восхождении трендовой линии, но часто они открывают позиции, когда бычье движение достигает своего пика и переходит в так называемый ценовой коридор, или флэт, при котором цена движется горизонтально и готовится к заключительной фазе бычьего тренда.

Бычий Тренд

Однако, непрофессиональные трейдеры, “запрыгнув в последний вагон” под конец восходящей тенденции, держат свои позиции дольше нужного, надеясь на продолжение тренда, часто идут в просадку и теряют свои инвестиции. Наиболее опытные трейдеры успевают правильно определить момент окончания 1-ой рыночной фазы, т.е. перед самым восхождением цены, и открыть длинные позиции. Короткие позиции открываются либо в фазе распределения, либо в самом начале 4-ой фазы, когда тренд разворачивается. Текущий бычий тренд можно определить при проведении линии поддержки по точкам минимумов: цена на минимумах, как бы отталкиваясь от линии поддержки, отскакивает вверх, тем самым повышаются и максимумы. Если вектор линии поддержки на графике направлен вверх, то тенденция, безусловно, восходящая.

Нисходящий, или медвежий тренд - это движение цены актива, при котором минимумы и максимумы последовательно понижаются, т.е. каждый следующий максимум/минимум находится ниже предыдущего максимума/минимума. Фактически, медвежий тренд идентифицирует падение цены на определенном таймфрейме. Нисходящий тренд проходит те же фазы и в той же последовательности, что и восходящий: накопление позиций, стабилизация тренда, распределение (консолидация).

Медвежий Тренд

Однако если аптренд подразумевает открытие ордеров на покупку, то при доунтренде начинается активная продажа, и важно задавать ордера на продажу (в том числе и отложенные) в фазе распределения по желаемой цене. При нисходящей тенденции трендовая линия (в этом случае - линия сопротивления) проводится по вершинам: цена, как бы встречая сопротивление, отталкивается и стремится вниз, затем, немного скорректировавшись, вновь поднимается к линии поддержки и отскакивает. Если вектор линии сопротивления на графике направлен вниз, то тенденция, безусловно, нисходящая.

Есть ставшее крылатым среди трейдеров выражение: «тренд - твой друг». Причем, касается это как аптренда, так и даунтренда. Однако явную тенденцию на рынке можно наблюдать лишь 20-30% времени, в остальное время рынок относительно нейтрален и пребывает во флэте, т.е. когда цена торгуется в узком диапазоне, поочередно отталкиваясь от линий сопротивления и поддержки. Флэт возникает, когда потенциал медведей и быков становится равным, такое часто бывает перед выходом важных макроэкономических и других новостей, поскольку трейдеры не знают, как именно данная новость скажется на движении цены актива. Именно поэтому флэт выступает в качестве первой и третьей рыночных фаз, когда идет накопление и распределение позиций. А также, боковое движение возникает из-за отсутствия игроков на рынке между торговыми сессиями или во время торговли какого-либо актива в нетипичное для этого время (например, при торговле европейской валютной парой до открытия европейской сессии). Торговать при боковом тренде можно, но крайне рискованно. Такое движение больше на руку скальперам, которые зарабатывают именно на мелких и частых колебаниях в предсказуемых пределах.

Подытожим вышеприведенное несколькими замечаниями:

- Тренд - твой друг, однозначно. Но не стоит торговать без учета мани- и риск-менеджмента и при отсутствии продуманной стратегии.

- Торговля по тренду на Форексе по своей сути проста, но это не означает, что она малоэффективна. Замысловатость и сложность торговых стратегий только помешают трейдеру.

- Для более достоверного определения наличия тренда необходимо брать минимум 2 таймфрейма.

- Визуально понять направление тренда можно так: цена из левого нижнего угла растет в правый верхний угол - бычий тренд; цена из левого верхнего угла опускается в правый нижний угол - медвежий тренд; цена движется плоско и горизонтально - боковой тренд.

- Рынок находится во флэте около 70% времени, однако торговать при таком движении не стоит, если вы не имеете опыта и четких представлений о поведении рынка во время фаз накопления и распределения.

- Чем чаще цена касается линии сопротивления/поддержки и отталкиваясь, сохраняет вектор движения, тем тренд сильнее и стабильнее.

- Если цена резко и круто идет вверх/вниз, то вероятность разворота тенденции выше. Если же тренд более пологий, равномерно растущий/опускающийся, то высока вероятность, что он продержится долго.

Торговля от Уровней Поддержки и Сопротивления

Линии Поддержки и Сопротивления

Среди основополагающих и наиболее часто используемых инструментов технического анализа особое место занимают уровни сопротивления и поддержки (С/П). Причем стратегии на их основе применяются не только новичками в сфере трейдинга, но и достаточно опытными трейдерами, в распоряжении которых множество других инструментов, а также большой торговый опыт. Так почему же эти простые линии стали так широко применяться инвесторами? Давайте поразмышляем над этим вместе.

Уровни Поддержки и Сопротивления

Уровни поддержки и сопротивления представляют собой условные зоны, выделяемые трейдерами (каждым индивидуально) по экстремумам (т.е. минимумам и максимумам) цены на определенном таймфрейме.

При определении этих зон их часто представляют в виде линий, однако для расчета всех рисков и правильного размещения ордеров все-таки лучше изображать на графике именно зоны С/П. Надо понимать, что линии поддержки и сопротивления на разных таймфреймах будут проводится совершенно по-разному.

Необходимо также заметить, что линии сопротивления/поддержки на бо՛льших таймфреймах, таких как H1, H4, D1 и более, надежнее и вероятность их пробития ниже, чего не скажешь о линиях, начерченных на M1, M5 или М15. Нет конкретных правил насчет того, проводить ли уровни по телам свечей или по их теням: в этом вопросе эксперты еще не сошлись во мнении.

Причины формирования зон сопротивления и поддержки

Чтобы понять, как образуются зоны сопротивления/поддержки и как их использовать, нужно проанализировать психологическую составляющую этого явления. В зависимости от преобладания на рынке одной из трех условных групп и формируется рыночный тренд:

- Медведи (открывают позиции на продажу)

- Быки (открывают позиции на покупку)

- Неопределившиеся (еще не вошли в рынок)

Представим ситуацию, в которой цена колеблется во флете у линии поддержки. Медведи продают активы, быки активно покупают, и в это время цена начинает расти. В такой ситуации медведи жалеют об открытии позиций в short и при первом же возврате цены к линии поддержки закроют свои позиции, чтобы “остаться при своих”.

Быки довольны таким раскладом, поскольку их позиции при росте цены ведут к прибыли, и при первой же коррекции цены к линии поддержки они снова войдут в long, поскольку считают, что цена вновь оттолкнется от уровня поддержки. Те же трейдеры, которые еще не открыли позиций, видят, что боковой тренд перешел в восходящий, и считают момент коррекции цены и ее отскок от уровня поддержки наиболее благоприятным для открытия позиций на покупку.

Таким образом, мы наблюдаем явное настроение трейдеров ПОКУПАТЬ при первом же, даже небольшом, движении цены к линии поддержки. И когда это происходит, на рынке появляется огромное количество участников, открывающих сделки на покупку, т.е. спрос резко скачет вверх, а предложение не поспевает за ним, вследствие чего цена растет, как трейдеры и ожидали.

Ситуация зеркально противоположна в случае с линией сопротивления, где в результате круто поднимается предложение, а спрос скользит вниз. При помощи такого банального примера мы видим прямую зависимость между соотношением спроса и предложения и вектором уровней Support/Resistance. Именно поэтому часто уровни поддержки/сопротивления называют уровнями спроса/предложения.

Как торговать по уровням поддержки и сопротивления?

С причинами, формирующими зоны С/П, мы разобрались. Теперь рассмотрим стратегии торговли по уровням поддержки и сопротивления. Когда цена на графике приближается к линии поддержки/сопротивления, то ожидается, что она либо отскочит от этой линии, либо пробьет ее. На основе этого выделяют 3 типа торговли с учетом уровней Support/Resistance: торговля на отскок от уровня, торговля на пробой уровня, смешанный тип торговли.

Торговля на отскок от уровня.

Из рассмотренного выше примера видно, что при значительном скоплении бычьего потенциала, после приближении цены к линии поддержки с большей долей вероятности последует разворот цены от уровня. Тогда можно открывать сделки в Long, устанавливая стоп-лосс ниже уровня поддержки.

Когда же цена движется к линии сопротивления, а на рынке превалируют медвежьи настроения, то при достижении ценой уровня Resistance трейдеры начинают активно открывать сделки на продажу, вследствие чего цена отскакивает от уровня и идет на понижение.

В этом случае стоп-лосс размещается над уровнем сопротивления. Использование ордера тейк-профит и режима трейлинг-стоп также уменьшает риски понести убытки и помогает вовремя зафиксировать прибыль. Отскок от уровней происходит чаще всего во флете (а рынок пребывает в этой фазе около 70% времени), так как цена поочередно отскакивает от одного уровня к другому, поэтому такая торговля довольно привлекательна для скальперов и краткосрочников: незначительная прибыль за одну сделку компенсируется их частотой.

Торговля на пробой уровня.

При больших объемах на рынке и сильном трендовом движении цена вместо того, чтобы развернуться от линии поддержки/сопротивления, может пробить ее. Таким поведением цены пользуются сторонники торговли по тренду.

- Если цена пробивает уровень сопротивления снизу вверх, затем в момент коррекции возвращается к этому уровню, то пробить его с обратной стороны цене не всегда удается, и она отталкивается от уровня вверх, образуя восходящий тренд. Тем самым линия сопротивления после ее пробития становится линией поддержки.

- Если цена прорывается через линию поддержки сверху вниз, то при возвращении к этой линии цена не всегда может пробить ее с противоположной стороны, поэтому она отталкивается от линии и продолжает свое движение вниз, создавая нисходящий тренд. В этом случае линия поддержки после пробоя преобразуется в линию сопротивления.

- Бывают и такие случаи, когда цена, пробив уровень поддержки/сопротивления, снова его пробивает при приближении к нему с обратной стороны во время коррекции и возвращается в прежний ценовой коридор. Такой пробой уровня называется ложным.

Ключевые моменты торговли по уровням П/С

- Торговля по уровням поддержки и сопротивления подходит всем типам рынков: валютным, товарным, фондовым. Также, она применима к любым таймфреймам.

- Принципы такой торговли просты и понятны.

- Определить зоны поддержки и сопротивления легко с помощью скользящих средних и трендовых линий на любом таймфрейме. Часто они сами выступают в роли уровней Support/Resistance.

- Уровни - универсальный инструмент технического анализа. Они наиболее объективны, так как на них ориентируется большинство трейдеров.

- Чем чаще уровень тестировался, тем более устойчивым он считается. Однако нужно быть предельно внимательным, чтобы вовремя заметить изменения в тренде и его возможный разворот.

- Наличие нескольких ложных пробоев говорит об устойчивости и силе уровня.

- Индикаторами, помогающими определить линии С/П, выступают уровни Фибоначчи, скользящие средние хотя бы двух больших периодов с круглым числовым значением, алгоритм Lines, индикатор PZ, индикаторы IchimokuSuppRes, Pivot Points, Bolinger Bands, Fractals и многие другие.

В качестве заключения стоит отметить, что понятия уровней поддержки и сопротивления не новы в трейдинге, множество инвесторов ориентируется на них и выстраивает свои стратегии соответствующим образом. Однако есть и те, кто считают, что уровни, построенные на старых данных, могут быть полезны в анализе развития рынка в прошлом, но никак не в прогнозе будущего движения, поскольку нет никаких гарантий того, что рынок поведет себя тем или иным способом, ведь факторов, влияющих на рынок, огромное количество, а поведение миллионов трейдеров на рынке непредсказуемо.

Флэт Трейдинг - Стратегия Торговли во Флете

КЛЮЧЕВЫЕ МОМЕНТЫ

- Торговля в диапазоне - это торговая стратегия форекс, которая включает в себя определение перекупленности и перепроданности валюты.

- Стратегию диапазонной торговли иногда критикуют за излишнюю упрощенность, но на самом деле она никогда не подводит.

- Трейдеры должны смотреть на долгосрочные модели, которые могут влиять на развитие прямоугольника.

- Сложность нерегулярных диапазонов требует от трейдеров использования дополнительных инструментов анализа для определения этих диапазонов и потенциальных прорывов.

Форекс Стратегия Диапазонной Торговли

Трейдеры обычно ищут лучшую торговую стратегию, которая поможет им получить прибыль. Прежде чем пытаться торговать в диапазоне, трейдеры должны полностью понимать ее риски и ограничения. Стратегия торговли в диапазоне в последнее время становится все более популярной.

Торговля в диапазоне - это торговая стратегия форекс, которая включает в себя определение перекупленности и перепроданности валюты, то есть покупку в периоды перепроданности / поддержки и продажу в периоды перекупленности и сопротивления. Этот тип стратегии может быть реализован практически в любое время, хотя предпочтительно использовать ее, когда рынок Форекс не имеет какого-либо определенного направления, что означает, что она наиболее эффективна, когда на рынке форекс нет заметного долгосрочного тренда.

Что такое Диапазонная Торговля

Торговля в диапазоне - это активная инвестиционная стратегия, которая определяет диапазон, в котором инвестор покупает и продает в течение короткого периода времени. Например, акция торгуется по цене 55 долларов, и вы полагаете, что она вырастет до 65 долларов, а затем торгуется в диапазоне от 55 до 65 долларов в течение следующих нескольких недель.

Трейдеры могут попытаться торговать в диапазоне, купив акцию по 55 долларов, а затем продав, если цена вырастет до 65 долларов. Трейдер будет повторять этот процесс до тех пор, пока он / она не решит, что акция больше не будет торговаться в этом диапазоне.

Типы Диапазонов

Чтобы успешно торговать с использованием стратегии торговли по диапазонам, трейдеры должны знать и понимать типы диапазонов. Вот четыре наиболее распространенных типа диапазона, которые вам пригодятся.

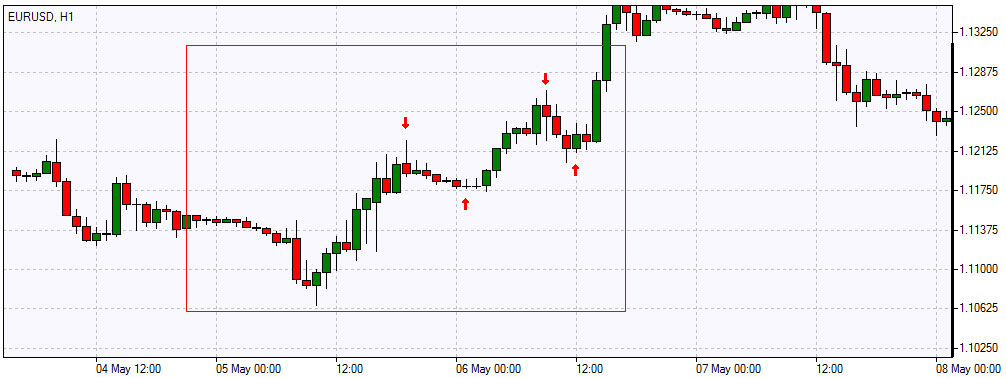

Прямоугольный Диапазон - При использовании стратегии диапазонной торговли трейдеры будут видеть прямоугольный диапазон, в котором будут боковые и горизонтальные движения цены между нижней поддержкой и верхним сопротивлением, что является обычным явлением в большинстве рыночных условий.

На графике легко увидеть, как движение цены валютной пары остается в пределах линий поддержки и сопротивления, образуя прямоугольный (отсюда и название) диапазон, из которого трейдеры ясно видят возможные покупки и продажи.

Примечание: трейдеры должны смотреть на долгосрочные паттерны, которые могут влиять на формирование прямоугольника.

Диагональный Диапазон является распространенным графическим паттерном форекс. Этот тип диапазона устанавливает верхнюю и нижнюю линии тренда, чтобы помочь идентифицировать возможный прорыв. В диагональном диапазоне цена снижается или поднимается по наклонному каналу тренда. Этот канал может быть как расширяющимся, так и сужающимся.

Примечание: прорывы диагонального диапазона происходят относительно быстро, для развития некоторых из них могут потребоваться месяцы или годы, трейдеры должны принимать решения в зависимости от того, когда они ожидают прорыва, что может быть трудным.

Continuation Ranges представляет собой графический паттерн, который разворачивается внутри тренда. Эти диапазоны возникают как коррекция против преобладающего тренда и могут возникать в любое время как медвежьи или бычьи движения.

Примечание: модели продолжения имеют место в рамках других трендов, оценка этих сделок добавляет сложности, особенно для начинающих трейдеров будет сложно определить диапазоны продолжения.

Нерегулярные Диапазоны появляются иначе, чем предыдущие три: тренд возникает вокруг центральной опорной линии, а линии сопротивления и поддержки возникают вокруг нее. Вот почему так сложно определить поддержку и линии сопротивления. "Совершенство" - это не дар, а навык, требующий практики и применимый ко всем графическим моделям.

Примечание. Сложность нерегулярных диапазонов требует от трейдеров использования дополнительных инструментов анализа для определения этих диапазонов и потенциальных прорывов.

Итог по Стратегии Диапазонной Торговли

Трейдеры, которые предпочитают использовать стратегию торговли по диапазонам, должны понимать не только типы диапазонов, но и стратегию, лежащую в основе их использования.

Стратегию диапазонной торговли иногда критикуют за излишнюю упрощенность, но на самом деле она работает. Трейдерам необходимо определить диапазон, время своего входа и контролировать свои риски воздействия и, конечно же, понимать основы стратегии. Торговля в диапазоне может быть довольно прибыльной.

Стратегии Форекс на Индикаторах

Технический индикатор - это функция, построенная на статистических значениях цены и объема актива. Он используется для того, чтобы подтвердить тренд и оценить весомость сформировавшихся фигур технического анализа. С его помощью трейдеры определяют наиболее подходящие моменты для открытия позиции на покупку или продажу. Индикаторы можно использовать по отдельности, вместе, а также в сочетании с графическими объектами.

Индикаторы формируют сигналы на продажу и покупку, демонстрируя, например, для скользящих средних пересечение или дивергенцию. В случае пересечения цена проходит скользящую среднюю насквозь или перекрещиваются две скользящих средних. Дивергенция — это поведение графика, при котором индикатор и цена движутся в противоположных направлениях, что означает, что текущий тренд ослабевает.

Существует огромное количество индикаторов, и каждый наилучшим образом подходит в определенной ситуации. Однако большинство аналитиков в повседневной работе использует только самые популярные из них:

- Скользящая средняя

- Полосы Боллинджера

- Индекс относительной силы (RSI)

- Осциллятор Стохастик (Stochastic)

- Схождение/расхождение скользящих средних (MACD)

- ADX

- Моментум (Momentum)

Вы с легкостью можете освоить эти индикаторы и разработать собственную стратегию торговли на индикаторах.

Графические Паттерны Форекс - Торговые Стратегии

КЛЮЧЕВЫЕ МОМЕНТЫ

- Существует несколько торговых методов, каждый из которых использует ценовые паттерны для поиска точек входа и стоп-уровней.

- Одним из ограничений, присущих многим техническим моделям, является то, что они могут быть ненадежными для неликвидных акций.

- Трейдеры часто используют графические модели в качестве стратегии Форекс.

Стратегия по Графическим Моделям Форекс

Трейдеры часто используют графические модели в качестве стратегии Форекс.

Рынок Форекс имеет поведение, которое показывает закономерности. Графические паттерны обычно возникают во время смены тренда или когда тренд начинает формироваться. Существуют известные модели, такие как модели головы и плеч, модели треугольников, модели поглощения и другие. Позвольте представить вам некоторые из них, это поможет вам определить рыночный тренд и торговать соответствующим образом.

Графические Модели Форекс

Существует несколько торговых методов, каждый из которых использует ценовые паттерны для поиска точек входа и стоп-уровней. Графические модели Форекс включают в себя голову и плечи, а также треугольники, которые обеспечивают входы, стопы и целевые значения прибыли в легко видимой форме.

Голова и плечи (H&S) Графический паттерн довольно популярен и его легко обнаружить в техническом анализе. Паттерн показывает базовую линию с тремя пиками, где средний пик является наивысшим, пики чуть меньшего размера по обе стороны от него. Трейдеры используют паттерны "Голова и плечи", чтобы предсказать бычье и медвежье движение.

Форма головы и плеч отличается, графическая фигура обеспечивает важные и легко видимые уровни - левое плечо, голова, правое плечо. Паттерн голова и плечи также может быть перевернутым и будет выглядеть так, и этот паттерн называется перевернутыми головой и плечами.

![Перевернутые Голова и Плечи Перевернутые Голова и Плечи]()

- Треугольники попадают в категорию моделей продолжения, они бывают трех разных типов:

-

Восходящий треугольник - фигура восходящего треугольника в восходящем тренде, легко распознаваемая, но также является довольно легким сигналом входа или выхода.

![Восходящий треугольник Восходящий треугольник]()

-

Нисходящий треугольник. Нисходящий треугольник примечателен своими нисходящими тенденциями и часто считается медвежьим сигналом.

![Нисходящий треугольник Нисходящий треугольник]()

-

Симметричный треугольник. Симметричные треугольники, как модели продолжения, развивающиеся на рынках, не имеют цели по направлению. Рынок кажется неопределённым в своем направлении. Таким образом, объёмы спроса и предложения

выглядят одинаковыми.

![Симметричный треугольник Симметричный треугольник]()

-

Восходящий треугольник - фигура восходящего треугольника в восходящем тренде, легко распознаваемая, но также является довольно легким сигналом входа или выхода.

В начале своего формирования треугольник находится в самой широкой точке, поскольку рынок продолжает торговаться. Диапазон торговли сужается и формируется точка треугольника. Поскольку треугольник сужается, это означает, что интерес как со стороны покупки, так и со стороны продажи уменьшается - линия предложения уменьшается, чтобы удовлетворить спрос.

Торговля по графическим моделям

Графические паттерны широко используются в торговле при проведении технического анализа. Изучение этих паттернов будет полезно для построения или использования в качестве торговой стратегии.

Чашка и ручка Чашка и ручка - это техническая фигура, которая напоминает чашку и ручку, где чашка имеет форму буквы "u", а ручка имеет небольшое смещение вверх. Выглядит так:

При обнаружении рисунков чашки и ручки стоит обратить внимание на следующее:

- Длина: как правило, чашки с более длинным и более U-образным дном обеспечивают более сильный сигнал. Избегайте чашек с острым V-образным дном.

- Глубина: в идеале чашка не должна быть слишком глубокой. Избегайте также слишком глубоких ручек, так как ручки должны образовывать верхнюю половину рисунка чашки.

- Объем: объем должен уменьшаться по мере снижения цен и оставаться ниже среднего в основании чаши; затем он должен увеличиться, когда акция начнет движение вверх, чтобы проверить предыдущий максимум.

Флаг представляет собой ценовой паттерн, который движется в течение более короткого периода времени против преобладающего ценового тренда, наблюдаемого на более длительном временном интервале на ценовом графике. Напоминает торговцу флаг, отсюда и название. Паттерны флагов могут быть восходящими (бычий флаг) или нисходящими (медвежий флаг).

Примечание. Флаг может показаться похожим на узор клина или треугольника, важно отметить, что клинья уже, чем вымпелы или треугольники.

- Предыдущая тенденция

- Канал Консолидации

- Объемный Паттерн

- Прорыв

- Подтверждение того, что цена движется в том же направлении, что и прорыв

- Клинья формируются по мере того, как движение цены актива сужается между двумя наклонными линиями тренда. Различают два типа клина: поднимается и опускается.

- Сходящиеся линии тренда;

- Паттерн снижения объема по мере продвижения цены по паттерну;

- Пробой от одной из линий тренда.

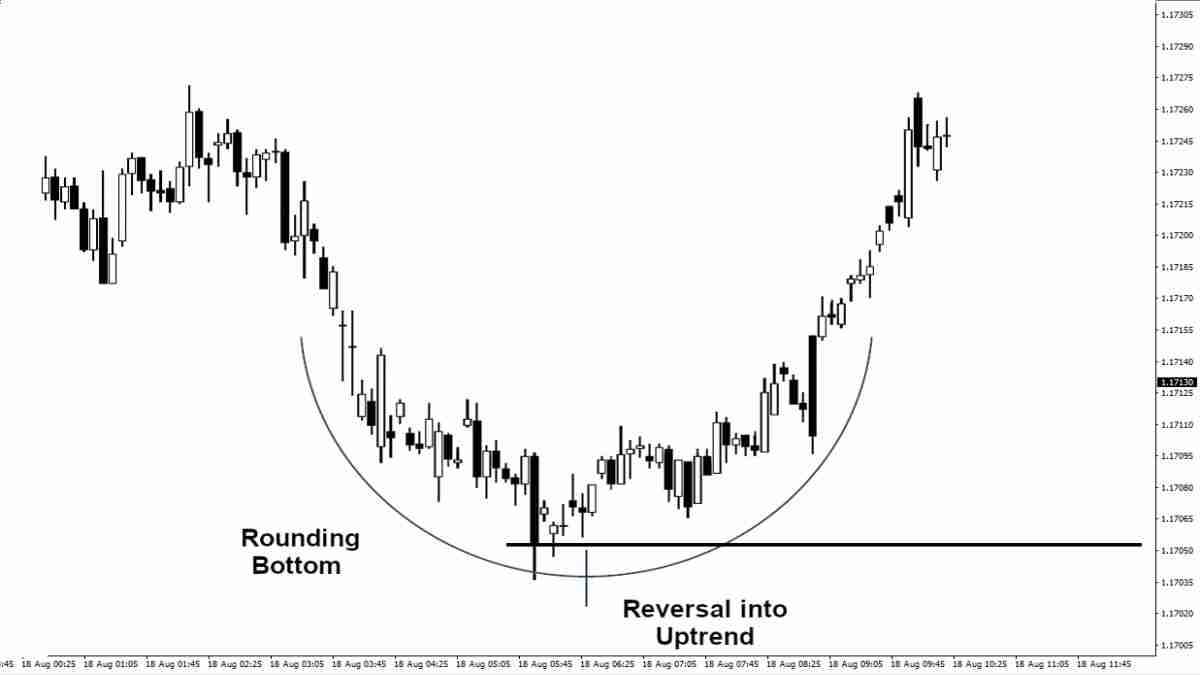

- Закругленное дно Графический паттерн определяется серией ценовых движений, которые графически образуют форму буквы "U". Округление дна наблюдается в конце длинных нисходящих трендов и означает разворот в

долгосрочных ценовых движениях. Это может занять от нескольких недель до нескольких месяцев, что случается довольно редко.

- Двойная вершина представляет собой медвежий паттерн технического разворота. Трейдеры используют двойную вершину, чтобы выделить развороты тренда. Как правило, цена актива достигает пика, прежде чем вернуться к

уровню поддержки. Затем он снова поднимется вверх, прежде чем снова развернуться против преобладающего тренда.

Двойное дно паттерны противоположны паттернам с двойной вершиной. Фигуры двойного дна, если они правильно определены, очень эффективны. Поэтому нужно быть предельно осторожным, прежде чем делать поспешные выводы.

Двойное дно выглядит как буква "W". Дважды затронутый минимум считается уровнем поддержки.

Образцы флагов имеют пять основных характеристик:

Паттерны клина обычно характеризуются сходящимися линиями тренда в течение от 10 до 50 торговых периодов, что обеспечивает хорошую репутацию для прогнозирования разворота цен. Паттерн клин может сигнализировать о бычьем или медвежьем развороте цены. В любом случае этот паттерн обладает тремя общими характеристиками:

Две формы модели клина - это восходящий клин, который сигнализирует о медвежьем развороте, или падающий клин, который сигнализирует о бычьем развороте.

Итог торговой стратегии с графическим паттерном

Все модели являются полезными техническими индикаторами, которые могут помочь трейдерам понять, как и почему цена актива двигалась определенным образом - и в какую сторону она может двигаться в будущем. Это связано с тем, что графические модели могут выделять области поддержки и сопротивления, последние, в свою очередь, могут помочь трейдеру решить, следует ли им открывать длинную или короткую позицию; или следует ли им закрывать свои открытые позиции в случае возможного разворота тренда.

Стратегия Торговли по Объемам

КЛЮЧЕВЫЕ МОМЕНТЫ

- Количество акций, покупаемых и продаваемых каждый день по любому финансовому инструменту, известное как объем.

- Объем следует рассматривать относительно недавней истории.

- Чем выше объем во время движения цены, тем более значительным будет движение, и наоборот - чем меньше объем во время движения цены, тем менее значительным будет движение.

- Когда цены достигают новых максимумов или минимумов, а объем уменьшается, вероятно, формируется разворот.

Форекс Стратегия Объемной Торговли

Объем торгов - это количество ценных бумаг, торгуемых за определенное время. Чем выше объем, тем выше степень давления, что в зависимости от количества нюансов может указывать на начало тренда. Анализ объема может помочь понять силу роста и падения отдельных акций и рынков в целом.

Чтобы определить это, трейдеры должны смотреть на столбцы торгового объема, представленные в нижней части графика. Любое ценовое движение более значимо, если оно сопровождается относительно большим объемом + слабым объемом. Не все типы объемов могут влиять на сделку, это объем крупных денежных средств, которые торгуются в течение одного дня, и сильно влияет на рынок.

Что такое Объем Форекс

Объем Форекс, вероятно, является одним из самых важных инструментов, имеющихся в распоряжении трейдеров. Объем на форекс основан только на отдельной паре на данной бирже в данный момент времени. Вот почему его иногда упускают из виду.

Количество акций, покупаемых и продаваемых каждый день по любому финансовому инструменту, известное как объем. Объем - один из самых точных способов измерения денежного потока. Индикатор сообщает трейдерам об активности и ликвидности рынка, то есть чем больше объем торгов, тем выше ликвидность.

На графике выше, который представляет собой GBP / USD, индикатор объема, рисует довольно точно, даже если предвидеть ценовую картину. Используя индикатор объема, трейдеры могут увидеть, повлияли ли на рынок такие события, как публикация экономических данных, последние новости.

Примечание. Общий объем обычно выше в периоды открытия и закрытия рынка, а также по понедельникам и пятницам. В обеденное время и перед праздниками она обычно бывает ниже.

Как Торговать с Объемом

Объем показывает, как движется рынок - чем больше объем, тем легче решить, когда покупать или продавать (по объему нет разницы между медвежьим и бычьим рынками). Объем предшествует ценовому действию, вот несколько общих шагов, которые необходимо предпринять, прежде чем принимать торговые решения.

1. Подтверждение Тренда

Трейдерам нужно увеличивать количество и энтузиазм, чтобы продолжать подталкивать цены вверх. Увеличение цены и уменьшение объема может указывать на отсутствие интереса, это может быть предупреждением о потенциальном развороте. Падение (или рост) цены при небольшом объеме не является сильным сигналом. Падение (или рост) цены на большом объеме является более сильным сигналом того, что что-то в акции фундаментально изменилось.

2. Истощения Движения и Объема

На растущем или падающем рынке мы обычно видим истощение движения, резкие движения цены в сочетании с резким увеличением объема сигнализируют о потенциальном окончании тренда.

3. Бычьи Сигналы

Объем может быть полезен для выявления бычьих признаков. Например, объем увеличивается, когда цена падает, а затем цена движется вверх, а затем снова вниз. Если цена не опускается ниже предыдущего минимума при движении назад, а объем уменьшается во время второго снижения, то это обычно интерпретируется как бычий сигнал.

4. Объем и Разворот Цены

Если после продолжительного движения цены вверх или вниз цена начинает колебаться с небольшим движением цены и большим объемом, это может указывать на разворот, и цены изменят направление.

5. Объем и Прорывы vs Ложных Прорывов

При первоначальном прорыве диапазона или другого графического паттерна рост объема указывает на силу движения. Незначительное изменение объема или его уменьшение при прорыве говорит об отсутствии интереса - более высокой вероятности ложного прорыва.

6. История Объема

Объем следует рассматривать относительно недавней истории. Сравнение сегодняшнего объема с объемом 50 лет назад может дать нерелевантные данные. Чем более свежие наборы данных, тем вероятнее будут более релевантные результаты.

Итог по Стратегии Объемной Торговли

Объем - удобный инструмент для изучения тенденций, и есть много способов его использовать. Основные рекомендации можно использовать для измерения силы или слабости рынка, а также для проверки того, подтверждает ли объем движение цены или сигнализирует о надвигающемся развороте. Индикаторы на основе объема иногда используются для помощи в принятии решений.

Стратегия по Мультитаймфреймовому Анализу

Под параллельным анализом таймфреймов понимается мониторинг цены актива на графиках, соответствующих разным временным интервалам.

Так как цена ведет себя по-разному в рамках различных таймфреймов, переключение между ними помогает выявить так называемый «торговый цикл» актива. Параллельный анализ таймфреймов позволяет определить направление движения цены как в маленьком, так и в большом временных масштабах и обнаружить основной тренд рынка. Смысл стратегии заключается в том, чтобы последовательно проанализировать график, начиная с самых коротких интервалов (минуты, часы), заканчивая самыми длинными (день, неделя и т. д.).

Профессиональный трейдер Кори Розенблум считает, что такой подход к анализу должен помочь определить момент, в котором тренды на различных таймфреймах совпадают. Это дает наиболее полное представление о движении цены и повышает вероятность открытия прибыльной позиции. Однако так происходит не всегда. Иногда тренды на различных временных интервалах ведут себя по-разному. Согласно господину Розенблуму, короткие таймфреймы в таких случаях более информативны.

Стратегия на Основе Фундаментального Анализа

КЛЮЧЕВЫЕ МОМЕНТЫ

- Цель фундаментального анализа - вычислить справедливую рыночную цену ценной бумаги, которую трейдер может сравнить с текущей ценой, чтобы увидеть, недооценена или переоценена ли ценная бумага.

- Фундаментальный анализ на форексе включает в себя экономические условия, которые могут повлиять на национальную валюту.

- При проведении фундаментального анализа необходимо отслеживать несколько основных показателей.

Стратегия Фундаментального Анализа

Фундаментальный анализ - это метод измерения стоимости ценной бумаги путем анализа связанных экономических и финансовых факторов, таких как макроэкономика страны, эффективность управления компании и т. д. Стратегия фундаментального анализа в основном исполняется с помощью этого анализа: трейдер изучает все, то что может повлиять на стоимость ценной бумаги.

Фундаментальный анализ используется для определения правильности оценки ценной бумаги на более широком рынке, это делается с макро- и микро-точек зрения. Анализ начинается сначала с макроэкономической точки зрения, а затем переходит к деятельности конкретной компании (микро).

Данные могут быть собраны из общедоступных источников. При оценке акций трейдер должен обращать внимание на выручку, прибыль, будущий рост, рентабельность собственного капитала, размер прибыли и т. д.

Если анализ показывает, что стоимость акции значительно ниже текущей рыночной цены, то сигнал - покупка. И наоборот, если фундаментальный анализ показывает, что стоимость акции значительно выше, чем текущая рыночная цена, то сигнал - продажа.

Стратегии фундаментального анализа можно разделить на две группы:

- Количественный - информация, которая может отображаться в числах и в суммах. Это измеримые характеристики бизнеса, такие как выручка, прибыль, активы и многое другое.

- Качественный - характер информации, а не ее количество. Они могут включать квалификацию ключевых руководителей компаний, узнаваемость бренда, патенты и патентованные технологии.

Обычно при проведении фундаментального анализа используются количественные и качественные методы.

Фундаментальный Анализ Стратегии Форекс

Трейдеры, торгующие на Форекс, также используют фундаментальный анализ. Поскольку фундаментальный анализ заключается в рассмотрении внутренней стоимости инвестиций, его применение на форексе будет включать рассмотрение экономических условий, которые могут повлиять на национальную валюту.

Вот некоторые из основных фундаментальных факторов, которые играют весомую роль в движении валюты.

- Экономические Показатели - Экономические показатели - это отчеты, публикуемые правительством или частной организацией, в которых подробно описаны экономические показатели страны. Трейдер сможет тут увидеть уровни безработицы также абсолютные показатели, жилищную статистику, инфляцию и т. д.

- ВВП - является мерой экономики страны и представляет собой общую рыночную стоимость всех товаров и услуг, произведенных в стране в течение данного года.

- Розничные продажи - измеряет общую выручку всех розничных магазинов в данной стране. Отчет о розничных продажах можно сравнить с торговыми показателями публичной компании. Это может помочь трейдеру лучше понять рыночную ситуацию.

- Промышленное производство - Трейдеры обычно обращают внимание на производство коммунальных услуг, которое может быть чрезвычайно нестабильным, поскольку коммунальное хозяйство, в свою очередь, сильно зависит от погодных условий, а также от торговли и спроса на энергию.

- Индекс потребительских цен - Измеряет изменение цен на потребительские товары в более чем 200 различных категориях по сравнению с экспортом страны, и может использоваться, чтобы увидеть, зарабатывает ли страна или теряет деньги на своих продуктах и услугах.

При применении стратегий фундаментального анализа необходимо внимательно изучить три основных показателя.

Индекс менеджеров по закупкам - является индексом преобладающего направления экономических тенденций в обрабатывающей промышленности и сфере услуг. PMI используется для предоставления информации о текущих и будущих условиях ведения бизнеса лицам, принимающим решения, аналитикам и инвесторам.

PMI публикуется раз в месяц и содержит обзоры компаний 19 основных отраслей. PMI основан на пяти основных областях исследования, которые содержат вопросы об условиях ведения бизнеса и изменениях, будь то улучшение, отсутствие изменений или ухудшение.

- Новые заказы

- Уровень запасов

- Производство

- Поставки от поставщиков

- Трудоустройство

Число PMI увеличивается от 0 до 100. Когда PMI выше 50, это означает рост по сравнению с предыдущим месяцем. Когда значение PMI ниже 50, это означает сокращение, а когда 50 - отсутствие изменений.

Формула выглядит так, довольно просто:

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)Где:

P1 = процент ответов, сообщающих об улучшении

P2 = процент ответов, сообщающих об отсутствии изменений

P3 = процент ответов, сообщающих об ухудшенииТрейдеры могут использовать PMI, поскольку это ведущий индикатор экономических условий. Направление тренда в PMI обычно предшествует изменениям тренда в основных оценках экономической активности и производства. Обратить особое внимание к PMI, индекс может дать выгодное предвидение тенденций развития экономики в целом.

Индекс цен производителей (PPI) - это показатель инфляции, основанный на производственных затратах для производителей. Он измеряет движение цен с точки зрения продавца.

Есть три области классификации PPI:

- Отраслевая

- Товарная

- Классификация на основе промежуточного и конечного спроса на товары

Измерение PPI начинается с числа 100, а затем, когда производительность увеличивается или уменьшается, движения можно сравнивать с начальным числом (100).

Например, производство пуфика имеет PPI равный 108-и за март. Число 108 указывает на то, что производство пуфика в марте обошлось обрабатывающей промышленности на 8% дороже, чем в феврале.

Индекс Стоимости Занятости (ECI) - представляет собой квартальный экономический ряд, в котором подробно описывается рост совокупного вознаграждения сотрудников. Он отслеживает изменение стоимости рабочей силы, измеряемой заработной платой и льготами, на всех уровнях компании.

Индекс имеет базовый вес 100.

Таким образом, восходящий тренд в большинстве случаев представляет собой сильную и растущую экономику; работодатели передают прибыль своим сотрудникам через заработную плату и льготы. Трейдеры используют этот индикатор для инфляционных идей, поскольку заработная плата составляет большую часть общих затрат компании на производство продукта или предоставление услуги на рынке.

Преимущества и недостатки ECI

Преимущества ECI

- ECI рассчитывает общий набор затрат на сотрудников для предприятий, не только заработную плату, а медицинское страхование, пенсии и планы выплаты пособий в случае смерти, а также премии.

- Темпы изменений показаны по сравнению с предыдущим кварталом и в годовом исчислении.

Недостатки ECI

- Данные публикуются только ежеквартально и с небольшим сдвигом, включающим середину следующего месяца.

- ECI может быть нестабильным, если учитывать периодические бонусы, комиссионные выплаты и тому подобное (особенно в конце года - более крупные бонусы).

Итог по стратегии фундаментального анализа

Есть много экономических индикаторов, которые можно использовать для оценки фундаментальных показателей форекс. Важно внимательно смотреть не только на цифры, но и понимать, что они означают и как влияют на экономику страны. Если фундаментальный анализ проведен должным образом, он может стать бесценным ресурсом для любого валютного трейдера, при принятии решений.

Торговая Стратегия на Основе Настроения Рынка

КЛЮЧЕВЫЕ МОМЕНТЫ

- Настроение рынка отражает движение рынка, основанное на потенциальных действиях трейдеров.

- Настроение рынка является третьим игроком наряду с фундаментальным и техническим анализом в оценке направления движения рынка.

- Индикаторы настроений сами по себе не являются точными сигналами покупки и продажи, трейдер должен дождаться, пока цена подтвердит разворот, прежде чем действовать по нему.

Определение Настроения Рынка

A настроения рынка это общее отношение и чувство инвесторов в отношении текущей цены и прогнозируемой цены ценной бумаги, индекса или других рыночных инструментов. Настроения рынка также называют настроением инвесторов. Он может быть положительным, нейтральным или отрицательным.

Настроение рынка важно для технического анализа, поскольку оно влияет на технические индикаторы и он используется трейдерами для навигации. Настроения рынка также используются противостоящими трейдерами, которые любят торговать в направлении, противоположном преобладающему консенсусу.

Инвесторы описывают рыночные настроения как медвежьи или бычьи. Когда рыночное настроение медведь - цены на акции идут вниз. При бычьем - цены на акции растут.

In these situations often time traders emotions drive the stock market and it might result in overbought or oversold cases. You can see, market sentiment driving force is feelings and emotions.

- Бычий Настрой - на бычьем рынке ожидается, что цены будут двигаться вверх. В этом случае движущей силой рынка является жадность.

- Медвежьи Настрой - ожидается, что на медвежьем рынке цены будут двигаться в нисходящем направлении. В этом случае сила страха потерять деньги.

Стратегия Торговли Настроением Рынка

В торговле на Форекс у нас есть фундаментальный и технический анализ чтобы оценить направление движения валютных пар, но есть и третий игрок, который играет важную роль, а именно настроения рынка. Индикатор настроений - это еще один инструмент, который может помочь трейдерам в экстремальных условиях и возможных разворотах цен, и может использоваться в сочетании с техническим и фундаментальным анализом.

Настроение рынка - это способ анализа тенденции Форекс, фондовых и других рынков к построению более эффективных торговых стратегий. Эти индикаторы показывают процент или исходные данные того, сколько трейдов или трейдеров заняли определенную позицию в валютной паре.

Эти индикаторы показывают процент того, сколько трейдов или трейдеров открыли определенную позицию по валютной паре. Когда процент сделок или трейдеров в одной позиции достигает максимального уровня, трейдер может предположить, что валютная пара продолжает расти, и, в конечном итоге, 90 из 100 трейдеров имеют длинные позиции, поэтому осталось очень мало трейдеров, которые продолжат продвигать тренд вверх. Индикатор разворота цены.

Как мы упоминали ранее, настроения на рынке в основном создаются эмоциями, что приводит к переоцененным или недооцененным акциям и т. д. Поэтому некоторые трейдеры охотятся на эти акции и делают ставки против них. Для измерения этих рынков трейдеры используют эти индикаторы не только для того, чтобы делать ставки против, но и для выявления краткосрочного тренда:

- Индекс Волатильности CBOE (VIX) - Если трейдеры чувствуют необходимость защиты от риска, это признак увеличения волатильности, добавление скользящих средних, и трейдер сможет определить, является ли он относительно высоким или низким.

- Индекс Максимума-Минимума - Когда индекс ниже 30, цены на акции торгуются около своих минимумов, отсюда и медвежьи настроения на рынке. Когда индекс выше 70, цены на акции стремятся к своим максимумам, отсюда и бычье настроение на рынке.

- Бычий Процентный Индекс (BPI) - Измеряет количество акций с бычьими моделями на основе точечных и фигурных диаграмм. Когда BPI дает значение 80% или выше, рыночные настроения чрезвычайно оптимистичны, и акции, вероятно, перекуплены. Когда он составляет 20% или ниже, настроение рынка отрицательное и указывает на перепроданность рынка.

- Скользящие Средние - Когда 50-дневная SMA пересекает 200-дневную SMA (золотой крест), импульс сдвигается вверх, создавая бычье настроение. А когда 50-дневная SMA пересекает 200-дневную SMA - крест смерти - это предполагает более низкие цены, вызывая медвежьи настроения.

Существуют различные формы и источники индикаторов настроений на рынке Форекс. Используя индикаторы настроения, трейдер может узнать, когда, вероятно, произойдет разворот, из-за экстремального значения настроения, а также может подтвердить текущий тренд.

Индикаторы настроения сами по себе не являются сигналами покупки и продажи, но они позволяют искать цену, чтобы подтвердить, на что указывает настроение, прежде чем действовать на показания индикатора настроения. Конечно, как и любой другой индикатор, он не на 100% точен в определении того, куда идет рынок, имейте это в виду.

Форекс Стратегии на Основе Торгового Стиля

Стратегия Forexможет базироваться на популярных стилях торговли, среди которых можно назвать внутридневную торговлю, carrytrade (заработок на разнице процентных ставок), хеджирование, buyandhold (купить и держать), портфельное инвестирование, торговля парами или спред-трейдинг, свинг-трейдинг, торговля по типу ордеров, а также алгоритмическая торговля.

Для того чтобы разработать эффективную торговую стратегию, нужно прежде всего определить собственные сильные стороны и слабости и подобрать именно такой стиль, который наилучшим образом соответствует Вашим индивидуальным особенностям. Не существует универсального способа торговать, стиль работы другого трейдера может совершенно Вам не подходить. Ниже приведены наиболее популярные техники торговли; Вы можете выбрать из них наиболее подходящий лично Вам.

Внутридневные Стратегии (Дейтрейдинг)

КЛЮЧЕВЫЕ МОМЕНТЫ

- Держите эмоции под контролем

- Дневная торговля требует постоянного внимания и стрессоустойчивости

- Чтобы добиться успеха в внутридневной торговле, стратегия трейдера должна быть основана на глубоком техническом анализе с использованием графиков, индикаторов и моделей для прогнозирования будущих ценовых движений.

Что такое Стратегия Дневной Торговли

Дневная торговля - это краткосрочная торговая стратегия, предполагающая покупку и продажу финансовых инструментов в течение дня для получения прибыли от небольших колебаний цены. Дневные трейдеры должны быть постоянно сосредоточены, поскольку рынки, такие как рынок нефти, могут внезапно двигаться в краткосрочной перспективе. Следовательно, эти стратегии особенно эффективны на волатильных рынках.

Вот несколько популярных техник Дневной Торговли:

- Сбор информации, поскольку знание - это сила, без них никакая торговля не выживет.

- Откладывание средств, решение, каким количеством денег трейдер готов рискнуть. В основном трейдер откладывает деньги, которые "готов потерять".

- Иметь достаточно времени, Дневная торговля - это работа, а не хобби, поэтому важно посвящать большую часть дня отслеживанию рынков и использованию возможностей.

- Со щитом или на щите, не тот случай - как правило, дневную торговлю лучше начинать с небольших сумм.

- Избегайте неликвидные акций - у них низкие цены, но большой прорыв может никогда не наступить. Ликвидность несет в себе важную роль при построении торговой стратегии во всех финансовых рынках. Поэтому трейдеры часто ищут ее дабы войти в рынок с правильной позиции, и что бы предостеречься от проскальзывание цен. Ликвидность идет рука об руку с рыночной капитализацией и волатильностью в ваших стратегиях дневной торговли криптовалютой. В данном случае ликвидность относится не только к тому, насколько легко купить или продать данный криптоактив, но и к тому, конвертируется ли криптовалюта в наличные деньги или другие торгуемые активы.

- Время торговли - Многие опытные внутридневные трейдеры начинают торговать, как только рынки открываются утром, когда обычно появляются новости, что может способствовать волатильности цен.

- Установите стоп-лосс - это цена, по которой трейдер продаст акцию и понесет убыток по сделке (это происходит, когда торговля идет не так, как планировалось, в некотором смысле это подход к сокращению потерь)

- Установить точку фиксации прибыли - это цена, по которой трейдер продаст акцию и получит прибыль от сделки.

- Эмоции не приветствуются - при торговле вообще нельзя поддаваться жадности, страху, эфории и надежде. Достаточно ясной головы и чистого анализа.

- Имейте план и придерживайтесь этого. В условиях быстро меняющейся рыночной ситуации трейдер не может думать на ходу, поэтому важно заранее составить план.

Лучшие Стратегии Дневной Торговли

Стратегии дневной торговли необходимы, если трейдер хочет извлечь выгоду из частых и небольших колебаний цен. Эффективная стратегия должна основываться на глубоком техническом анализе с использованием графиков, индикаторов и моделей для прогнозирования будущих ценовых движений.

Ниже мы познакомим вас с наиболее распространенными стратегиями дневной торговли, которые работают.

Скальпинг Стратегия

Скальпинг на Forex – это внутридневная торговая стратегия, цель которой - извлечь прибыль из краткосрочного изменения цены. Скальперы могут в течение дня открыть до нескольких сотен сделок, руководствуясь соображениями, что краткосрочное движение предсказать намного проще, чем долгосрочное.

Смысл стратегии заключается в том, чтобы купить или продать большой объем активов и очень быстро совершить обратную сделку по более выгодной цене.

Существует несколько важных факторов, на которые стоит обратить внимание при применении стратегии скальпирования на рынке Forex: это ликвидность, волатильность, временной интервал и управление рисками. Многие скальперы предпочитают торговать на высоколиквидном рынке, что позволяет им быстро открывать и закрывать позиции значительного объема. Другие выбирают более спокойный рынок с более широкими спредами между ценами Бид и Аск.

Что касается волатильности, скальперы считают самыми удобными стабильные активы - с ними снижается риск неожиданного изменения цены. Если она меняется равномерно, то скальперы могут открывать тысячи сделок по одним и тем же Бидам и Аскам. Для торговли используется небольшой таймфрейм, и иногда трейдеры получают прибыль на движении актива, которое подчас тяжело заметить даже на минутном графике.

Из-за значительного количества открываемых позиций сотня прибыльных ордеров будут соседствовать с сотней убыточных, поэтому управление рисками является неотъемлемой частью грамотного скальпинга.

Торговая Стратегия Фейдинг (Fading)

Стратегия фейдинг означает торговлю против тренда. Если наблюдается восходящее движение, приверженцы этого стиля будут продавать, если существует медвежий импульс, они будут открывать позиции на покупку.

Внутридневная торговая стратегия фейдинг идет против рынка и превалирующего на нем тренда, в то время как при использовании других стратегий трейдеры стремятся попасть в движение.

Фейдинг может применяться в трех случаях:

- Актив перекуплен

- Инвесторы, купившие заранее, готовы зафиксировать прибыль

- Инвесторы, купившие недавно, находятся в зоне риска

Торговля против тренда может быть очень рискованной, а трейдер, применяющий ее, должен быть готов к крупным потерям. Но в то же время, такая техника может принести неожиданно большую прибыль. Основной принцип торговли против тренда — выставить два лимитных ордера: buy limit - ниже текущей цены, и sell limit – выше нее.