- Análisis

- Noticias Comerciales

- Qué está pasando con Teck Resources

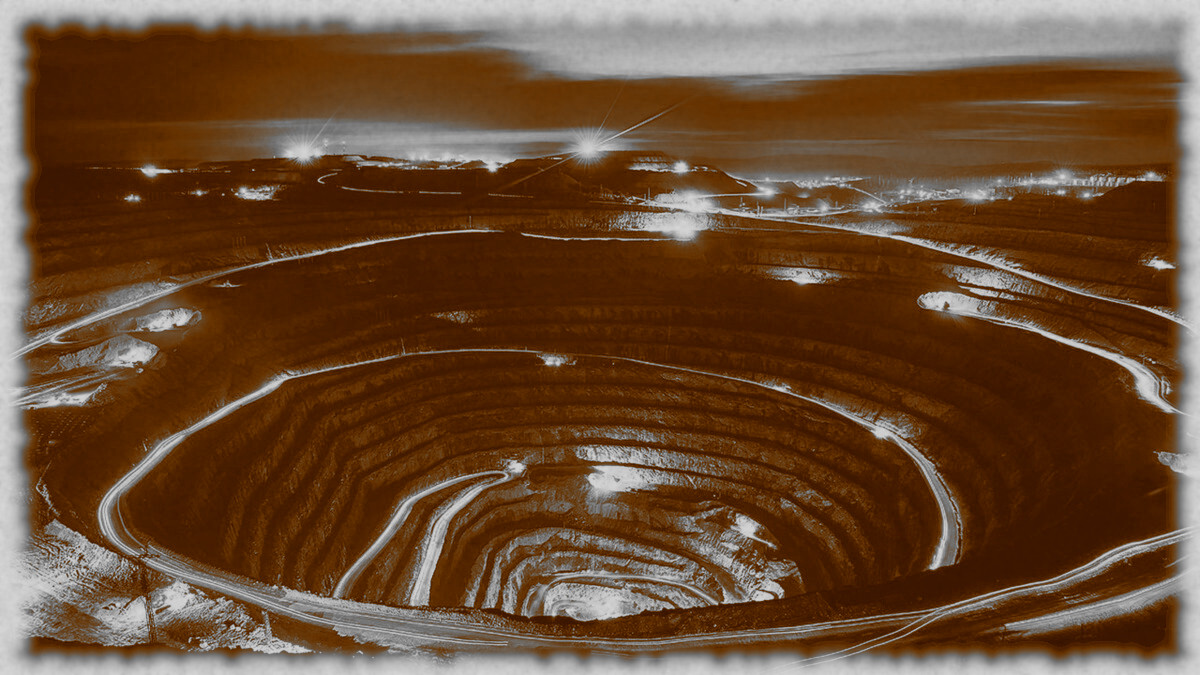

Qué está pasando con Teck Resources

Teck Resources Ltd ha reestructurado recientemente sus operaciones para centrarse en convertirse en una empresa de metales de transición puramente energética.

Descripción General de la Nueva Estructura Empresarial

Teck Resources ha creado dos unidades de negocio regionales:

1. América del Norte: Esta unidad engloba operaciones como Highland Valley Copper, Red Dog y Trail, junto con proyectos de crecimiento como Galore Creek y Schaft Creek.

2. América Latina: Esta unidad incluye operaciones como Carmen de Andacollo y Quebrada Blanca, así como la participación de Teck en Antamina, con proyectos de crecimiento adicionales como Zafranal y San Nicolás.

Esta reestructuración tiene por objeto racionalizar las operaciones, centrarse más en el crecimiento del cobre y garantizar el rendimiento para los accionistas, con el apoyo de un nuevo equipo de dirección ejecutiva.

Razonamiento Estratégico detrás de la Transición

La transición está impulsada por la creciente demanda de cobre, en particular debido a su papel fundamental en los vehículos eléctricos (VE) y la infraestructura de energía renovable. Los VE utilizan significativamente más cobre que los vehículos tradicionales, lo que posiciona a Teck para capitalizar este creciente mercado.

Patrick Jones, analista de JPMorgan, señala que, si bien se está debatiendo la posibilidad de sustituir el cobre por materiales más baratos, es poco probable que esos sustitutos cubran los déficits de suministro previstos a largo plazo. El enfoque en el cobre es vital, ya que el mercado espera un déficit sustancial impulsado por la creciente demanda de tecnologías de transición energética.

El Panorama del Mercado del Cobre

- Déficit de Suministro a Largo Plazo

Se prevé que el mercado mundial del cobre se enfrente a un importante déficit de suministro en 2030, con estimaciones que apuntan a una brecha de aproximadamente 4 millones de toneladas métricas. Este déficit se debe principalmente a:

- VE: Los VE suelen utilizar entre dos y cuatro veces más cobre que los vehículos con motor de combustión interna. Es probable que la creciente complejidad de los vehículos mantenga una elevada demanda de cobre, incluso aunque mejoren las tecnologías de baterías.

- Infraestructura de Energía Renovable: A medida que el mundo se orienta hacia las energías renovables, el papel del cobre en las tecnologías solar y eólica continúa creciendo.

- Desafíos de la Sustitución

Los analistas de mercado señalan importantes barreras para sustituir el cobre por materiales como el aluminio:

- Limitaciones Tecnológicas: El aluminio no ha demostrado ser una alternativa viable al cobre en muchas aplicaciones críticas.

- Preocupaciones Regulatorias y de Seguridad: Estos factores obstaculizan una adopción más amplia de sustitutos en infraestructura esencial.

Panorama Financiero Básico

- Rentabilidad

Teck Resources registró rentabilidad el año pasado, manteniendo un flujo de caja operativo positivo. Sin embargo, sus resultados de ingresos netos en los últimos cinco años han sido mixtos, con varios años de ingresos negativos. A pesar de esta volatilidad, la empresa ha generado sistemáticamente un flujo de caja operativo positivo.

- Indicadores Financieros Clave

- ROA: 2,49%, superando el 64,10% de sus homólogos del sector, lo que indica una utilización eficaz de los activos.

- ROE: 5,53%, situando a Teck en la mejor mitad de su sector, superando al 66,03% de sus homólogos.

- ROIC: 3,68%, en línea con las normas del sector, pero inferior al ROIC medio del 8,42% de los tres últimos años.

- Análisis de Márgenes

- Margen de Beneficio: 9,41%, superando al 79,49% de sus homólogos del sector, aunque ha disminuido en los últimos años.

- Margen Operativo: 21,04%, respetable pero también muestra una tendencia a la baja.

- Margen Bruto: 29,02%, estable en los dos últimos años y mejor que el 72,44% de sus homólogos.

Salud Financiera

- Estructura de Capital

El ROIC de Teck se encuentra actualmente por debajo de su Costo de Capital (WACC), lo que indica una posible destrucción de valor. El número de acciones en circulación ha aumentado en comparación con el año anterior, mientras que la relación deuda/activos ha aumentado.

- Solvencia y Liquidez

- Altman-Z Score: 1,55, lo que indica dificultades y riesgo de quiebra, peor que el 64,74% de sus homólogos del sector.

- Relación Deuda/Capital: 0,41, lo que sugiere que Teck no depende en gran medida de la financiación de la deuda, pero aún así se sitúa por debajo del 71,15% de sus homólogos.

- Ratio Corriente: 1,48, lo que indica una capacidad suficiente para cubrir las obligaciones a corto plazo, pero peor que el 75,00% de sus homólogos.

- Ratio Rápido: 0,77, lo que sugiere dificultades para hacer frente a las obligaciones a corto plazo, con peores resultados que el 81,41% del sector.

Perspectivas de Crecimiento

- Crecimiento Histórico

Teck ha experimentado un fuerte crecimiento negativo del BPA, con un descenso del -36,47% en el último año. Sin embargo, el BPA ha crecido una media del 4,80% anual en los últimos años. El crecimiento de los ingresos es del 12,80% en el último año, pero el crecimiento histórico es inferior, del 3,62% anual.

- Perspectivas Futuras

Las previsiones auguran un entorno de crecimiento difícil, con descensos previstos del BPA del -11,79% anual y de los ingresos medios del -8,03% en los próximos años. Esto sugiere una desaceleración significativa en comparación con las tasas de crecimiento históricas.

- Evolución de las Tasas de Crecimiento

La comparación de las tasas de crecimiento del BPA en el pasado con las expectativas futuras indica una tendencia a la baja, y también se prevé que disminuyan las tasas de crecimiento de los ingresos, lo que refleja unas perspectivas menos favorables para la empresa.

- Evaluación de Valoración

Teck Resources parece relativamente cara, con una relación precio-beneficio de 17,25, aunque es más barata que el 71,79% de sus pares del sector. En comparación con la relación precio-beneficio promedio del S&P 500 de 30,45, la valoración de Teck sigue siendo atractiva. La relación precio-beneficio futuro de 20,85 sugiere que Teck es cara, pero se alinea con los promedios del sector.

Lo Esencial sobre Teck Resources

A medida que Teck Resources pasa a centrarse en los metales de transición energética, los traders deberían considerar las implicancias más amplias para el mercado del cobre. Con los déficits de oferta previstos a largo plazo, se espera que la demanda de cobre aumente, lo que presenta oportunidades en los sectores de minería y electrificación.

Sin embargo, las preocupaciones sobre la salud financiera, las perspectivas de crecimiento en declive y el desempeño histórico mixto justifican la cautela. Es necesario seguir de cerca la transformación en curso de Teck y la dinámica del mercado, ya que los posibles aumentos en los precios del cobre podrían ofrecer un impulso a pesar de las señales de crisis actuales.

Manténgase informado sobre las tendencias del mercado, los avances tecnológicos y los desarrollos regulatorios.

¡Buena Suerte!