- Đổi mới

- Bài viết về cách áp dụng PCI

- Giao dịch chênh lệch

Phân tích biến động của thị trường chứng khoán Nhật và Mĩ

Phân tích biến động thị trường chứng khoán Nhật và Mĩ có thể dễ dàng thực hiện với công nghệ PCI (dụng cụ tổng hợp cá nhân), được tạo lập trên cơ sở phương pháp PQM. Để tiếp cận công nghệ này bạn chỉ cần tải về phần mềm giao dịch NetTradeX và mở tài khoản demo hay tài khoản thực. Sau khi cài đặt phần mềm, hãy tạo một PCI đơn giản từ NIKKEI và SP500 – là CFD cho chỉ số chứng khoán Nhật Bản (Nikkei 225) và Hoa Kì (SP500), đặt chúng trong phần cơ sở và định giá tương ứng. Hướng dẫn chi tiết việc tạo PCI có trong trang “Cách tạo dụng cụ synthetic”.

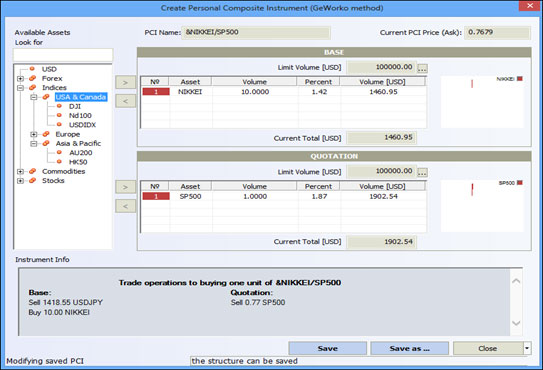

Bằng cách cài đặt khối lượng giao dịch cơ bản NIKKEI với cỡ 10 và khối lượng giao dịch định giá SP500 có cỡ 1, chúng ta nhận được một cấu trúc PCI như trong hình 1.

Hình 1: Công cụ tổng hợp cá nhân &NIKKEI/SP500

Nếu lưu PCI với tên &NIKKEI/SP500 và thêm vào chỉ công cụ đã được tạo trong danh sách đã sử dụng, điều này cho phép mở một đồ thị PCI, phân tích biến động của nó và bắt đầu giao dịch với nó. Đồ thị được biểu diễn tại hình 2 phía dưới.

Hình 2: Đồ thị tuần của công cụ tổng hợp cá nhân &NIKKEI/SP500

Đây là đồ thị tuần dạng nến của giá PCI với các kênh xu hướng, được biểu diễn để mô tả hướng biến động giá. Giá PCI của chúng ta trên đồ thị là tỉ lệ giữa giá 10 chỉ số Nikkei 225 theo USD với 1 chỉ số SP500. Trên đồ thị ta thấy giá PCI giảm trong giai đoạn 2010-2014, tuy nhiên từ 2015 xuất hiện xu hướng tăng. Nếu chú ý đến cấu trúc PCI của chúng ta, tức là, vào giai đoạn 2010-2014 thị trường chứng khoán Mĩ phát triển mạnh hơn tại Nhật thị trường chứng khoán Nhật. Tuy nhiên, từ năm 2015 thị trường Nhật đã trở nên màu mỡ hơn.

Như vậy, đồ thị tuần PCI cho thấy, từ năm 2015 thị trường chứng khoán Nhật đem lại lợi tức lớn hơn ở Mĩ. Chúng ta có thể đi tới đồ thị ngày và phân tích tường tận hơn biến động giá. Biểu đồ ngày dạng nến với fractal Williams, chỉ số trung bình trượt (moving average) 50 và 200 ngày, và cả với RSI và MACD, hiển thị ở hình 3 dưới đây.

Hình 3: biểu đồ ngày dạng nến CPI &NIKKEI/SP500

Trên biểu đồ ngày giá dịch chuyển trong kênh giá lên. Chỉ số RSI vượt ngưỡng 50, tuy nhiên lại đang cố giảm xuống. Đó là tín hiệu xuống (tín hiệu gấu). Chỉ thị MACD nằm dưới mức không và đường tín hiệu, hơn thế khoảng cách giữa chúng tăng lên, đó cũng là tín hiệu của sự giảm. Giá đã tăng đến mức trung bình trượt 50 ngày, tuy nhiên không thể vượt qua nó. Giá trung bình trượt 200 ngày nằm trên trung bình trượt 50 ngày, cái mà đang đi xuống. Như vậy lại thêm một tín hiệu xuống (tín hiệu gấu). Tương tự, các tín hiệu gấu kiểm soát tình hình trên thị trường, được biểu diễn bằng mũi tên đỏ hướng xuống trên đồ thị PCI. Nếu giá giảm và bật ngược lại đáy của kênh, xu hướng hiện thời được giữ nguyên. Tuy nhiên, sự phá vỡ đáy kênh có thể là khởi đầu của một sự đảo ngược xu thế tăng hiện tại. Nếu giá tăng trên mức trung bình trượt 50 ngày và tiếp tục tăng, thì xu hướng tăng hiện tại sẽ được củng cố. Như vậy, có những tín hiệu nên theo dõi để xác định thị trường chứng khoán Nhật có tiếp tục đem lại lợi tức cao hơn ở Mĩ hay không.

Sự mềm dẻo của công nghệ PCI cho phép tạo dụng cụ tổng hợp cá nhân từ các giỏ cổ phiếu cơ bản và định giá của những thị trường chứng khoán khác nhau. Như vậy trader có thể thực hiện phân tích so sánh lợi nhuận của những giỏ cổ phiếu khác nhau, được giao dịch trên các thị trường khác nhau, để xác định xem nơi nào trong số chúng đem lại lợi nhuận lớn hơn cho đầu tư. Đó là thuật toán dễ hiểu, gán trọng số cho mỗi tài sản trong danh mục và danh mục định giá và sau đó nghiên cứu biến động của PCI bằng những công cụ phân tích kĩ thuật đa dạng trong phần mềm NetTradeX.