- Đổi mới

- Bài viết về cách áp dụng PCI

- Giao dịch danh mục

Định đề thứ tư của Dow trong chiến lược đầu tư

Phân tích cổ điển biểu đồ giá là một phần không thể thiếu của giao dịch trong ngày. Cùng lúc đó, thậm chí những nhà đầu tư dài hạn cũng sử dụng những phân tích trend cơ bản để thử nghiệm những ý tưởng của mình và giới hạn rủi ro một cách hợp lý. Quán tính của thị trường chứng khoán, hiệu quả riêng của nó đã được phát hiện từ những năm 80 của thế kỉ XX. Thị trường có khả năng giữ được hướng vận động khi những yếu tố cơ bản bị làm suy yếu, một trong những lý giải cho điều này thuộc về George Soros với lý thuyết tính phản xạ của thị trường chứng khoán ("Giả kim thuật tài chính"). Ý tưởng cơ bản của mô hình này là sự mong chờ chuyển động của giá và quán tính tâm lý ảnh hưởng tới hành vi của những thành viên thị trường, điều này dẫn tới việc trend giữ được hướng chuyển động của mình.

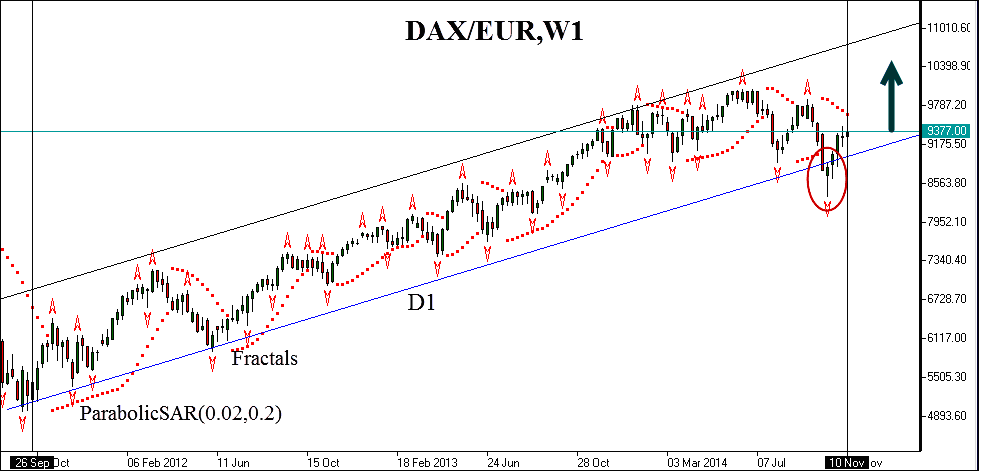

Trên đồ thị dưới (hình 1) là các nến tuần của chỉ số chứng khoán ĐứcDAX. Chỉ số này bao gồm giá cổ phiếu của 30 công ty thuộc những lĩnh vực khác nhau của nền kinh tế Đức. Tỉ lệ các cổ phiếu được thiết lập có tính tới vốn hóa của mỗi công ty. DAX đặc trưng cho trạng thái của người cầm lái sự phát triển kinh tế của EU, vì GDP của Đức lớn nhất trong khối – chiếm gần 20% tổng GDP toàn EU. Khả năng tín dụng và đầu tư của những thành viên còn lại thuộc EU phần lớn phụ thuộc vào sự phát triển kinh tế của quốc gia này.

Hình 1. Chỉ số (index) chứng khoán Đức DAX (GE30). Giá mở/đóng.

Đầu tư vào index là một kênh hấp dẫn trong giai đoạn phục hồi kinh tế của liên minh châu Âu. Ví dụ, mua index ngày 26/9/2011 có thể đem lại lợi nhuận 30% năm cho tới thời điểm hiện (10/11/2014) với mức giảm vị trí tối đa thấp hơn 18%. Chuyển động của vốn được xác định bằng đường trend dài hạn (4 năm), được kí hiệu dạng kênh tăng trên biểu đồ. Đường trend được dựng trên cơ sở những biên dưới của thân nến. Nhà đầu tư có thể giới hạn rủi ro như thế nào?

Một trong những biện pháp đơn giản nhất là cố định tín hiệu kết thúc đầu tiên của trend, tức là sự đột phá của đường trend (tín hiệu được khoanh hình ovan đỏ trên hình). Ví dụ, chúng ta có thể đóng vị trí ngay khi nến tuần đóng lại dưới biên của kênh tăng. Vì tất cả các tín hiệu phân tích kĩ thuật có trọng số thống kê, nên chúng ta sẽ có cả sự đột phá giả. Tức là giá sau một thời gian sẽ quay trở lại kênh, làm tăng biên độ biến động quan sát được.

Làm thế nào để giảm số lần đóng vị trí trước khi xu hướng kết thúc? Rõ ràng là không ai trong chúng ta muốn trả broker thêm phí cho mỗi lần vào thị trường, hơn thế,nếu phí đó là vài đơn vị, thì đã là hàng chục % từ lợi nhuận thu được. Trong những trường hợp này thực tế người ta phổ biến sử dụng những tín hiệu chỉ thị bổ sung, cho phép xác định độ chính xác của tín hiệu. Những bộ lọc bổ sung có tập hợp những thông số đầu vào, cần được bổ sung trên cơ sở đánh giá chủ quan tình hình, ví dụ mức độ chủ quan của việc mua dư/bán dư dao động. Thực tế thị trường không hiểu về những thông số của mình và thường tự biến đổi không lường trước được, vì thế cách tiếp cận trên có một loạt khó khăn. Một phương pháp khác được xây dựng dựa trên các nguyên tắc thị trường cơ bản. Cuối thập niên 1980 Charles Dow dựng lên 6 định đề của phân tích kĩ thuật, một trong số đó tuyên bố rằng hành vi của các chỉ số luôn liên quan tới nhau – định đề thứ tư của Dow. Tức là chuyển động của chỉ số vận tải không thể được xem xét mà không tính đến chuyển động của chỉ số công nghiệp chính và phải được xác nhận bởi yếu tố thị trường cơ bản. Trong trường hợp này chỉ số công nghiệp là chỉ số thị trường vĩ mô. Chúng ta mở rộng nguyên tắc này cho vị trí đầu tư được xem xét ở trên.

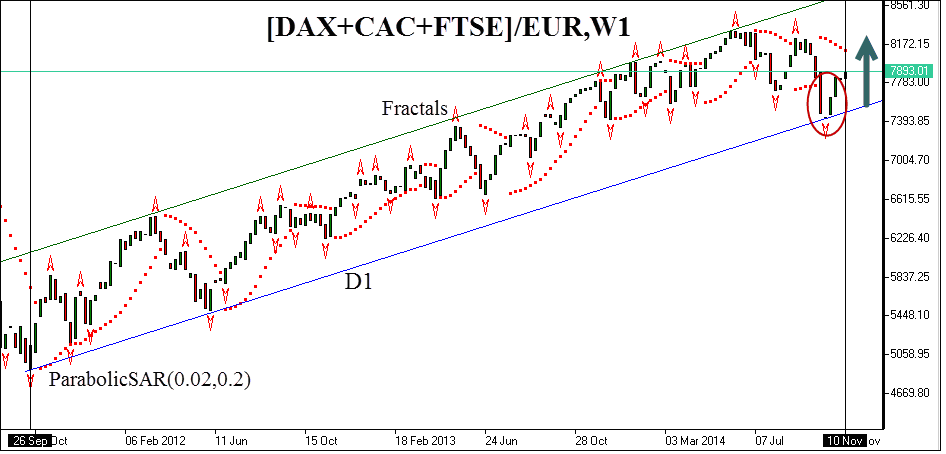

Để lập chỉ số vĩ mô ta dùng chỉ số chứng khoán synthetic index EU , tính tới biến động giá của danh mục từ 3 chỉ số chứng khoán phổ biến. Chỉ số được lập trên cơ sở mô hình dụng cụ tổng hợp cá nhân và phương pháp GeWorko. Phần gốc của dụng cụ chứa 3 hợp đồng cho chỉ số DE 30 (tương tự DAX), 6 hợp đồng cho chỉ số FR 40 (tương tự CAC 40) và 3 hợp đồng cho chỉ số GB 100 (tương tự FTSE100). Danh mục được định giá bằng euro. Các chỉ số thể hiện hợp đồng chênh lệch (CFD) không kì hạn cho futures tương ứng. Dưới đây là biểu đồ giá đóng và mở cửa trong tuần, xây dựng trong phần mềm NetTradeX. Bạn có thể xem online biểu đồ của dụng cụ hoặc nhập nó vào phần mềm giao dịch từ trang web. Ta thấy rằng chuyển động của chỉ số chứng khoán EU tương đồng với chỉ số chứng khoán Đức DAX trong khoảng thời gian phân tích, ngoại trừ đột phá giả vào 6/10. Ta dùng định đề thứ 4 của Dow như một tấm lọc tín hiệu trend. Trong trường hợp này vị trí đóng chỉ khi nến index vĩ mô &Indices_EU đóng dưới đường trend (hình 2). Điều này đã không xảy ra, và vị trí tiếp tục được giữ lại. Như vậy chúng ta đã đúng, vì DAX quay lại kênh và tiếp tục tăng lên trong vùng xanh lá cây, gia tăng lợi nhuận cho nhà đầu tư. Lợi thế của phương pháp này là khả năng sử dụng chỉ số thâm dụng vốn &Indices_EU chỉ như một công cụ phân tích. Chúng ta sẽ không trả phí vào cửa thị trường, nhưng ta tăng các chỉ số chiến lược đầu tư cơ bản vào DAX.

Hình 2. Chỉ số chứng khoán tổng hợp &Indices_EU. Giá mở/đóng.

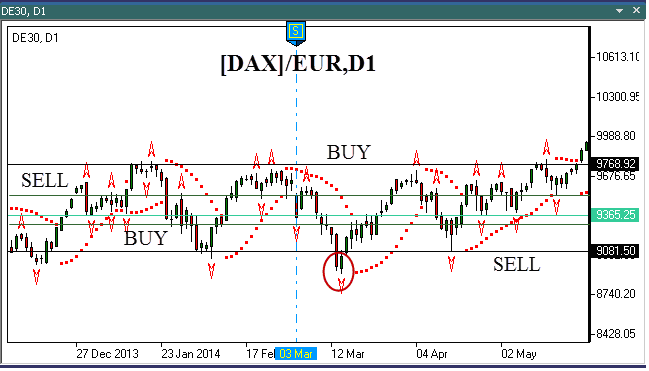

Ta xem một ví dụ khác – giao dịch trong hành lang giá, được dùng như một chiến lược thay thế cho việc theo dõi trend. Trên hình dưới, mức hỗ trợ và kháng cự được dựng trên một phần của hệ thống Bill Williams. Hành lang giá được chia làm 3 vùng: vùng mua (BUY), vùng bán (SELL) và vùng "ngoài thị trường". Khi giá đi xuống qua biên của vùng nằm dưới (Buy), lệnh mua được thực hiện với giới hạn rủi ro ở mức 9081,50.

Hình3. Chỉ số chứng khoáng Đức DAX (GE30). Làm việc với hành lang bên.

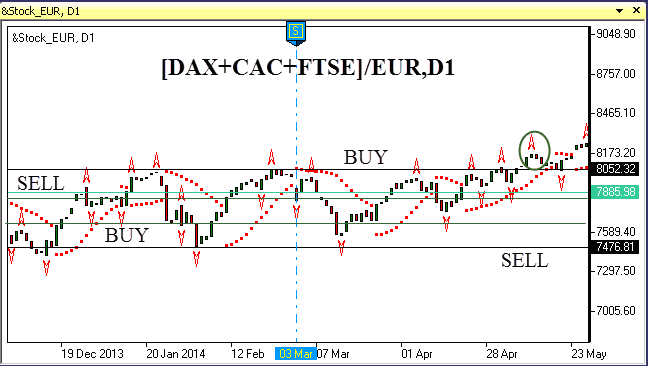

Vị trí bị đóng ngay khi giá đạt tới vùng SELL, tức là chạm biên dưới của nó. Đồng thời xảy ra sự bán ngắn. Lợi nhuận tiềm năng cao gấp đôi rủi ro, cho phép chia kênh giá làm ba phần khác nhau. Mặc dù cách tiếp cận này khá đơn giản, nhưng chiến lược này cho phép ấn định stop loss chặt chẽ và giảm thiểu rủi ro hợp lý. Nhưng thậm chí ở đây chúng ta cũng chưa được bảo hiểm khỏi những đột phá giả – một trong số đó được biểu diễn trên hình trên bằng ô van màu đỏ. Và định đề thứ 4 của Dow lại giúp chúng ta. Bởi vì mức tối thiểu của chỉ số vĩ mô chưa xuống dưới mức hỗ trợ (xem hình dưới), nên vị trí vẫn được giữ cùng với sự dịch chuyển mức stop xuống dưới. Các mức có thể được dựng với lưới Fibonaci. Một cách khác là sử dụng chiến thuật "khóa", khi vị trí bán đối xứng được mở lúc có xu hướng giảm giá không rõ ràng. Khóa được mở ngay khi giastawng lên tại vùng dưới của kênh. Như chúng ta thấy, giá rõ ràng đang tăng trong kênh, và sẽ tiếp tục tăng. Lợi nhuận như vậy cũng lại tăng. Một số người ưa thích quay lại kênh, tiếp tục tăng trưởng, và lại tăng lợi nhuận. Trong trường hợp này xảy ra sự mua vào index ngay khi có đột phát ở biên trên của hành lang giá 9768,92. Và phép lọc trên cơ sở chỉ số chứng khoán synthetic lại giúp ta loại bỏ đột phá giả. Đột phá được xác nhận bởi index có hệ thống, tức là vị trí có thể được mở. Giá thực hiện bước đảo chiều và đi lên. Chúng ta lại đạt được mục tiêu!

Hình 4. Chỉ số chứng khoán tổng hợp &Indices_EU. Đột phá kênh.

Tất nhiên, chiến lược này không cho phép bạn giảm rủi ro xuống bằng 0, nhưng nó cung cấp thêm một cơ chế giúp giảm phần trăm các vị trí thu lỗ và tăng lợi nhuận thu được trong năm. Ưu điểm quan trọng của phương pháp là sự đơn giản, dễ dàng tiếp cận và có cơ sở vững chắc về mặt lý thuyết nguyên tắc thị trường. Chỉ số có ưu tiên cao nhất (chỉ số chứng khoán vĩ mô châu Âu), ít nhạy cảm hơn với những biến động bất thường, vì nó có sự đa dạng nguồn vốn cao nhất. Xu hướng dịch chuyển ít xáo trộn của nó được xác định bởi các yếu tố hệ thống, không chịu ảnh hưởng của "yếu tố nhiễu". Chuyển động của chỉ số cơ bản gây ra sự phân phối lại dòng vốn, thậm chí cả các cổ phiếu nằm ngoài danh sách tính đi theo xu hướng chuyển động này. Trong ví dụ trên điều này được tạo bởi mối liên hệ giao dịch chặt chẽ và không gian kinh tế thống nhất của EU: người cầm lái sự tăng trưởng đẩy mạnh kim ngạch thương mại và thu hút đầu tư (không chỉ trực tiếp) vào khu vực, một phần trong đó kích thích sự tăng trưởng của những công ty còn lại. Trong ví dụ trên chúng ta thấy sự xuất hiện đỉnh mới của chỉ số &Indices_EU dẫn tới chuyển động của DAX, và chúng ta lại một lần nữa hòa nhịp bước cùng thị trường. Bạn có thể thử nghiệm chiến lược đầu tư này với các chỉ số cơ bản khác của Mĩ, châu Á, và nhận ra rằng, hiện nay phương pháp cổ điển vẫn làm việc. Cùng lúc, bạn sẽ nhận được hiểu biết toàn diện về cơ chế thị trường và sự toàn cầu hóa trên thị trường vốn, hiển nhiên điều này sẽ giúp bạn trở thành nhà đầu tư thành công.

Thưa quý khách. Chúng tôi cũng giới thiệu với các bạn các phương pháp hedge rủi ro danh mục đầu tư trên cơ sở mô hình dụng cụ tổng hợp cá nhân:Bài viết trước

- Spread danh mục đầu tư trên cơ sở futures không thời hạn

- Danh mục Sharpe – “3 thủ lĩnh”

- Truy tìm danh mục "Tốt" và "Xấu" theo phương pháp Portfolio Quoting Method

- Portfolio Optimization through PQM Method (Part 2)

- Hữu ích hóa danh mục đầu tư phương pháp PQM (phần 1)

- Stock Portfolio Construction | Stock Portfolio Analysis - Pportfolio Quoting Method PQM