- Đổi mới

- Bài viết về cách áp dụng PCI

- Cơ hội mới

Index ngoại tệ: mở màn kịch diện của ngân hàng trung ương

Ngân hàng trung ương của các nước phát triển cẩn thận che giấu công chúng các kế hoạch ngắn hạn của họ. Các nhà đầu tư phải để ý các chiến lược của ngân hàng. Bài viết hiện tại cho thấy cách tạo các chỉ số tiền tệ cơ bản, dựa trên Các công cụ tổng hợp được tạo thông qua PQM. Kiểm tra mối quan hệ giữa các chỉ số cơ bản làm giảm rủi ro, khi mở các vị trí dài hạn với việc sử dụng các cặp tiền tệ với thanh khoản cao nhất. Nghiên cứu xác nhận một lý thuyết, ngụ ý rằng trong một số giai đoạn khủng hoảng toàn cầu nhất định, các ngân hàng trung ương chắc chắn có thể chuyển từ hợp tác sang đối đầu.

Chỉ số tiền tệ làm công cụ phân tích

Ngoài các yếu tố cơ bản ảnh hưởng đến chính sách tiền tệ (thất nghiệp, lạm phát, vv), có các phương pháp phân tích khác. Sau đây, chúng tôi giả định rằng các nhà quản lý đảm bảo xu hướng bền vững, kéo dài trong nhiều tháng hoặc nhiều năm. Ngay cả khi

ngân hàng trung ương ít khi can thiệp tiền tệ hoặc bằng lời nói, họ tận dụng những công cụ này để ổn định tiền tệ.

Để đánh giá một loại tiền tệ liên quan đến toàn cầu Thị trường ngoại hối ,

nó được yêu cầu sử dụng các chỉ số tiền tệ. Lợi ích rõ ràng của phương pháp này là nó thể hiện rõ xu hướng trong một khu kinh tế cụ thể như khu vực đồng euro. Trong khi đó, các nền kinh tế khu vực khác có tác động tối thiểu lên chỉ số tiền tệ. Theo

Ngân hàng Thanh toán Quốc tế (BIS), vào năm 2013, các loại tiền tệ sau đây là phổ biến nhất, khi thực hiện các giao dịch quốc tế: USD, EUR, JPY, GBP, AUD, CHF và CAD. Để thiết kế chỉ số đồng euro (EURi), chúng tôi lấy danh mục đầu tư chuẩn, chỉ thể

hiện những thay đổi cơ cấu nhỏ, khi EU công bố số liệu thống kê kinh tế. Đây là thành phần của danh mục chuẩn BEUR: BEUR = [USD + JPY + GBP + AUD + CHF + CAD] .Theo đó, chỉ báo, đánh giá đồng euro có liên quan đến danh mục đầu tư, EUR / BEUR,

tổng số các ngoại tệ cross. Để giảm đáp ứng của danh mục đầu tư chuẩn đối với tin tức kinh tế khu vực đồng euro, chúng tôi tối ưu hóa các thành phần tiền tệ trong đó. Với mục đích này, chúng tôi sử dụng dữ liệu cụ thể về doanh thu tiền tệ liên ngân

hàng, do BIS cung cấp (xem danh sách bên dưới). Các cổ phần được xác định, dựa trên doanh thu.. Giá trị này thể hiện sự khác biệt giữa tổng doanh thu của đồng euro trong mỗi cặp tiền tệ và doanh thu của một cặp. Một trọng lượng tiền tệ có thể được

thực hiện theo tỷ lệ phần còn lại.

- EUR / USD : 6,7%;

- EUR / JPY : 28%;

- EUR / GBP : 28,9%;

- EUR / CHF : 29,5%;

- EUR / AUD : 30,4%;

- EUR / CAD : 30,5%.

Các nhà phân tích đã sử dụng mô hình đã được miêu tả trước đây cho EUR và USD:

BEUR = [USD (4,35%) + JPY (18,2%) + GBP (18,8%) + AUD (19,8%) + CHF (19,2%) + CAD (19,6%)];

BUSD = [EUR (12,7%) + JPY (14,5%) + GBP (17,5%) + AUD (18,1%) + CHF (19,1%) + CAD (18,0%)].

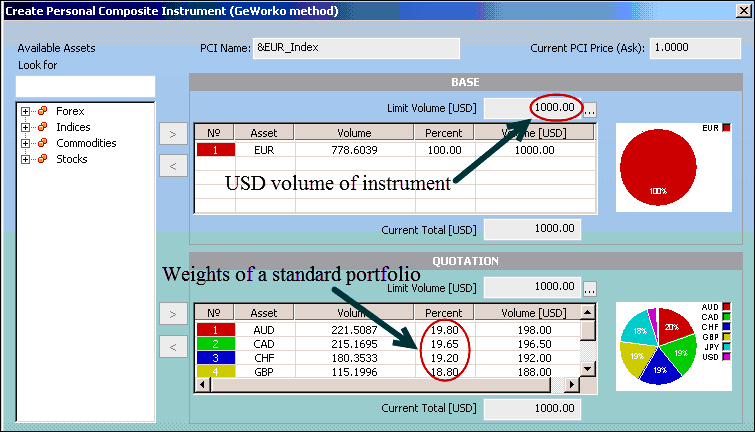

Biểu đồ đã được tạo trong nền tảng NetTradeX , cung cấp giao diện cụ thể để xây dựng một công cụ cá nhân (PCI), từ các dụng cụ phổ thông (xem hình bên dưới). Danh mục đầu tư chuẩn được định hình

bằng cách thêm tiền vào phần được trích dẫn. Bước tiếp theo là phân phối vốn bằng cách thay đổi tỷ lệ phần trăm. Hãy để chúng tôi đánh dấu chỉ số euro và so với đồng đô la với các ký hiệu EURi và so vớ iUSD tương ứng. Bạn có thể

tìm thấy báo giá trực tuyến và thành phần chỉ số tiền tệ trong các phần sau: EURi và vsUSDi .

Hình ảnh bên dưới hiển thị quy trình tạo chỉ số EURi trên nền tảng NetTradeX .

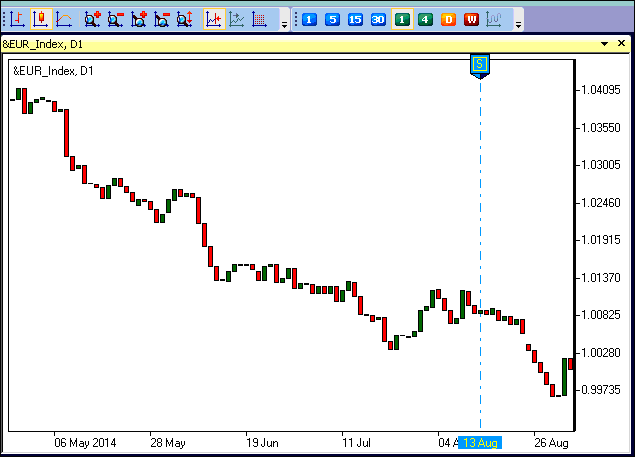

Trên hình trên, đồng euro soạn một phần cơ sở cụ (bảng trên), trong khi danh mục đầu tư chuẩn tạo thành phần được trích dẫn (bảng dưới). Bạn có thể thêm chỉ mục vào thư viện của nền tảng sau khi tạo. Giá mở và đóng được tính toán tự động, dựa trên mối tương quan giữa khóa học và phần được trích dẫn (xem hình bên dưới).

Hậu quả khủng hoảng và chiến tranh tiền tệ

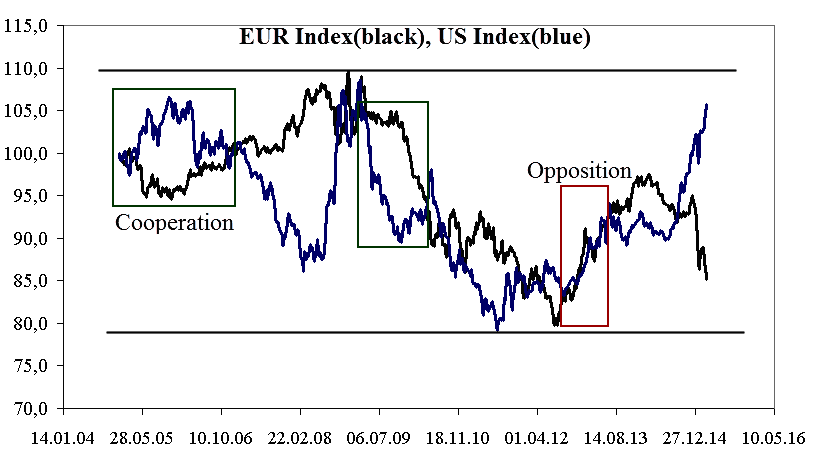

Hãy để chúng tôi xuất biểu đồ sang Excel và điều chỉnh chúng thành thang điểm chung để so sánh EURi và so vớiUSDi trên khung thời gian hàng tuần từ tháng 1 đến tháng 3 năm 2005. Mức 100% là được lấy làm giá trị ban đầu. Các chỉ số

tiền tệ được giao dịch trong khoảng từ 80-110% với biến động +/- 20% hoặc 70% trên biên độ giá trị ban đầu. Theo các điều khoản thống kê, điều đó có nghĩa là ECB và FED không thực hiện các chính sách tiền tệ độc lập trong suốt thời gian thực hiện.

Tỷ lệ tương quan 50% tích cực trong quá trình biểu đồ lịch sử thu hút sự chú ý của chúng tôi đến thực tế là các nhà quản lý có nhiều khả năng đối đầu với nhau (hình chữ nhật màu đỏ) hơn là hợp tác (hình chữ nhật màu xanh lá cây). Hình chữ nhật màu

đỏ mới nhất cho thấy rằng gần với phân khúc cuối cùng của biểu đồ (2012-2013) cả hai loại tiền tệ đã được mở rộng đồng thời. Biểu đồ hiển thị chỉ số đồng euro (đường màu đen) và chỉ số đô la (dòng màu xanh) trên khung thời gian hàng tuần.

Dữ liệu được lấy từ năm 2005 đến năm 2013. Nguồn: Thị trường IFC , nền tảng NetTradeX:

Ở giai đoạn này, cán cân thương mại tại EU tăng từ € 112,3 lên € 51,8 tỷ euro, trong khi ở Mỹ, nó tăng từ $ 460,742 lên $ 400,253 tỷ đô la. Các đồng tiền tăng cao do kích thích xuất khẩu sau khủng hoảng, trong khi các chỉ số lùi về mốc 80%. Nới lỏng định lượng là một chiến lược phổ biến, được giới thiệu để chuyển tiếp vốn cho các ngành công nghiệp và dịch vụ và thu hút người mua trái phiếu chính phủ tiềm năng. “Tiền dài hạn”, do các chương trình QE mang lại, cho thấy các nhà đầu tư dài hạn tin tưởng mạnh mẽ vào sự phục hồi kinh tế. Trong khi thị trường bắt đầu dần dần hấp thụ trái phiếu, thì nợ quốc gia bắt đầu tăng lên.

Phản ứng ECB

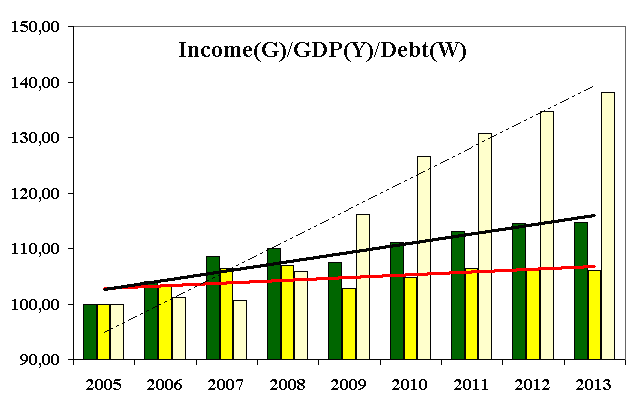

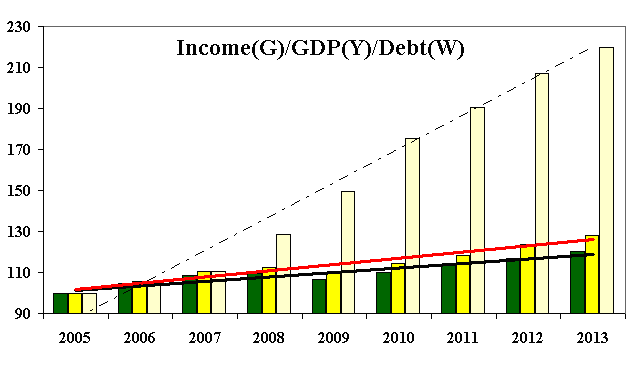

Biểu đồ dưới đây cho thấy thu nhập bình quân đầu người, GDP và nợ quốc gia ở các nước khu vực đồng euro. Trong năm 2009, sự gia tăng nợ quốc gia (đường chấm chấm) đã vượt quá tốc độ tăng trưởng GDP (đường đỏ) và thu nhập (đường màu đen). Ngay khi chương

trình QE được triển khai, cán cân thương mại bắt đầu tăng lên. Mục tiêu rõ ràng là tăng thu nhập hộ gia đình. Tuy nhiên, vịnh giữa GDP và thu nhập dần dần trở nên lớn hơn chỉ là khoảng cách giữa GDP và nợ quốc gia (xem các đường hồi quy phân kỳ).

Khoản nợ này tăng nhanh hơn 1.64% so với GDP, trong khi thu nhập cá nhân vượt quá mức tăng trưởng GDP 3.4%. Có thể kết luận rằng sự can thiệp tiền tệ trong khu vực đồng euro thu hút vốn, vốn có nhiều khả năng được thêm vào thu nhập cá nhân hơn là

tăng GDP.

Các chỉ số kinh tế cơ bản trong khu vực đồng euro. Thu nhập bình quân đầu người (xanh lục), GDP (vàng) và nợ quốc gia (màu trắng):

Nếu cấu trúc của khu vực đồng euro vẫn không thay đổi và không tìm thấy các kích thích tăng trưởng bổ sung, mô hình kinh tế hiện tại sẽ trở thành một kim tự tháp tài chính. Cuối cùng, nợ sẽ đòi hỏi tái cấp vốn. Một lý do có thể xảy ra để phục hồi chậm là sự miễn cưỡng thực hiện chính sách cắt giảm và hiệu quả thuế thấp. Để được ghi nhận, giai đoạn tăng trưởng phi tuyến được đi kèm với rút lui tiền tệ, bắt đầu vào năm 2008 (xem hình bên dưới). Ban đầu mô hình này cho phép thu hút vốn dài hạn và kích thích tăng trưởng, như đã đề cập ở trên.

Phản ứng FED

Hãy để chúng tôi phân tích chính sách FRS trong khoảng thời gian xác định đối đầu tiền tệ (hình chữ nhật màu đỏ). Mô hình có cùng đặc điểm lượng tử: Chỉ số Dollar đã giảm kể từ năm 2009, trong khi xuất khẩu đã tăng lên. Kết quả là, dòng vốn đầu tư đã

chuyển GDP từ khu vực màu đỏ (trừ 2% năm 2008) sang khu vực xanh (cộng thêm 5% vào năm 2013). Các tính năng kim tự tháp tài chính thậm chí còn dễ thấy hơn ở đây: nợ quốc gia tăng nhanh hơn GDP gấp 5,44 lần. Tuy nhiên, hoạt động của nhà đầu tư là hợp

lý trong thời gian này: sự gia tăng GDP làm tăng thu nhập cá nhân bằng các nguồn lực kinh tế của chính họ, thay vì thông qua chuyển hướng tiền để trả cho chứng khoán xã hội. Cả hai nhà quản lý tận dụng lợi thế của nới lỏng định lượng để thu hút đầu

tư và cung cấp cho sự phục hồi kinh tế bền vững. Trong cả hai trường hợp, các biện pháp như vậy tạo thành một cấu trúc kim tự tháp tài chính. Tuy nhiên, nói về đồng euro, kim tự tháp có nhiều khả năng sụp đổ do các yếu tố cơ bản đã đề cập. Cuộc chiến

tranh tiền tệ, bắt đầu vào năm 2008, đã mang lại nhiều lợi ích cho nền kinh tế Mỹ, vì nó đã chuyển đổi tăng trưởng GDP thành thu nhập.

Các chỉ số kinh tế cơ bản ở Mỹ. Thu nhập bình quân đầu người (xanh lục), GDP (vàng) và nợ quốc gia (màu trắng):

Đối đầu hoặc hợp tác?

ECB và FED hiện đang trong giai đoạn hợp tác. Chuyển từ hợp tác sang đối đầu là cần thiết trong cuộc khủng hoảng kinh tế toàn cầu và trở nên không có lợi, khi một nền kinh tế tăng trưởng như nền kinh tế Mỹ đang kéo. Là đối tác thương mại chính của Hoa Kỳ, Liên minh châu u không quan tâm đến chiến tranh tiền tệ, bởi vì nó có thể trực tiếp hưởng lợi từ nền kinh tế Mỹ đang phục hồi. Tuy nhiên, việc nới lỏng số lượng ở EU đã phần nào cạn kiệt: thanh khoản từ việc bán Eurobonds chủ yếu được sử dụng cho các khoản thanh toán xã hội và chỉ sau đó để hỗ trợ ngành thực. Chúng tôi cho rằng chương trình QE toàn diện sẽ dần dần kết thúc và các nguồn lực kinh tế của châu u sẽ nhằm mục đích giảm nợ. Tạm thời đóng băng ở Mỹ là một biện pháp hữu ích trong giai đoạn hiện tại của hợp tác tiền tệ. Nếu các nhà chức trách liên quan đến kịch bản này trong tương lai, cặp EUR / USD và các cặp liên quan (GBP / USD, USD / CHF) có thể sẽ cho thấy một xu hướng chuyển động chứ không phải là một chuyển động đảo chiều trung bình. Chúng tôi khuyên các nhà giao dịch vị trí nên xem xét điều này, khi xây dựng các chiến lược giao dịch cá nhân. Bạn có thể kiểm tra một trong các chiến lược bằng cách xem hội thảo trên web của chúng tôi - "Chiến lược giao dịch ngoại hối: Chỉ số thị trường chéo. Cách tiếp cận mạng" :

Bài viết trước

- Tỷ giá và việc tạo các dụng cụ tài chính mới

- Profiting in bear and bull oil markets

- Giao dịch cặp tương quan ngược: 3 bước cần biết

- Phương pháp GeWorko - mở rộng phạm vi các công cụ giao dịch cho nhà đầu tư

- Phương pháp Portfolio- tính năng mới phân tích thị trường tài chính

- Phương pháp Portfolio Quoting- giao dịch với dụng cụ tổng hợp