- Innovazioni

- Articoli sull'applicazione di PCI

- Nuove Opportunità

Indici valutari: svelare i segreti delle banche centrali

Le banche centrali dei paesi sviluppati nascondono attentamente i loro piani a breve termine. Tuttavia, gli investitori, organizzazioni e trader di valuta possono e devono considerarli, rendendo interessante l'argomento. Il presente articolo mostra come creare indici valutari, basati sul metodo PCI GeWorko L'esame della relazione tra gli indici fondamentali riduce i rischi, quando si apre posizioni a lungo termine con l'uso delle coppie di valute più liquide. La ricerca conferma una teoria che implica che in alcune fasi di crisi globali le banche centrali potrebbero inevitabilmente passare dalla cooperazione allo scontro.

Indice valutario come strumento di analisi

Oltre ai fattori fondamentali che influenzano la politica monetaria (disoccupazione, inflazione ecc.), vi sono metodi di analisi puramente quantitativi da considerare. In seguito presumiamo che i regolatori assicurino una tendenza sostenibile, che dura per mesi o anni. Anche se le banche centrali ricorrono raramente ad un intervento monetario o verbale, esse sfruttano questi strumenti per stabilizzare le valute.

Per valutare una valuta in relazione al mercato Forex mercato Forex mondiale è necessario utilizzare indici valutari. Il vantaggio evidente dell'approccio è che esso indica chiaramente le tendenze all'interno di una specifica zona economica come la zona Euro. Intanto le economie di altre regioni hanno l'impatto minimo sull'indice valutario. Secondo la Banca dei Regolamenti Internazionali (BIS), nel 2013 le seguenti valute erano le più popolari per le transazioni internazionali: USD, EUR, JPY, GBP, AUD, CHF, e CAD. Per progettare l'indice di euro (EURi) prendiamo un portafoglio di riferimento, che mostra solo leggeri cambiamenti strutturali, quando l'UE rilascia statistiche economiche. Ecco la composizione del portafoglio di riferimento BEUR: BEUR=[USD+JPY+GBP+AUD+CHF+CAD].Pertanto, l'indicatore, che valuta l'euro rispetto al portafoglio, EUR/BEUR, si basa sulla somma dei corsi incrociati.

Per ridurre la risposta del portafoglio di riferimento alle notizie economiche della zona Euro, ottimizziamo le quote di valuta in esso. A tal fine, utilizziamo i dati specifici sul fatturato della valuta interbancaria, forniti da BIS (vedi lista sotto). Le azioni dell'indice in oggetto sono determinate sulla base del fatturato residuo. Questo valore rappresenta la differenza tra il fatturato complessivo dell'euro in ogni coppia di valute e il fatturato di una singola coppia. Il peso della valuta può essere preso proporzionalmente alla quota residua.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

Gli analisti hanno utilizzato lo schema descritto per creare indici EUR e USD sulla base dei portafogli corrispondenti:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

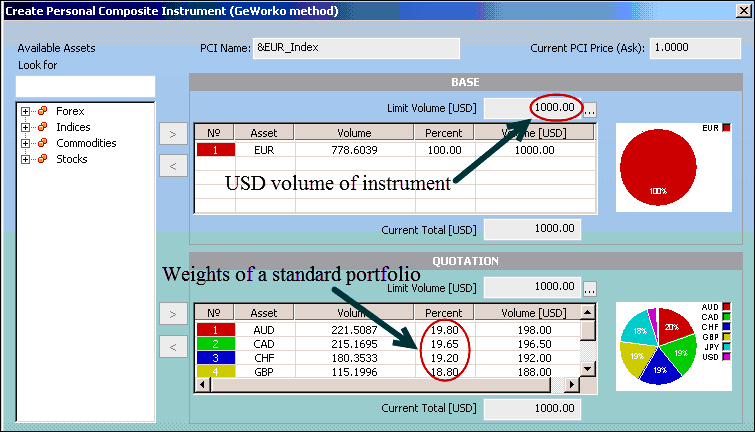

Il grafico è stato creato sulla piattaforma NetTradeX , che offre un'interfaccia specifica per creare uno strumento ibrido personale (PCI), composto dagli asset regolari (vedi la figura seguente). Il portafoglio di riferimento è stato formato aggiungendo valute nella parte quotata. Il passo successivo è quello di distribuire il capitale modificando le quote percentuali. Segnaliamo l'indice di euro e il dollaro con i simboli EURi e vsUSDi rispettivamente. Le quotazioni online e la composizione degli indici valutari possono essere trovate nelle sezioni seguenti: EURi e vsUSDi. Il seguente immagine mostra il processo di creazione dell'indicatore EURi sulla piattaforma NetTradeX .

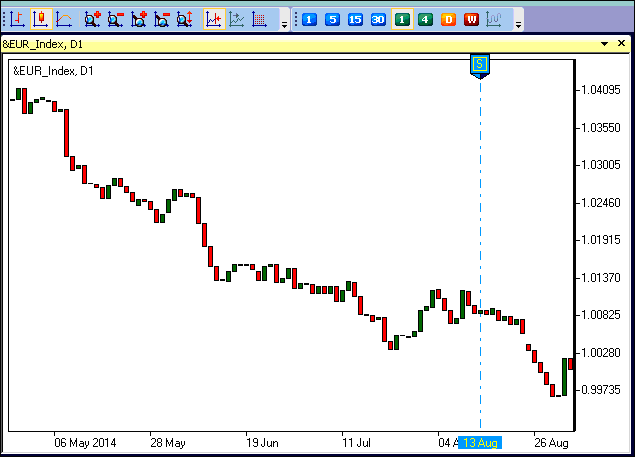

Sulla figura sopra, l'euro compone la parte base dello strumento (tabella superiore), mentre il portafoglio di riferimento rappresenta la parte quotata (tabella inferiore). È possibile aggiungere l'indice alla biblioteca della piattaforma dopo la creazione. I prezzi di apertura e di chiusura vengono calcolati automaticamente sulla base della correlazione tra le parti di base e quotata (vedi l'immagine sottostante).

Dopo-crisi e guerra valutaria

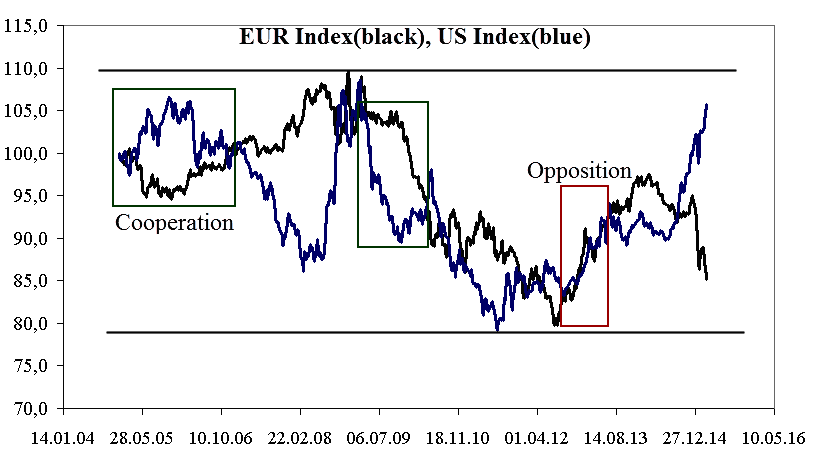

Esportiamo i grafici in Excel e li adattiamo a una scala comune per confrontare EURi e vsUSDi nel periodo di tempo settimanale da gennaio a marzo 2005. Il livello del 100% viene considerato come valore iniziale. Gli indici valutari sono negoziati in un intervallo compreso tra 80-110% con le fluttuazioni di +/-20% o 70% superiore all'ampiezza del valore iniziale. In termini statistici, questo significa che ECB e FRS non conducono politiche monetarie indipendenti nel periodo in oggetto. Il positivo coefficiente della correlazione del 50% nel periodo storico selezionato richiama la nostra attenzione sul fatto che i regolatori si contrapponevano (rettangolo rosso) invece di cooperare (rettangolo verde). L'ultimo rettangolo rosso mostra che vicino al segmento finale del grafico (2012-2013), entrambe le valute si sono espanse contemporaneamente. Il grafico mostra l'indice di euro (una riga nera) e l'indice del dollaro (una riga blu) nel periodo di tempo settimanale.

Dati aggiustati dal 2005 al 2013. Fonte: IFC Markets, piattaforma NetTradeX:

In questo fase il saldo di trading dell'UE è aumentato da €112.3 a 51.8 miliardi di euro, mentre negli USA è aumentato da $460.742 a $400.253 miliardi di dollari. Le valute sono salite grazie allo stimolo dell'esportazione dopo-crisi, mentre gli indici sono tornati all'80%. Il quantitive easing (alleggerimento quantitativo) è una strategia popolare introdotta per indirizzare capitali ai settori dell'industria e dei servizi e attirare potenziali acquirenti di titoli di stato. Il "denaro a lungo termine", introdotto dai programmi QE, indica che gli investitori a lungo termine credono fermamente nella ripresa economica. Mentre il mercato ha iniziato ad assorbire gradualmente le obbligazioni, il debito nazionale ha cominciato a crescere.

Reazione di ECB

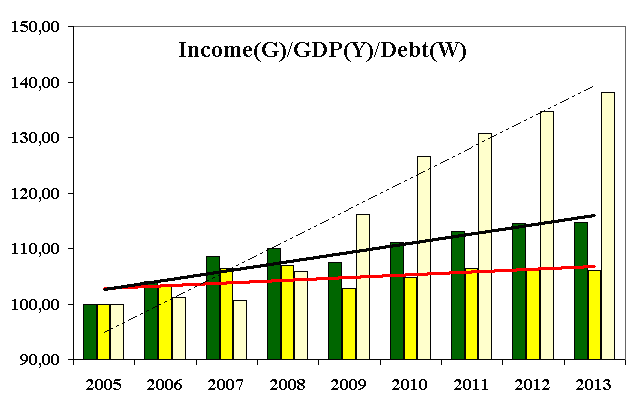

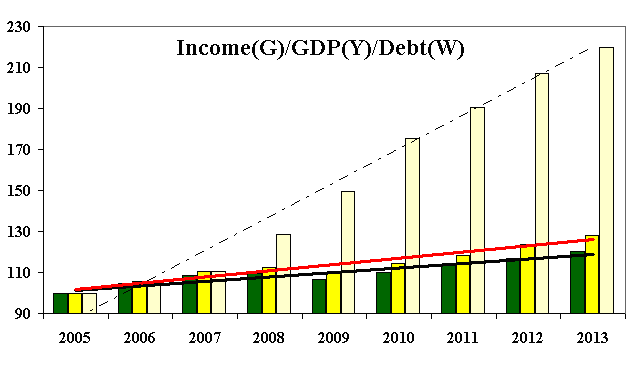

La tabella seguente mostra il reddito pro capite, il PIL e il debito nazionale nei paesi della zona Euro. Nel 2009, l'aumento del debito pubblico (linea tratteggiata) ha superato la crescita del PIL (riga rossa) e del reddito (riga nera). Non appena il programma QE è stato lanciato, il saldo di trading ha iniziato a crescere. L'obiettivo era quello di aumentare il reddito familiare. Tuttavia, il divario tra il PIL e il reddito stava lentamente aumentando, proprio come la distanza tra il PIL e il debito pubblico (vedi la riga di regressione divergente). Il debito stava aumentando 1,64% più rapido rispetto al PIL, mentre il reddito personale superava la crescita del PIL del 3.4%. Si può concludere che tale intervento monetario nella zona Euro ha attirato il capitale, che più probabilmente ha fatto salire il reddito personale invece di stimolare il PIL.

Indicatori economici di base nella Euro.

Reddito pro capite (verde), PIL (giallo) e debito pubblico (bianco):

Se la struttura della zona Euro resta invariata e non vi sono ulteriori stimoli di crescita, l'attuale modello economico si trasformerà in una piramide finanziaria. Alla fine il debito richiederà un rifinanziamento. Un motivo probabile per la lenta ripresa è la riluttanza a condurre una politica di riduzione e una bassa efficienza fiscale. Va osservato che, il periodo di crescita non lineare è stato accompagnato da un ritiro di valuta, avviato nel 2008 (vedi la figura seguente). Inizialmente questo modello permetteva di attrarre capitale a lungo termine e di stimolare la crescita, come già detto sopra.

Reazione di FRS

Analizziamo la politica del FRS nel periodo determinato del confronto di valuta (un rettangolo rosso). Il modello ha le stesse caratteristiche quantitative: l'indice del dollaro era in calo dal 2009, mentre le esportazioni erano in crescita. Di conseguenza, il flusso di investimenti ha spostato il PIL dalla zona rossa (meno del 2% nel 2008) alla zona verde (più del 5% nel 2013). Le caratteristiche della piramide finanziaria sono ancora più visibili: il debito pubblico aumenta 5.44 volte più velocemente del PIL. Tuttavia, questa volta l'attività degli investitori è giustificata: l'aumento del PIL aumenta i redditi personali attraverso le proprie risorse dell’economia, piuttosto che attraverso il reindirizzamento dei fondi per pagare titoli sociali. Tutti i due regolatori sfruttano l'alleggerimento quantitativo per attirare investimenti e garantire una ripresa economica sostenibile. In entrambi i casi, tali misure formano una struttura piramidale finanziaria. Tuttavia, parlando della zona Euro, la piramide rischia di crollare a causa dei fattori fondamentali sopra indicati. La guerra monetaria, scoppiata nel 2008, ha portato più benefici all'economia degli Stati Uniti, in quanto ha trasformato la crescita del PIL in reddito.

Indicatori economici di base negli Stati Uniti.

Reddito pro capite (verde), PIL (giallo) e debito pubblico (bianco):

Scontro o cooperazione?

La BCE e il FRS sono attualmente in fase di cooperazione. Il passaggio dalla collaborazione allo scontro era necessario durante la crisi economica mondiale e diventò inutile, quando c'era un driver di crescita, come l'economia americana. Essendo il principale partner di trading statunitense, l'Unione Europea non è interessata alla guerra monetaria, perché può beneficiare direttamente dell'economia americana in ripresa. Tuttavia, l'alleggerimento quantitativo nell'UE è già in parte esaurito: la liquidità di vendita di eurobond è principalmente utilizzata per i pagamenti sociali e solo allora per il sostegno del settore reale. Supponiamo che il programma QE su vasta scala verrà gradualmente concluso e le risorse economiche europee verranno volti alla riduzione del debito. Il congelamento temporaneo del tasso di base negli Stati Uniti è una misura utile nella fase di cooperazione monetaria. Se questo scenario verrà attuato in futuro, la coppia EUR/USD e le coppie associate (GBP/USD, USD/CHF) dimostreranno un movimento di trend piuttosto che un medio movimento di inversione. Consigliamo i trader a conto di queste osservazioni per lo sviluppo di strategie individuali di trading.Puoi controllare una delle strategie guardando il nostro webinar - "Forex trading strategy: Cross Market Index. Network approach":

Articoli precedenti

- Il tasso di cambio e la creazione di nuovi strumenti finanziari sulla base di essa

- Profiting in bear and bull oil markets

- Il trading di coppia con spread inverso: 3 passi

- Metodo di Portfoglio Trading - L'ampliamento della Gamma di Strumenti di Trading

- Metodo di Quotazione di Portafoglio – Nuovo Modo per l'Analisi dei Mercati Finanziari

- Portfolio Quoting Method - New Trading Strategies