- Technologien

- Artikel über PCI-Gebrauch

- Portfoliohandel

Vierter Grundsatz der Dow-Theorie

Die klassische Analyse des Preischarts ist der wesentliche Teil des Innertageshandels. Sogar fundamentale Anleger, die die Zeitrahmen von mehreren Monaten und Jahren untersuchen, verwenden die grundlegende Trendanalyse für die Prüfung ihrer Ideen und richtige Risikosicherung. Flaue Aktienbörseneigenschaften, ihre anteilige Leistungskraft wurden in den 80er Jahren des 20. Jahrhunderts entdeckt. Eine der Erklärungen für die Marktfähigkeit, ihre Bewegungsrichtung zu behalten, wenn grundsätzliche Faktoren schwach werden, gehört George Soros: seine Theorie der Reflexivität von Aktienbörsen ("Die Alchemie der Finanzen"). Die Grundidee der Theorie behauptet, dass das Verhalten von Marktteilnehmern durch Erwartungen von Preisbewegungen und psychologischer Trägheit betroffen wird, was auch auf die Trendbewahrung hinausläuft.

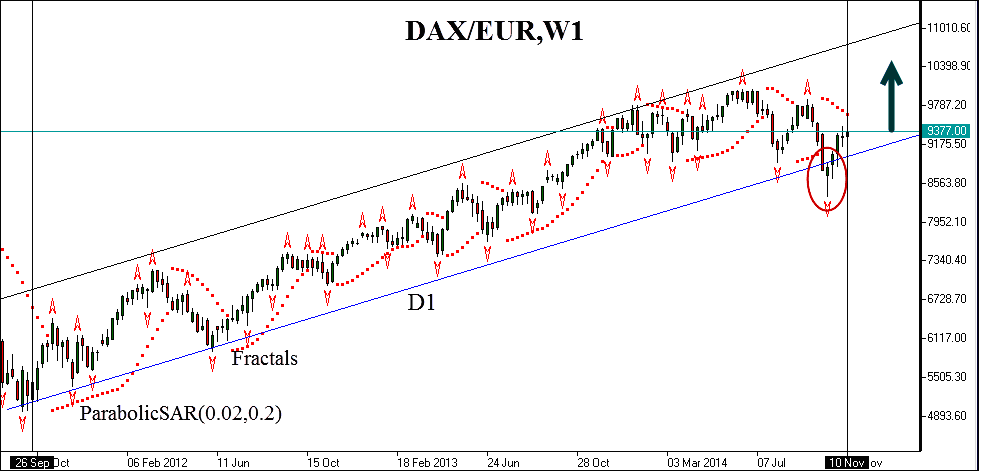

Das Chart unten (siehe Figur 1) zeigt wöchentliche Kerzensträucher des Deutschen Aktienindex DAX. Der Index schließt Aktienkurse von 30 Gesellschaften ein, die an verschiedenen Wirtschaftssektoren in Deutschland beteiligt sind. Die Zulage von Aktienkapital ist auf der Kapitalisierung jeder Gesellschaft basiert. DAX charakterisiert den Hauptführer des EU-Wirtschaftswachstums, weil das deutsche BIP von besonderer Bedeutung unter den Mitgliedstaaten von Europäischen Union ist und 20 % des Eurozonen-BIP umfasst. Die Rettungsaktion und gewährte Investitionsmittel für andere Mitglieder abgeleitet von EU-Fonds hängen größtenteils von der Wirtschaftslage des Landes ab.

Figur.1. Deutscher Aktienindex DAX (DE 30). Anfangskurs/Schlusskurs.

Das Wettgeschäft auf dem Aktienindex ist die attraktive Investition, wenn die EU-Wirtschaft genest. Zum Beispiel, eine Kaufposition des Indexes am 26. September 2011 hätte 30 % den Jahresertrag zum heutigen Tag (am 10. November 2014) mit dem maximalen Drawdown der Position weniger als 18 % gebracht. Die Fondsbewegung wird durch den langfristigen 4-jährigen Trend bestimmt, welcher als der Aufwärtstrendkanal auf dem Chart oben dargestellt ist. Die Trendlinie wird aufgrund der niedrigeren Grenze des Kerzenkörpers gebildet. Wie kann der Anleger die Gefahren absichern?

Einer der einfachsten Wege ist, das erste Signal der Trendbeendung, d. h. den Trendlinienausbruch (gekennzeichnet in der roten Ellipse auf dem Chart) zu fangen. Zum Beispiel könnten wir die Position geschlossen haben, sobald die wöchentliche Kerze unter der Aufwärtstrendkanalgrenze geschlossen hat. Da alle technischen Analysesignale statistisches Gewicht haben, lassen wir den falschen Ausbruch zu. Das bedeutet, dass nach einer Zeit der Marktpreis innerhalb der Preiskanalschwankungen zurückkommt.

Wie man die Fälle der frühen Ordersannnulleirungen reduziert, bevor der Trend beendet? Wir wollen sicher keine zusätzliche Gebühr dem Broker für einen neuen Marktzugang bezahlen, besonders wenn die Kommission Prozente vom Gewinn abzieht. In solchen Fällen soll man zusätzliche Indikatoren verwenden, um zu bestimmen, ob das Signal richtig ist oder nicht. Diese Filter haben mehrere Eingabeparameter, die basiert auf der subjektiven Situationsbewertung, wie zum Beispiel übergekaufte/überverkaufte Niveaus von Oszillatoren, aktualisiert werden müssen. Wie weit bekannt ist, ist der Markt sich über seine eigene Parameter nicht im Klaren und wird unvorhersehbar geändert. So hat diese Methode mehrere Schwierigkeiten. Die andere Methode deutet an die Fähigkeit, grundlegende Marktprinzipien anzuziehen. Gegen Ende der 1980er Jahre hat Charles Dow sechs Doktrinen der technischen Analyse entwickelt. Die vierte Doktrin stellt fest, dass Marktindizes einander bestätigen müssen. Das bedeutet, dass Dow Jones Transportation Average (DJTA) ohne Dow Jones Industrial Average (DJIA) nicht in Betracht gezogen werden kann. In diesem Fall ist DJIA der Makroindex des Marktes. Wir werden dieses Prinzip für die oben erwähnte Investitionsposition weiter betrachten.

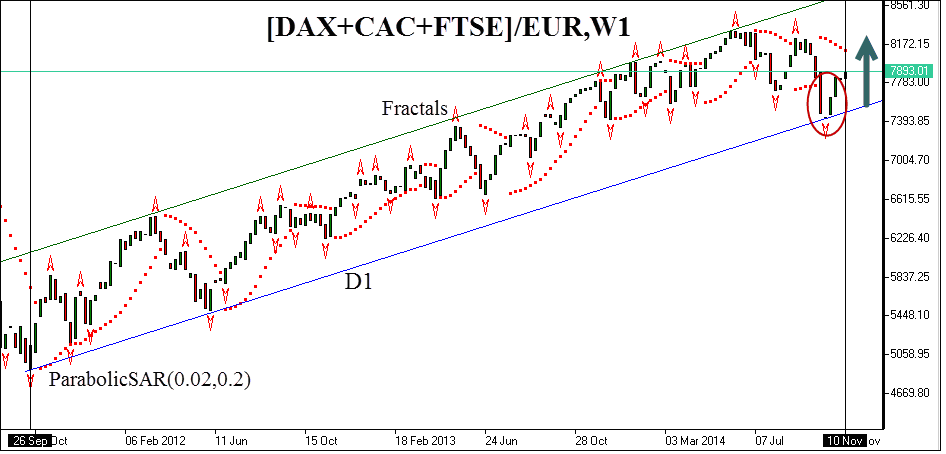

Für die Makroindexbildung werden wir den synthetischen Aktienindex der Eurozone einschließlich der Preisdynamik des durch drei populäre Aktienindizes zusammengesetzten Portfolios verwenden. Der Index basiert auf dem PCI-Modell und der GeWorko Methode. Der grundlegende Teil des Instrumentes enthält drei CFDs auf dem Index DE 30 (Analogon von DAX), 6 CFDs auf dem Index FR 40 (Analogon von CAC 40) und 3 CFDs auf dem Index GB 100 (Analogon von FTSE 100). Das Portfolio wird im Euro bewertet. Die Indizes werden als continuous CFDs auf entsprechenden Terminwaren vertreten. Die Charts von wöchentlichen Öffnungs- und Schließungspreisen, die im Terminal NetTradeX zusammengesetzt sind, sind unten gegeben. Das Instrumentenchart ist online verfügbar, oder sie können es aus der Website herunterladen und ins Handelsterminal importieren. Wir können bemerken, dass der Index der Eurozone in Übereinstimmung mit dem deutschen DAX im Laufe des betrachteten Zeitabschnitts abgesehen vom falschen Ausbruch am 6. Oktober ist. Die vierte Doktrin der Dow-Theorie wird als der Trendsignalfilter verwendet. In diesem Fall wird die Position nur dann geschlossen, wenn die Kerze des Makroindexes &Indices_EU unter der Trendlinie geschlossen wird (siehe Figur 2). Das geschieht nicht und das bedeutet, dass die Position auf dem Markt bleibt. Wir hatten recht, weil DAX in den Trendkanal zurückgeht und die siegreiche Bewegung in der grünen Zonenrichtung fortsetzt, und den Umsatz des Anlegers ansammelt. Der Vorteil solch einer Methode ist die Fähigkeit, mehr kapitalintensiven Aktienindex &Indices_EU als exklusiv analytisches Instrument zu verwenden. Wir bezahlen keine Provision für den Marktzugang, aber die grundlegende Strategie der Investierung in DAX wird verbessert.

Fig.2. Zusammengesetzter Aktienindex &Indices_EU. Anfangskurs/Schlusskurs.

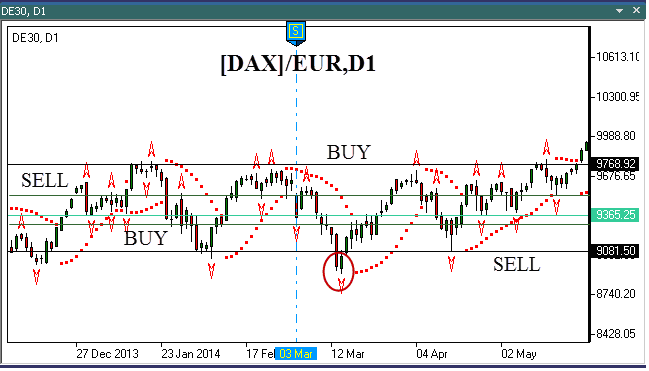

Jetzt betrachten wir ein anderes Beispiel: Der Handel innerhalb der Grenzen des Preiskanals, der als eine Alternative der trendfolgenden Strategie gebraucht wird. Die Unterstützung- und Widerstandniveaus unten basieren auf Bill Williams Fraktals (siehe Figur 3). Der Preiskanal wird in drei Zonen geteilt: KAUFEN, VERKAUFEN und "außer dem Markt". Bei der Grenzenkreuzung der unteren Zone KAUFEN abwärts mit dem Stop Loss an 9081.50 wird eine Kaufoperation durchgeführt.

Fig.3. Deutscher Index DAX (GE30). Seitlicher Handel.

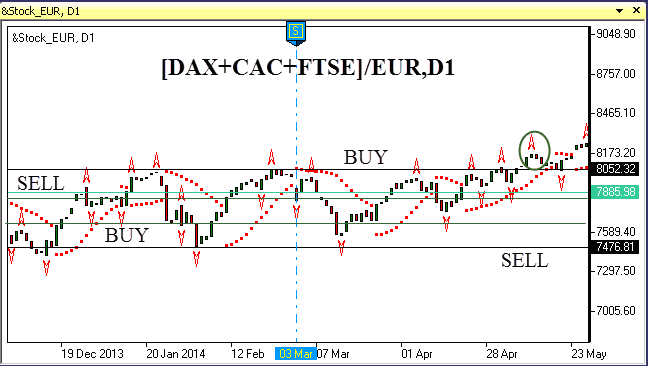

Die Position wird geschlossen, sobald der Preis die Zone VERKAUFEN betritt, d. h. die niedrigere Grenze der Zone durchquert. Es wird durch den Blankoverkauf und usw. begleitet. Der potenzielle Gewinn ist etwa zweimal höher als die anhängigen Risiken. Es wird von der 3-Zonen-Kanalabteilung zur Verfügung gestellt. Trotz der Bequemlichkeit der Methodenverwendung erlaubt die Strategie, enge Stop Loss Orders zu stellen, deshalb werden die Risiken effizient reduziert. Aber sogar das wird uns von den falschen Ausbrüchen, einer von denen ist in der roten Ellipse auf der Abbildung 3 gezeigt, nicht retten. Noch einmal zur Hilfe kommt eine der vierten Doktrin der Dow-Theorie. Da die entsprechende Tiefe des Makroindex das Unterstützungsniveau nicht gebrochen hat (siehe Abbildung 4), wird die Position mit Stopp Loss zum nächsten Niveau gehalten. Die Niveaus können mit Fibonacci Grid gebaut werden. Eine andere Option ist die Verwendung der "Lock"-Methode, wenn eine entgegengesetzte Kaufposition geöffnet wird, wenn der bärenhafte Ausbruch nicht bestätigt wird. Unlock findet statt, sobald der Preis zum niedrigeren Teil des Kanals zurückkommt. Wie auf dem Chart zu sehen ist, geht der Preis wirklich in die Kanalgrenzen zurück und geht weiter vorwärts. Wieder wachsen die Gewinne. Einige ziehen Strategien basiert auf dem seitlichen Kanalausbruch vor. In diesem Fall wird das Indexkaufen durchgeführt, sobald die obere Kanalgrenze an 9768.92 durchgebrochen wird. Wieder hilft der auf dem synthetischen Aktienindex basierte Filter, die Wahrheit von Lügen zu trennen. Der Ausbruch wird durch den systematischen Index bestätigt, und es bedeutet, dass die Position eröffnet werden kann. Der Preis macht eine Stornierungswende und steigt. Wir treffen das Ziel wieder!

Fig.4. Composite stock index &Indices_EU. Channel breakout.

Of course, this strategy doesn’t allow you to reduce risks to zero, but there is an additional mechanism which will help to reduce the amount of unprofitable positions and improve the annual results. Main benefits of this method are simplicity, accessibility and market fundamentals enclosed in it. The index is of the highest priority, i.e. the European stock macro index is less susceptible to random deviations as it has higher capital diversification. Its sluggish movement is determined by system factors, not exposed to "noise". The main index movement triggers capital reallocation, and even outsiders join the mainstream. In the given example it is caused by close trade ties and common economic space of the EU: growth drivers increase the trade turnover and attract investment (not only direct) in the region, some of which stimulates the growth of lagging companies. In the example considered above we can see that the &Indices_EU index update moves DAX, and once again we also move with the market. You can test this method when investing in other classic American and Asian indices, and make sure “classics” keeps working out. At the same time you will get a better understanding of market mechanisms and the globalization of capital markets, which will definitely help you to be a more successful investor.

Dear traders. We also suggest that you become familiar with methods of hedging portfolio risks based on PCI model:Vorige Artikel

- Portfolio spread based on continuous futures

- Sharpe Portfolio | "The Three Leaders" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method for Analysis of "Good" and "Bad" Portfolios

- Portfolio Optimization through PQM Method (Part 2)

- Portfolio Optimization through PQM Method (Part 1)

- Stock Portfolio Construction | Stock Portfolio Analysis - Pportfolio Quoting Method PQM