- Аналитика

- Технический Анализ

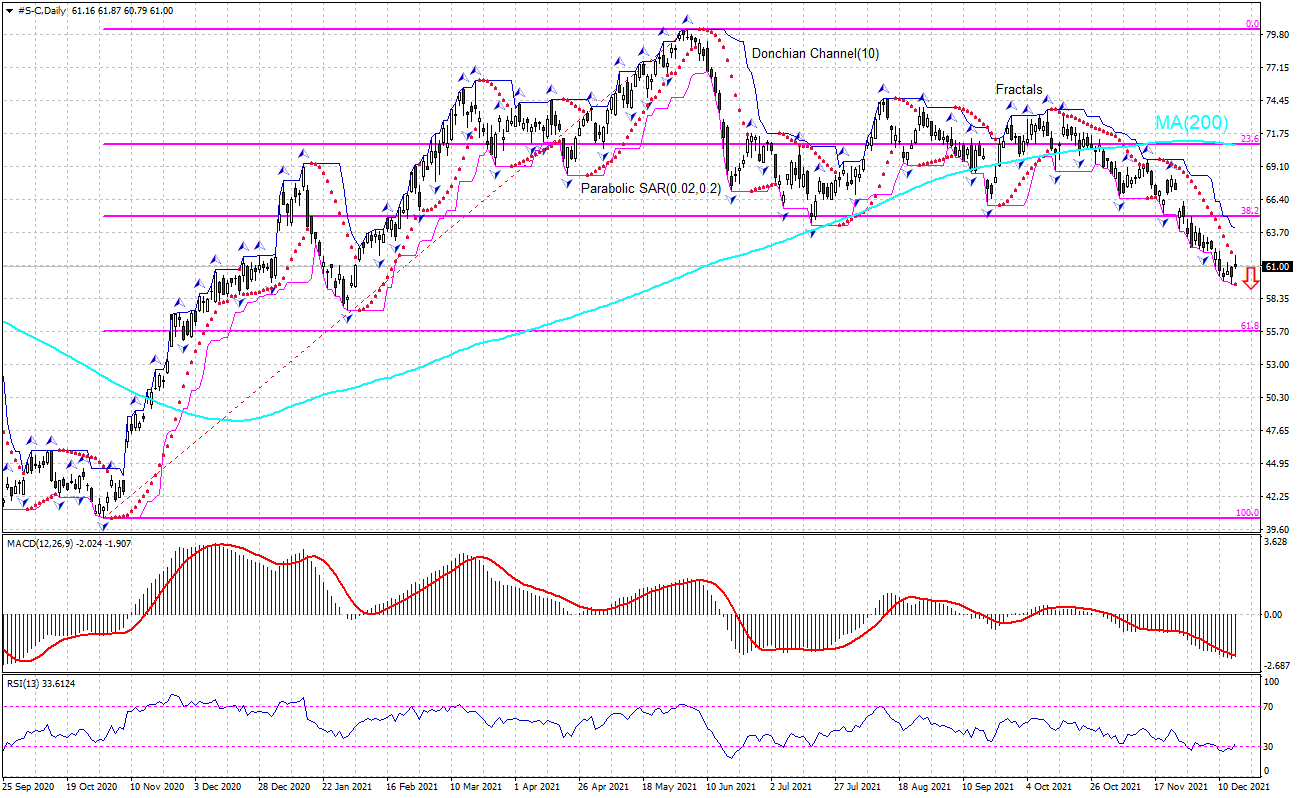

Citigroup Технический Анализ - Citigroup Трейдинг: 2021-12-17

Citigroup Сводка Технического Анализа

ниже 59.51

Sell Stop

выше 64.07

Stop Loss

| Индикатор | Сигнал |

| RSI | Нейтральный |

| MACD | Купить |

| Donchian Channel | Продать |

| MA(200) | Продать |

| Fractals | Продать |

| Parabolic SAR | Купить |

| Fibonacci | Продать |

Citigroup Графический анализ

Citigroup Технический анализ

Технический анализ графика цены акций Citigroup на дневном таймфрейме показывает #S-C, Daily пробила уровень поддержки Фибоначчи 38.2 и отступает под 200-дневную скользящую среднюю MA (200), которая наклонена вниз. Мы полагаем, что медвежий импульс сохранится после того, как цена пробьет нижнюю границу канала Дончиана на 59,51. Этот уровень можно использовать как точку входа для выставления отложенного ордера на продажу. Стоп-лосс можно разместить выше верхней границы канала Дончиана на отметке 64,07. После размещения ордера стоп-лосс следует каждый день перемещать на следующий фрактальный максимум, следуя сигналам индикатора Parabolic. Таким образом, мы меняем ожидаемое соотношение profit/loss до точки безубыточности. Если цена достигает уровня стоп-лосса (64,07, не доходя до ордера (59,51), мы рекомендуем отменить ордер: на рынке произошли внутренние изменения, которые не были учтены.

Фундаментальный Анализ Акции - Citigroup

Акции Citigroup выросли после того, как в среду ФРС объявила о мерах по ужесточению денежно-кредитной политики. Будет ли цена акций Citigroup продолжать восстанавливаться?

Citigroup является глобальной компанией по предоставлению финансовых услуг, ведущая бизнес в более чем 100 странах с рыночной капитализацией в 119,53 миллиарда долларов. Компания работает в двух основных сегментах - глобальном сегменте потребительского банкинга и инвестиционном банкинге для группы институциональных клиентов. В настоящее время акции торгуются с коэффициентом P/E (последние двенадцать месяцев) на уровне 5,75, что ниже среднего по отрасли, выручка составляет 75,38 млрд долларов США (ttm), а рентабельность капитала (ttm) составляет 11,69%. Рост инфляции в США вынуждает монетарные власти США переходить от политики смягчения к политике ужесточения. Снижение денежной массы делает ссуды более дорогими, и финансовые учреждения, такие как банки, которые зарабатывают деньги на предоставлении ссуд, обычно выигрывают от повышения процентных ставок. Федеральная резервная система заявила, что удвоит темп своей программы сокращения активов до 30 миллиардов долларов в месяц, планируя прекратить стимулирование покупки облигаций в марте. Также прогнозируется повышение процентной ставки на три четверти пункта в 2022 году, также на три в 2023 году и еще два в 2024 году. Ожидания снижения денежной массы и повышения процентных ставок являются бычьими для акций банков. Акции Citigroup Inc. выросли на 0,76% во вторник после того, как центральный банк созвал свое заседание по политике, и закрылись на 0,66% ниже в среду, когда ФРС завершила свое заседание. Данные показывают, что акции потеряли 12,37% за последний месяц и 2,3% с начала года по состоянию на среду. Анализ графика показывает, что текущая установка является медвежьей.

Примечание:

Этот обзор носит исключительно информационно-познавательный характер и публикуется бесплатно. Все данные, содержащиеся в обзоре, получены из открытых источников, признаваемых более-менее достоверными. При этом не существует никаких гарантий, что указанная информация является полной и точной. В дальнейшем обзоры не обновляются. Вся информация в каждом обзоре, включая мнения, показатели, графики и всё остальное, предоставлена только в целях ознакомления, и не является финансовым советом или рекомендацией. Весь текст и его любую часть, а также графики нельзя рассматривать в качестве предложения совершать какие-либо сделки с любыми активами. Компания IFC Markets и её сотрудники ни при каких обстоятельствах не несут никакой ответственности за любые действия предпринятые кем бы то ни было после или в ходе ознакомления с обзором.