- Nouvelles

- Articles sur l'Application PCI

- Nouveaux Horizons de Trading

Indices monétaires: dévoilement des secrets des banques centrales

Les banques centrales des pays développés cachent soigneusement leurs plans à court terme du public. Cependant, les investisseurs, les organisations et les traders en devises peuvent et doivent les considérer, ce qui rend le sujet intéressant. L'article actuel montre comment créer des éléments fondamentaux Indices monétaires , basés sur la Méthode GeWorko PCI. L'examen de la relation entre les indices fondamentaux réduit les risques, lors de l'ouverture des positions à long terme avec l'utilisation des paires de devises les plus liquides. La recherche confirme une théorie, ce qui implique que pendant certaines phases de crise mondiale, les banques centrales peuvent inévitablement passer de la coopération à la confrontation.

L’indice monétaire (de devise) en tant qu’un outil d’analyse

Outre les facteurs fondamentaux qui influent sur la politique monétaire (chômage, inflation, etc.), il faut envisager des méthodes d'analyse purement quantitatives. Par la suite, nous supposons que les régulateurs assurent une tendance durable, pendant des mois ou des années. Même si les banques centrales recourent rarement à l'intervention monétaire ou verbale, elles profitent de ces outils pour stabiliser les devises.

Pour évaluer une devise par rapport à la situation mondiale dans le Marché Forex il est nécessaire d'utiliser des indices monétaires. L'avantage apparent de l'approche est qu'il indique clairement les tendances dans une zone économique spécifique comme la zone euro. Pendant ce temps, les économies d'autres régions ont l'impact minimal sur l'indice de devise. Selon la Banque pour les règlements internationaux (BIS), en 2013, les devises suivantes ont été les plus populaires lors de transactions internationales: USD, EUR, JPY, GBP, AUD, CHF et CAD. Pour concevoir l'indice euro (EURi), nous prenons une portefeuille de référence, qui ne présente que de légers changements structurels, lorsque l'UE publie des statistiques économiques. Voici la composition de la portefeuille de référence BEUR:

BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. Donc, l'indicateur, évaluant l'euro par rapport à la portefeuille, EUR/BEUR, est basé sur la somme des cours croisés.

Pour réduire la réponse de la portefeuille de référence aux nouvelles économiques de la zone euro, nous optimisons les actions de la devise. Pour cela, nous utilisons les données spécifiques sur le chiffre d'affaires interbancaire, fournies par BIS (voir la liste ci-dessous). Les actions sont déterminées en fonction du chiffre d'affaires résiduel. Cette valeur représente la différence entre le chiffre d'affaires global de l'euro dans chaque paire de devises et le chiffre d'affaires d'une seule paire. Un poids de la devise peut être pris en proportion de l’action résiduelle.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

Les analystes ont utilisé le schéma décrit afin de construire des indices EUR et USD sur la base des portefeuilles correspondants:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

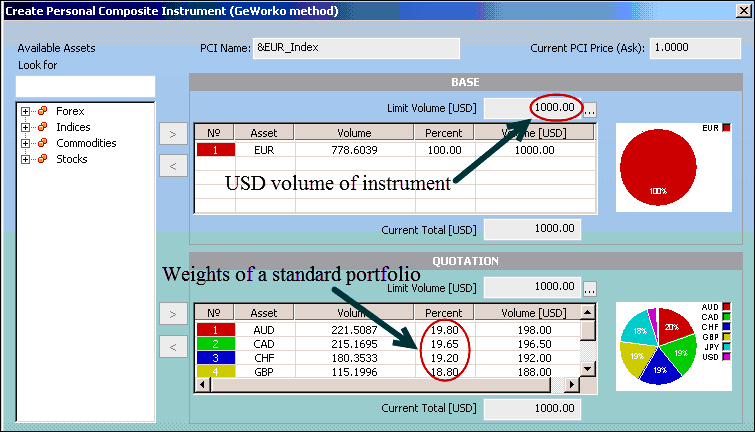

Le graphique a été créé sur la Plateforme NetTradeX , qui fournit une interface spécifique pour construire un instrument hybride personnel (PCI), composé d'actifs réguliers (voir la figure ci-dessous). La portefeuille de référence est façonnée en ajoutant des devises dans la partie cotée. La prochaine étape consiste à distribuer du capital en modifiant les actions de pourcentage. Permettez-nous de marquer l'indice euro et dollar par rapport au EURi vs USDi comme des symboles respectivement. Les cotations en ligne et la composition des indices monétaires se trouvent dans les sections suivantes: EURi et vs USDi. L'image ci-dessous montre le processus de création de l'indicateur EURi sur la plateforme NetTradeX.

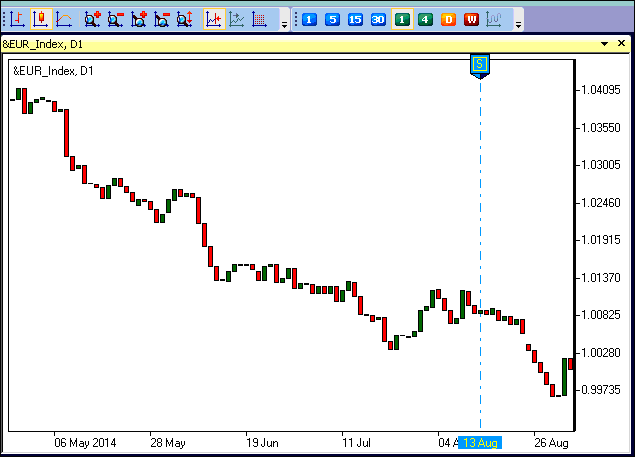

Sur la figure ci-dessus, l'euro compose la partie de base de l'instrument (graphique supérieur), tandis que la portefeuille de référence forme la partie cotée (graphique inférieur). Vous pouvez ajouter l'indice à la bibliothèque de la plateforme après la création. Les prix d'ouverture et de fermeture sont calculés automatiquement, en fonction de la corrélation entre la base et les éléments cotés (voir l'image ci-dessous).

Résultat de la guerre et des conséquences de devise

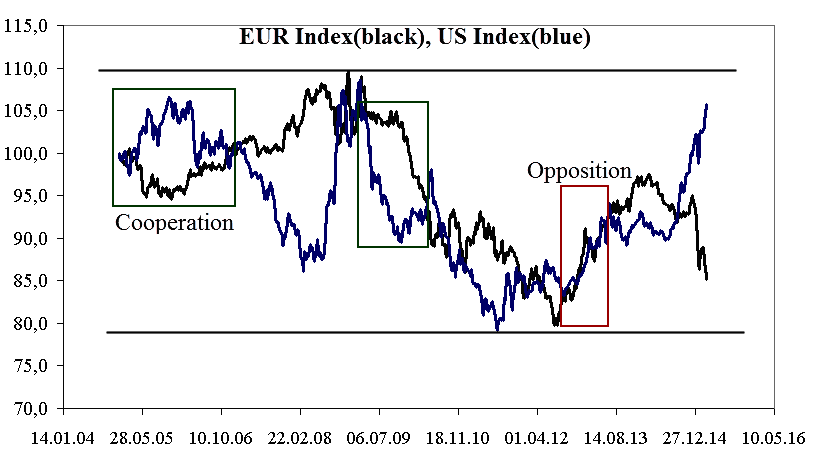

Permettez-nous d'exporter les graphiques sur Excel et de les ajuster à une échelle commune pour comparer EURi et vsUSDi sur le calendrier hebdomadaire de janvier à mars 2005. Le niveau de 100% est considéré comme la valeur initiale. Les indices monétaires sont tradés dans une gamme de 80-110% avec des fluctuations de +/- 20% ou 70% supérieures à l'amplitude de la valeur initiale. En termes statistiques, cela signifie que BCE et FRS ne mènent pas de politique monétaire indépendante pendant toute la période prise. Le taux de corrélation positif de 50% au cours du graphique historique attire l'attention sur le fait que les régulateurs sont plus susceptibles de se confronter (un rectangle rouge) que de coopérer (un rectangle vert). Le dernier rectangle rouge montre que plus près du segment final du graphique (2012-2013), les deux devises se développent simultanément. Le graphique montre l'indice de l'euro (une ligne noire) et l'indice du dollar (une ligne bleue) sur le calendrier hebdomadaire.

Données ajustées de 2005 à 2013. Source: IFC Markets, plateforme NetTradeX:

A ce stade, la balance commerciale de l'UE est passée de 112.3 € à 51.8 milliards d'euros, alors que, aux États-Unis, elle s'est éleva de 460.742 dollars à 400.253 milliards de dollars américains. Les devises ont progressé en raison des stimulus d'exportation après la crise, tandis que les indices ont reculé à 80%. L'assouplissement quantitatif est une stratégie populaire, introduite afin de transmettre du capital aux secteurs de l'industrie et des services et attirer des acheteurs potentiels de cautionnement. L'argent à long terme, apporté par les programmes QE, indique que les investisseurs à long terme croient fermement à la reprise économique. Alors que le marché a commencé à absorber progressivement des obligations, la dette nationale a commencé à croître.

BCE réaction

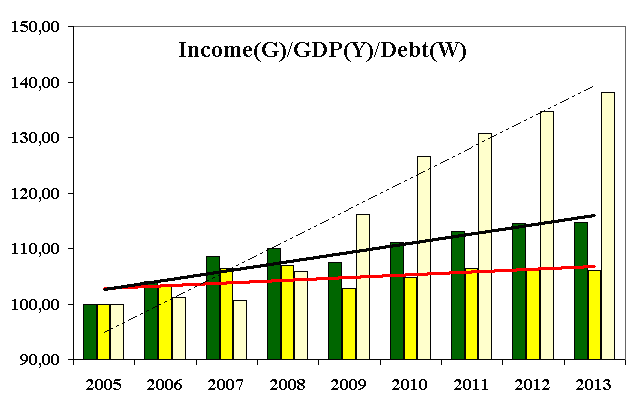

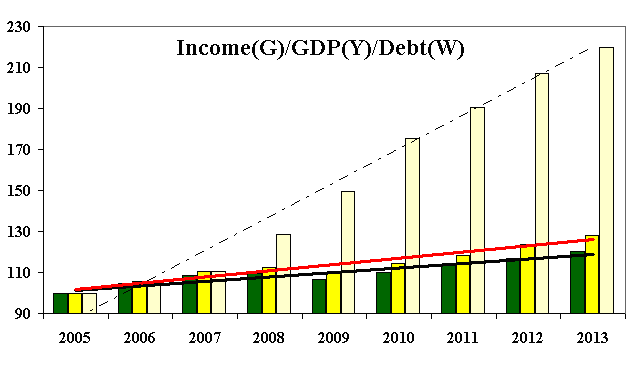

Le graphique ci-dessous présente le revenu par personne, le PIB et la dette nationale dans les pays de la zone euro. En 2009, la hausse de la dette nationale (ligne pointillée) a dépassé la croissance du PIB (ligne rouge) et du revenu (ligne noire). Dès que le programme QE a été lancé, la balance commerciale a commencé à augmenter. L'objectif clair était d'augmenter le revenu du ménage. Cependant, le fossé entre le PIB et le revenu augmentait lentement alors que la distance entre le PIB et la dette nationale (voir les lignes de régression divergentes). La dette progressait de 1.64% plus vite que le PIB, tandis que le revenu personnel dépassait la croissance du PIB de 3.4%. On peut conclure que cette intervention monétaire dans la zone euro a attiré le capital, ce qui est plus susceptible d'augmenter le revenu personnel que le PIB renforcé.

Indicateurs économiques de base dans la zone euro.

Revenu per personne (vert), PIB (jaune) et dette nationale (blanc):

Si la structure de la zone euro reste inchangée et aucun stimuli de croissance supplémentaire n'est trouvé, le modèle économique actuel deviendra une pyramide financière. Finalement, la dette va exagérer le refinancement. Une raison probable pour une reprise lente est la réticence à mener une politique de réduction des coûts et une faible efficacité fiscale. A noter, la période de croissance non linéaire s'est accompagnée d'une retraite en devises, commencée en 2008 (voir la figure ci-dessous). Initialement, ce modèle a permis d'attirer du capital à long terme et de stimuler la croissance, comme mentionné ci-dessus.

FRS réaction

Examinons la politique FRS dans la période déterminée de confrontation des devises (un rectangle rouge). Le modèle a les mêmes caractéristiques quantitatives: l'indice du dollar était en baisse depuis 2009, alors que les exportations avaient augmenté. En conséquence, les flux d'investissement ont déplacé le PIB de la zone rouge (moins que 2% en 2008) vers la zone verte (plus de 5% en 2013).

Les caractéristiques de la pyramide financière sont encore plus visibles ici: la dette nationale augmente 5.44 fois plus vite que le PIB. Cependant, l'activité des investisseurs est justifiée cette fois: la hausse du PIB augmente le revenu personnel au moyen de ressources d'économie propre, plutôt que par la réorientation de l'argent pour payer les titres sociaux. Les deux régulateurs profitent de l'allongement quantitatif pour attirer les investissements et assurer une reprise économique durable. Dans les deux cas, ces mesures forment une structure de pyramide financière. Cependant, en parlant de la zone euro, la pyramide est plus susceptible de s'effondrer en raison des facteurs fondamentaux mentionnés. La guerre de la devise, qui a débuté en 2008, a donné davantage à l'économie américaine, puisqu'elle a transformé la croissance du PIB en revenus.

Indicateurs économiques de base aux États-Unis.

Revenu per personne (vert), PIB (jaune) et dette nationale (blanc):

Confrontation ou coopération?

BCE et FRS sont actuellement en phase de coopération. Passer de la collaboration à la confrontation était nécessaire pendant la crise économique mondiale et devenait inutile, alors qu'un moteur de croissance comme l'économie américaine était apparu. En tant que principal partenaire commercial des États-Unis, l'Union Européenne n'est pas intéressée par la guerre des devises, car elle peut bénéficier directement de la reprise de l'économie américaine. Cependant, l'assouplissement quantitatif dans l'UE est déjà partiellement épuisé: la liquidité de la vente d'euro-obligations est principalement utilisée pour les paiements sociaux et seulement pour soutenir le secteur réel. Nous supposons que le programme QE à grande échelle sera progressivement mis fin et les ressources économiques européennes seront destinées à réduire les dettes. Le gel temporaire des taux aux États-Unis est une mesure utile sur l'état actuel de la coopération monétaire. Si les autorités s'accrochent à ce scénario à l'avenir, la paire EUR/USD et les paires liées (GBP/USD, USD/CHF) afficheront vraisemblablement un mouvement de tendance plutôt qu'une motion de réversion moyenne. Nous recommandons aux traders telles positions. Vous pouvez vérifier l'une des stratégies en regardant notre webinaire - "Stratégie de Forex Trading: Indice boursier croisé. Approche en réseau":

Articles précédents

- Le taux de change et la création de nouveaux instruments financiers sur sa base

- Profiting in bear and bull oil markets

- Trading de Paire avec spread inversé: 3 Etapes

- Méthode de trading de portefeuille - Étendre la gamme d'instruments de trading

- Portfolio Quoting Method – New Ways for Analysis of Financial Markets

- Portfolio Quoting Method - New Trading Strategies