- 投資を学ぶ

- 外為取引戦略

外為取引戦略

FX取引戦略とは

外国為替取引における唯一の戦略はありません。逆に、効果的な取引するのに一つの戦略を利用するのは足りません。トレーダは様々な市場状況で取引できるように経済と市場の深い知識が必要です。

市場の知識を深め、自分にあった取引戦略を作成するためにIFC Marketsは取引における大事な資料と成功しているトレーダにて利用されている戦略における情報を提供します。我々が提供する取引戦略は初心者から経験者までどなたにもあいます。下記の各戦略は市場状況により利用できる戦略であり、お客様の知識を高めるために提供されています。

取引戦略のタイプ

スイングトレード

スイングトレードとは、2、3日から数週間の短期間で売買を完結させるトレード手法です。

現物取引でも可能ですが、資金効率、取引コストを考慮すれば、レバレッジを効かせられる信用取引に適した取引手法といえます。

スイングトレードの基礎知識と、初心者向けの売買手法とコツについて説明します。.

スイングトレードの基礎知識

- スイングトレードは「安く買って、高く売る」「高く売って、安く買い戻す」が基本となります。当たり前のように思われるかもしれませんが、広義のスイングトレードとは、いわゆる「逆張り」(株価の下落局面で買い、上昇局面で売る投資手法)で投資することです。

- このため、「買いたいと思っていた銘柄の株価が数日下がったら買い、その後上昇したら売却して利益を得ること」も「逆張り系のテクニカル指標の買いサインが出たら買い、その後株価が上昇し、売りサインが出たら売却すること」もスイングトレードです。

- トレンドラインをしっかり分析することができれば、トレンドラインに沿って売買の回転を効かせていくことが可能です。

- トレンドラインとは、チャートの高値同士を結んだ線(上値抵抗ライン)と、安値同士を結んだ線(下値支持ライン)のことです。

- 上値抵抗ラインには、そのラインよりも価格が上昇しないように抵抗する働きが、下値支持ラインには、そのラインより価格が下がらないように支持する働きがあります。2つの線が右肩上がりになっていれば上昇トレンド、逆に右肩下がりになっていれば下落トレンドと判断します。

トレンド相場におけるスイングトレード

上昇トレンド時のスイングトレードは、上昇トレンドが継続していると判断される銘柄の株価が、下値支持ラインを下回らないであろうとの予想に基づいて売買を行います。株価が下がってきたら買い、その後、上値抵抗ラインに接近してきたら売り返済してポジションを解消するのです。

FX取引戦略

一方下落トレンド時は、株価が上値抵抗ラインを大きく上回らないであろうとの予想に基づいて売買を行います。株価が上値抵抗ラインに近づいてきたら信用売りをし、その後、下値支持ラインに接近したところで買い戻してポジションを解消するのです。

スイングトレードのため、株価の動きに対しては「逆張り」の投資手法で売買することとなりますが、トレンドラインに対しては、トレンドラインの上昇局面で買い、下落局面で信用売りする「順張り」の投資手法で売買することになります。

スキャルピングスキャルピングとは、数秒や数分単位で売買を繰り返し、小さな利益を積み重ねていくFXの手法の1つです。

FXには多くトレードスタイルがありますが、その中でも新規注文から決済注文までにかかる時間が非常に短い手法として知られています。

デイトレードデイトレードとは、同一銘柄を買ったその日のうちに売却もしくは、売りから入ってその日のうちに買戻し、ポジションを翌日に持ち越さない投資手法です。

信用取引はレバレッジ効果により現物取引に比べて資金効率が高い取引ですが、デイトレードすることで資金効率がさらに高まります。

デイトレードは、終値が固定されたマーケットと関連付けられますが、実際には24時間開いているマーケットでも行うことができます。

- 結局マーケット選びは、自分が何に興味があるか、取引に使える金額に合っているかどうか、またどれくらいの時間をトレードに使いたいかによるといえるでしょう。

- デイトレードに人気のマーケットには、株式、株価指数、FXなどさまざまなものが挙げられます。

ポジショントレーディングについて知っていることを、より広い視点から再確認しましょう。 この戦略はどの程度効果的で、他の戦略と比べてどうですか?

トレンドトレーディングは、資産価格の動く方向を研究し、そのトレンドが動く方向に応じて売買をすることによって利益を得ようとする手法です。

FX分析における外為戦略

FX取引の主な戦略は為替市場分析ツールのもとで作られています。これらの分析ツールはテクニカル分析、ファンダメンタル分析と市場のセンチメントです。

上記の各分析は市場動向を特定し、合理的な予測を行う使用されます。テクニカル分析は主にチャートをしようし過去の相場のもとで次の動きを予想するほうであれば、ファンダメンタル分析は経済全体と政治的要因を重要としています。それに対し、市場のセンチメントは市場参加者はどういう風に感じているかによります。下記その明細を参照できます。

テクニカル分析における戦略

テクニカル分析の戦略

テクニカル分析は主にチャートをしようし過去の相場のもとで次の動きを予想することです。

トレンドやレンジ、サポート、レジスタンスレベル、チャートパタン、複数のタイムフレームチャートを利用し、トレーダは様々な戦略を作成できます。

FXテクニカル分析の戦略

テクニカル分析における戦略は最も人気のある戦略で基本的に過去の相場の動きにより出来ている戦略です。テクニカル分析は資産の価値を確定するよりも テクニカル分析のツールを利用し、その先の相場の動きを確定することです。

- FXトレンドの基づいた取引戦略FXトレンドの意味はトレンドの一般的な意味よりそこまで違いなく、市場の方向を意味とします。外国為替市場のトレンドは直線ではなく、ハイ、ローのある変動のこといます。上記で書いてあるようにFX市場はハイ、ローのある、ピークやボトムの変動のことです。

- レンジ取引戦略レンジ取引戦略はチャンネル取引とも呼ばれ、マーケットトレンドがない、方向性がはっきりしてない時に使える戦略です。レンジ取引はチャンネル内のプライス変動を発見し、そこレンジを見つけることから始まります。このプロセスは水平トレンドラインのハイとローレベルをつなげることで、「取引レンジ」のメージャー サポート、レジスタンスレベルを見つけます。

- 長方形の範囲

- 対角範囲

- 継続範囲

- 不規則な範囲

レンジ取引は流動性のある市場状況、相場チャンネル内変動の時最も有利的です。レンジ取引でもストップロスを効果的に利用する必要があります。ストップはレジスタンスの上かサポートの下に設定します。

- サポートライン

- レジスタンスライン

それは普通前のローレベルで出来ます。レジスタンスレベルはサポートレベルに反し売りのプレッシャーが買うほうを乗切るレベルです。サポートラインは下落したチャートが反転した場所を参考に引かれるため、その価格付近で多くの人が買い注文をしたと考えられます。安値で買って支持しているという状態であることから、下値支持線と呼ばれます。

従って、サポートとレジスタンス戦略を作成する前にこの水平線をどうやって発見するか知るべきです。上昇トレンドが続くために各サポートレベルがその前のレベルより上にあるはずです。

それがない場合は(サポートレベルは前のローまで落ちてしまった場合) 上昇トレンドが修了、又はサイドトレンドに変更という意味をする場合があります。レジスタンス場合も同じ背景をみることが出来ます。

サポートラインやレジスタンスラインを引くことで、ライン付近での勢いの弱まりを予想したり、反転のタイミングを見極めたりすることができます。 また、ラインを割り込んだチャートは、同じ方向に急激な上昇や下落が進む可能性が高く、売買タイミングの目安にすることも可能です。:

トレーダーは絶えず「このトレンドは続くだろうか?」と自問しています。トレンドが続いている途中で、新しい取引を始めるべきかどうか、または現在行っているトレードを終了(エグジット)し、利益を取るかどうかを決めるのは難しいものです。2つの通貨の間の為替相場が反転し、反対方向に動き始めるかどうかを知ることは決してできません。しかし、経験学習による推測を行うことはできるのでしょうか?

- ペナントこれまでのトレンドが、ペナントが形成され始める前に上向き傾向だった時は、強気の継続パターンです。

- フラッグフラッグが形成される前に上向き傾向だった時は、強気の継続パターンです。

ウエッジウエッジは、株式または証券CFDの価格が、優勢なトレンドから後退して次第に値動きの幅が極めて小さい調整局面に入る時に、くさび型のように見える継続(保ち合い)パターンです。

ウエッジは、形成され始める前のトレンドがどうであったかに応じて強気または弱気になります。

長方形長方形とは、値動きが、2本の平行線に挟まれたように見えるチャネルで、優勢なトレンドから後退する時に形成される、長方形のように見える継続(保ち合いの)パターンのことです。 長方形は、形成され始める前のトレンドがどうであったかに応じて、強気または弱気になります。

レジスタンスライン-上向き傾向の長方形の場合、サポートラインと平行なレジスタンス(反落時の高値)の下向き傾向のライン。または、下向き傾向のフラッグの場合、サポートラインと平行なレジスタンス(反落時の高値)の上向き傾向のライン。 サポートライン-上向き傾向の長方形の場合、レジスタンスラインと平行なサポート(反落時の安値)の下向き傾向のライン。または、下向き傾向のフラッグの場合、レジスタンスラインと平行なサポート(反落時の安値)の上向き傾向のライン。

- トライアングルとは、価格の変動がサポートまたはレジスタンスの水平ラインに達して、次第に値動きの幅が極めて小さい調整局面に入る時に、三角形に囲まれたような形状になる継続(保ち合い)パターンです。 トライアングルは、形成され始める前のトレンドがどうであったかに応じて強気または弱気になります。

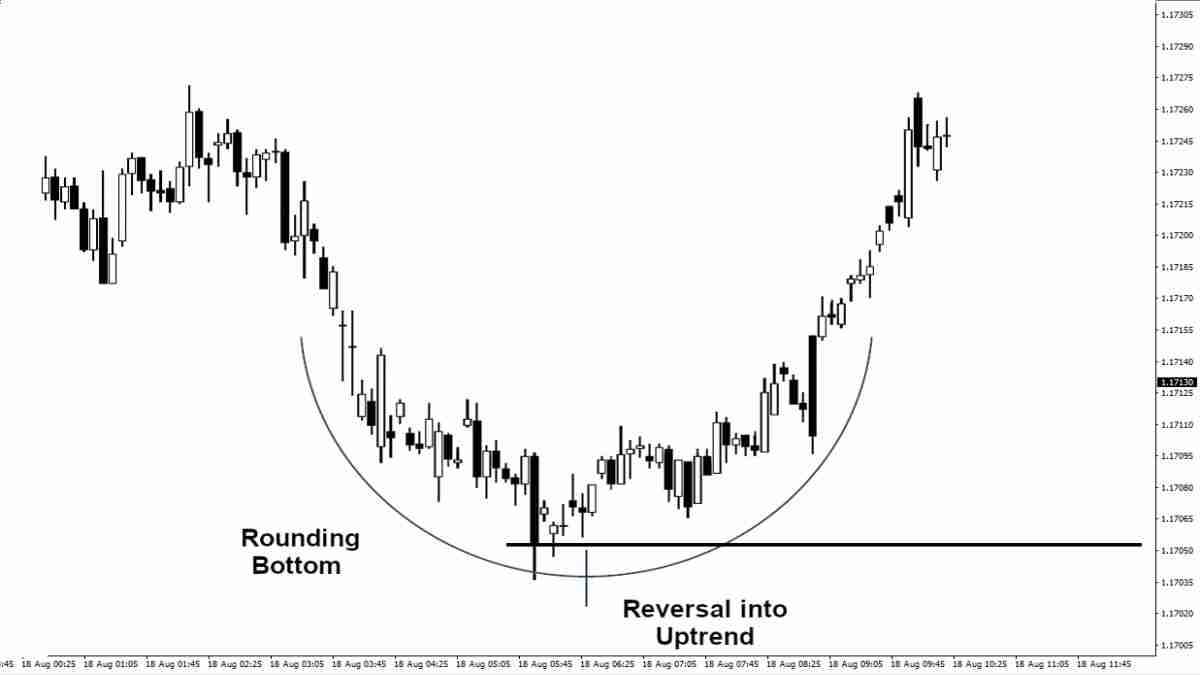

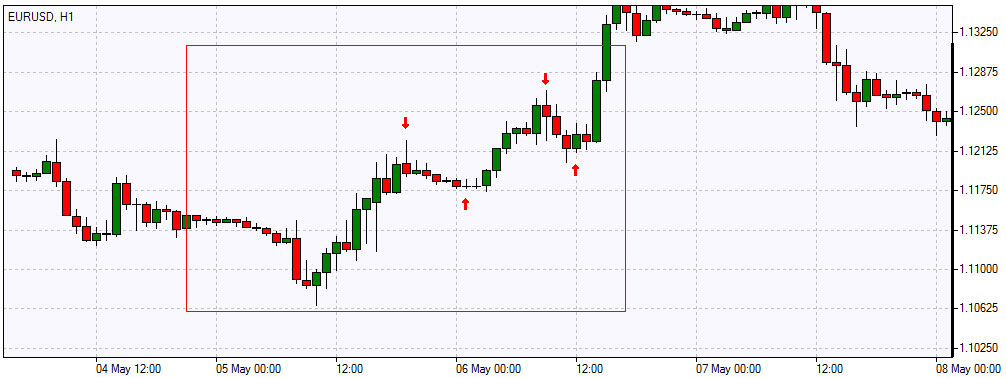

- 反転パターントレーダーは絶えず、「このトレンドは続くだろうか?」と自問しています。あるトレンドが終わり、以前のトレンドに逆行したトレードをする時期になったかどうか判断するのは困難です。トレンドが反転し、反対方向に動き始めるかどうかを知ることは決してできません。しかし、経験による推測を行うことはできます。 反転パターンは、いつトレンドが反転し、新しいトレンドが始まるかどうか、またどの程度、反対方向へ変動しそうかという前もったサインを与えてくれます。

- 三尊型(ヘッド・アンド・ショルダー・トップ)三尊型は、値動きがレジスタンスラインに当たり(第一のショルダーを形成)、それから第一のレジスタンスラインを突破し、より高いレジスタンスラインに当たり(ヘッドを形成)、それから再び第一のレジスタンスラインに当たる(第二のショルダーを形成)時に形成される反転パターンです。st.

- ダブルトップダブルトップ(二重天井)とは、値動きが反転し、反対方向へ動く前に株式や証券CFDの価格がサポートラインまたはレジスタンスラインに2回当たる時に形成される反転パターンのことです。

- トリプルトップトリプルトップは、株式や証券CFDの値動きが反転し、反対方向へ動く前にサポートラインまたはレジスタンスラインに3回当たる時に形成される反転パターンです。

ボリューム取引戦略ボリュームは一つの資産がある期間でどれくらい取引されたのか表示します。ボリュームが多いほどプレッシャの大きいという意味をします。これが最も重要な要因の一つでチャートトレーダにて分析されています。上下方向性を確定するために、ボリュームの動きを分析しています。

トレンドとボリュームを分析し、テクニカルトレーダは二つのプレッシャを二つの方法で確認しています。相場が上のほうに向かっていれば、買いプレッシャが上がり、下のほうに落ちていればその反対です。

FXアナリストのHuzefa Hamidを述べたように、「ボリュームは取引マシーンのガソリン」です。

- 出来高指標は、指標の算出において値動きだけに依存するのではなく、まったく異なる情報、すなわち出来高(トレード参加者の多さ)を算式に組み込んだものであるため、テクニカル指標の多様性を大いに高めるものです。

- 値動きは相場の方向性を示唆しますが、出来高はその値動きの背景を示すものです。 例えば、出来高が高い中で価格が上昇している場合は、その後さらに上昇するはずと考えている投資家がたくさんいるということになります。d.

- トレーダーにとって楽観的な材料となるものであり、その証券CFDの買いに必要な信認を与えるものです。

- 一方、出来高が低い中で証券CFDの価格が上昇している場合は、その後さらに上昇するはずと考えている投資家が少数しかいないということになります。

- これはトレーダーにとって悲観的な材料となるものであり、その証券CFDの購入を思いとどまったり、買う前に再考することになります。では、以下のいくつかの出来高指標について見てみましょう。 これはトレーダーにとって悲観的な材料となるものであり、その証券CFDの購入を思いとどまったり、買う前に再考することになります。では、以下のいくつかの出来高指標について見てみましょう。

複数のタイムフレーム解析戦略通貨のプライス変動を複数のタイムフレームで分析し、「取引サークル」を確定することはより簡単になりまs">複数のタイムフレーム分析 (MTFa>を通じてトレンドを短期間か長期間で確定することが出来ます。MTFA分析プロセスは長期間のトレンドを確定することから始まり、それを5分などの短期間で分析をします。

- インジケーター取引戦略テクニカルインジケーターはプライスや取引ボリュームの関数で出来ているシグナルです。インジケーターはトレンドを確認するためやテクニカル分析で出来ている様々なレベルの重視確認するために利用されます。従って、トレーダは売買する良いレベルを見つけることができます。インジケーターをそのまま使えることも出来ますが、ほかのテクニカル分析と同時に使うことも可能です。

-

様々なインジケーターがあり、下記のインジケーターはその主なリストとなります。

- 移動平均

- ボリンジャーバンド

-

相対力指数(RSI)

- ストキャスティックオシレータ(Stochastic)

- MACD

- RSI

-

様々なインジケーターがあり、下記のインジケーターはその主なリストとなります。

テクニカル分析における戦略

これらのインジケーターを簡単に身につけ、自分のインジケーターに基づいた取引戦略を作成することができます。

FXトレンドの基づいた取引戦略

トレンドの基づいた取引戦略

トレンドはテクニカル分析の最も本質的な概念であります。全てのテクニカル分析は一つの同じ目的があります。それはマーケットトレンドを発見することです。

FXトレンドの意味はトレンドの一般的な意味よりそこまで違いなく、市場の方向を意味とします。外国為替市場のトレンドは直線ではなく、ハイ、ローのある変動のこといます。上記で書いてあるようにFX市場はハイ、ローのある、ピークやボトムの変動のことです。多くの人はFX市場では上下の二つの方向があると思いますが、実は3つのトレンドがあります。

- 上昇

- 下降

- サイドウェイズ

サイドウェイズ

トレーダに3つの選択があります。買って、ロングにするか、売ってショートにするのか又は何もせずに待つかです。市場が上がっている時に買って逆に相場が下がっているときに売るべきです。市場の方向性がまだ決まってない場合はトレードせず待つべきです。

本書ではトレンドフォローに関する多数の研究論文も紹介しています。様々なトレンドフォローモデルの紹介、検証に関する論文を紹介しています。 様々なトレンドフォローモデルを併せて用いることはリスクが分散されるなどのメリットがあり、収益の安定化への期待が高まります。

ポジション開設方法:

- 2つのMOがクロスする時

- 抵抗線又はサポートライン破壊の時

- リトレースの時点

また、リスクマネジメントに関する論文もあり、FXトレーダーが投資戦略を考える際の参考になりそうです。リスクの管理の方法は人それぞれではありますが、自分のトレード戦略のリスクマネジメントシステムに関しては、本書で紹介されているように、コンピュータのプログラムにできるくらい、明確に定義することでリスクをコントロールしやすくなると思います。

市場は下記の状態があります。

- 累積

- 上向きトレンド傾向

- 横方向の動き

- 下降トレンド傾向

このルールが明確に定義されていないと、特に初心者の方はルールを曲げ、都合の良い解釈を行い、損切りができずに投資資金の多くを失ってしまう事態に陥る傾向があるため、注意が必要です。

ローソク足の安値どうしを結ぶことで、 トレンドラインがみえてきます。このトレンドラインを「下値支持線(サポートライン)」と呼びます。これは一種のボーダーラインのようなもの。これを下回らなければ、上昇トレンドが続くと考えられます。逆に、このラインを下回ったら、相場は下げに転じる恐れがあるので要注意!

上昇トレンドの場合

上昇の場合と逆で、 ローソク足の高値どうしを結べばOK。このトレンドラインを「上値抵抗線(レジスタンスライン)」と呼びます。これを上回らなければ、下落トレンドが続くと考えられます。逆に、このラインを上回ったら、相場は上げに転じる恐れがあるので要注意!

下落トレンドの場合

サマリー

- トレンドは、大きく分けて3つしかありません。

- ローソク足チャートでは基本的に陽線が続いて出現するときは「上昇トレンド」で陰線が続いているときは「下落トレンド」と見ることができます。

- もち合いは、それ以外の部分です。

- 上昇トレンドですから、買いを中心に取引を進めます。

- 下落トレンドですから、売りを中心に取引を進めます。

- ただし、売りの場合、スワップは支払いに転ずる場合があるので注意が必要です。

- もち合いの場合、上昇と下落を繰り返しているため、短期間での買いと売りを繰り返し行うことで為替差益を獲得するか、買い持ちで金利差が受け取れる場合にはスワップポイント獲得のために保有し続ける、という方法もあります。

サポートとレジスタンス戦略

サポートとレジスタンス戦略

サポートとレジスタンス戦略を把握するためにサポートレベルとレジスタンスレベルの水平線を知るべきです。

サポート・レジスタンステクニカル分析は相場のハイ、ローレベルのことです。サポートという用語は買いたい市場参加者が多くそれが売りのプレッシャーを勝つレベルのことをいます。サポートラインとは、FXのチャートにおいて「これ以上は下落しないだろう」と考えられるラインのことを指します。 「下値支持線」とも呼ばれ、チャートの下部に引くことで売買における安値の目安として使われます。

サポートとレジスタンスの建築

それは普通前のローレベルで出来ます。レジスタンスレベルはサポートレベルに反し売りのプレッシャーが買うほうを乗切るレベルです。サポートラインは下落したチャートが反転した場所を参考に引かれるため、その価格付近で多くの人が買い注文をしたと考えられます。安値で買って支持しているという状態であることから、下値支持線と呼ばれます。

- 下げ相場

- 上げ相場

- 横ばい

従って、サポートとレジスタンス戦略を作成する前にこの水平線をどうやって発見するか知るべきです。上昇トレンドが続くために各サポートレベルがその前のレベルより上にあるはずです。

サポートとレジスタンスラインからの取引

それがない場合は(サポートレベルは前のローまで落ちてしまった場合) 上昇トレンドが修了、又はサイドトレンドに変更という意味をする場合があります。レジスタンス場合も同じ背景をみることが出来ます。

トレンド転換の判断材料として活用

サポートラインやレジスタンスラインを引くことで、ライン付近での勢いの弱まりを予想したり、反転のタイミングを見極めたりすることができます。 また、ラインを割り込んだチャートは、同じ方向に急激な上昇や下落が進む可能性が高く、売買タイミングの目安にすることも可能です。

複数回の反転が見られた場所にラインを引く

サポートラインやレジスタンスラインを引く場所は、複数回の反転が見られる価格帯が主となります。

- サポートラインやレジスタンスラインは、水平に引かれるだけでなく、一定の水準において何度も反発が繰り返されるような場面では、斜めにラインが引かれることもあります。

ロールリバーサルによる役割転換の可能性

- サポートラインやレジスタンスラインを割り込んだ後、ラインが役割を換える現象を「ロールリバーサル」と呼びます。

- ロールリバーサル後は、サポートラインがレジスタンスラインとして使われ、逆にレジスタンスラインはサポートラインとして使われるケースも見られます。

- Lines、PZ、IchimokuSuppRes、Pivot Points、Bolinger Bands、Fractalsなどのインジケーターよりはサポートラインやレジスタンスラインを建築することができます。

サポートとレジスタンス戦略理論は同じです。サポートレベルに落ちたときに買う、又はレジスタンスレベルまで上がったときに売ることです。

レンジ取引戦略 - レンジ取引

キー・ポイント

- レンジ取引戦略はチャンネル取引とも呼ばれ、マーケットトレンドがない、方向性がはっきりしてない時に使える戦略です。

- レンジ取引はチャンネル内のプライス変動を発見し、そこレンジを見つけることから始まります。

- このプロセスは水平トレンドラインのハイとローレベルをつなげることで、「取引レンジ」のメージャーサポート、レジスタンスレベルを見つけます。

レンジ取引戦略

レンジ取引では利食いレベルを見つけるのは簡単です。

レジスタンスで売って、サポートで買うことです。しかし、そのレベルを切りトレンドができてしまった場合損する可能性もあります。

レンジ取引とは

レンジ取引は流動性のある市場状況、相場チャンネル内変動の時最も有利的です。

レンジ取引でもストップロスを効果的に利用する必要があります。ストップはレジスタンスの上かサポートの下に設定します。

レンジのタイプ

レンジのタイプをご参照下さい。

長方形の範囲

その他のボラティリティを測る指標と同様に、レンジはボラティリティを示すことから銘柄の潜在的なリスクを測るツールとしても使用されます。レンジ(値幅)が大きければ大きいほど、その銘柄のリスクは高くなるといえるでしょう。

また、レンジはサポートラインやレジスタンスラインの 確認にも役立ちます。

対角範囲レンジの上限に価格が近づくと上値が重くなり、レンジの下限に価格が近づくと底が硬くなりやすいといえます。レンジ相場の時は、レンジの上限に価格が近づいたら売り、レンジの下限に価格が近づいたら買いという戦略を立てることが可能です。

また、レンジ相場を抜けると価格が大きく動きやすいため、レンジ相場で取引をする際はストップロスも必ず設定するようにしましょう。

継続範囲移動平均線は、一定期間の終値を平均し線で結んだインジケーターです。一般的に、線の向きや角度によって相場を分析します。

2本の移動平均線がともに上方向を向き、価格が一方方向に推移していることが分かります。これは、上昇トレンドと判断することができます。続いて以下の画像を御覧ください。

不規則な範囲2本の移動平均線が上下にクロスをしており、為替レートも方向感がなく一定の価格で推移していることが分かります。これは、レンジ相場と判断することができます。

このように、移動平均線を使うことでトレンド相場とレンジ相場の分析を行いやすくなります。移動平均線について詳しく知りたい方は、こちらを参考にしてください。

ボトム・ライン

レンジ相場で取引を行う際は、大きな値幅を狙うのではなく、小さな値幅でコツコツと取引を行うことが大切です。前述したように、レンジ相場は一定の値幅で上下に動くため、大きな値幅を狙いにいってしまうと価格が元の水準に戻されやすいからです。ここでは例として、ボリンジャーバンドを使ったレンジ相場での取引について紹介します。

インジケーター取引戦略

テクニカルインジケーターはプライスや取引ボリュームの関数で出来ているシグナルです。インジケーターはトレンドを確認するためやテクニカル分析で出来ている様々なレベルの重視確認するために利用されます。従って、トレーダは売買する良いレベルを見つけることができます。インジケーターをそのまま使えることも出来ますが、ほかのテクニカル分析と同時に使うことも可能です。

移動平均や発散交差のようなインジケーターは売買シグナルを構成します。移動平均の交差は2つの異なる移動平均が交差する場合、発散は価格動向とインジケーターは反対方向に移動し、価格のトレンドの方向が弱まっていることを示す場合に起こります。

様々なインジケーターがあり、下記のインジケーターはその主なリストとなります。

- 移動平均

- ボリンジャーバンド

- 相対力指数(RSI)

- ストキャスティックオシレータ(Stochastic)

- 移動平均収束/発散(MACD)

- ADX

- モメンタム(Momentum)

これらのインジケーターを簡単に身につけ、自分のインジケーターに基づいた取引戦略を作成することができます。

グラフィックパターン - 取引戦略

キー・ポイント

- チャートのパターンに基づいてエントリポイントとストップレベルを検索しているいくつかの取引戦略があります。

- しかし、取引資産は流動性が小さい場合には、この方法は不確となっています。

- FXでは、チャートのパターンに基づいている取引戦略は人気が高くなっています。

チャートのパターンに基づいている取引戦略

皆さんはチャートを見ている時に、チャートにはある一定の決まりがありそうだと感じたことはありませんか?

FXは、前回はトレンド分析の基礎的な見方をご紹介しまし たが、今回は、チャートの形状に焦点を当てたパターン(フォーメーション)分析についてご紹介します。

チャートのパターン

チャートのパターンを知っておけば、今後株価がどのような方向性を もって動くかの参考になります。「パターン分析」とは、トレンドライン同士を結びチャートの形状をパターン(図形) 化したものを差します。株価が継続的に上昇・下降した後に横ばいとなった。

ヘッド・アンド・ショルダーズ・トップ(三尊天井)高値、高値をつけた後、3度目の上昇 でつけた高値が高値を抜けずに下げてしまうパターンです。

ネックラインを明確に割り込むと、下降ト レンドが始まるサインとなります。目標値 は、ネックラインから高値②の値幅を2倍し た水準に設定されます。

- トライアングル(三角持ち合い)ンは、継続パターンの中で最も重要度が高いといわれ ています。

株価が持ち合いに入った後、2つの高値を結んだラインと2つの安値を結んだ ラインの延長がトライアングル(三角形)を形成します。

チャートパターンの取引

パターン分析を行う上では、出来るだけ初期の段階でこの二つのタイプを区別すること が重要とされています。

カップ・ウィズ・ハンドル「オニール投資法」として広く知られるウィリアム・J・オニールが愛したチャートパターン「Cup with handle」で、大化け銘柄のチャートパターンから見出した法則性のひとつで、最もよく現れる買いのサインとされています。

ローソク足が「取っ手付きティーカップ」の形に値動きすることから「カップウィズハンドル」と呼ばれています。

- 株価が下落 → 底で横ばい → 下落前の水準に戻る → 抵抗線で少し反落 → 再度上昇し上値抵抗線を抜け一気に上昇

フラッグその他の継続パターンとしては、フラッグ型やウェッジ型があります。

これらも株価の 次の動きを予測する上で使用されます。

- 前の傾向

- 統合チャネル

- ボリュームのパターン

- ブレイクアウト

- ブレイクアウトの確認

- ウェッジ収束していく2本のラインが上向きで傾いている形となっています。 上昇トレンドの後にパターンが完成されます。

- 収束するトレンドライン

- ボリュームの減少

- ブレイクアウト

- ブレイクアウトの確認 p>

- R対称三角型。2本のトレンドラインがほぼ同じ角度で集中し三角形が確認できます。 上昇トレンドが下降、下降トレンドラインが上昇しつつあるときパターンが完成されます。

- ダブル・トップ。まずは、もっとも知られているパターンであるダブル・トップ(ボトム)をご紹介します。2つの山ないし谷がほぼ同じ位置にある状態です。その形状から天井は時に「M型」、 底は「W型」とも呼ばれます。

ダブル・ボトム。2つの安値がほぼ同じレベルに あります。高値を突破することで、上昇パターンが完成します。

ダブル・ボトム形成後の目標値は、高値 から安値までの値幅を2倍した水準に設定 されます.

フラッグ型の主な得意:

収束していく2本のラインが下向きで傾いている形となっています。 下降トレンドの後にパターンが完成されます。

ボトム・ライン

「パターン分析」とは、トレンドライン同士を結びチャートの形状をパターン(図形) 化したものを差します。株価が継続的に上昇・下降した後に横ばいとなった時、その流れ が「反転する」か「継続する」かを見分ける一助となります。 パターン分析を行う上では、出来るだけ初期の段階でこの二つのタイプを区別すること が重要とされています。

ボリューム取引戦略

キー・ポイント

- ボリュームは一つの資産がある期間でどれくらい取引されたのか表示します。

- ボリュームが多いほどプレッシャの大きいという意味をします。

- これが最も重要な要因の一つでチャートトレーダにて分析されています。

- 上下方向性を確定するために、ボリュームの動きを分析しています。

ボリューム取引戦略

取引ボリューム(出来高、取引高、以下ボリューム)とは、ある期間にわたって取引される特定の資産の取引数量のことをいいます。

ボリュームは取引の状況や流動性の重要な指標となります。 また多くの場合、価格情報とともに提示されます。

ボリュームとは

融市場で取引が成立するためには、買い手と売り手が存在する必要があります。

出来高(ボリューム)の変動は株価の変動に先行し、出来高が増えると株価が上昇し、減ると株価が下落するという傾向があることに注目して考案されたテクニカル指標で、株価の上昇、下降時の出来高をもとに株価の買われすぎ売られすぎを判断します。

ボリュームレシオの数値が大きい時は売り、小さい時は買いの目安となります。 出来高を考慮しないテクニカル指標であるRSI(相対力指数)と併用することで精度の高い株価の動きが予測できるとされます。

ボリュームレシオは一定期間を区切って、その間の株価上昇日の出来高合計と株価下降日の出来高合計を百分率(%)で計算したものです。マーケットスピードでは、25日で計算しています。 縦軸に百分率(%)を取り、その水準によって買われすぎ、売られすぎを判断します。

ボリュームレシオよりの取引方法

ボリュームレシオが100%の水準は、上昇日の出来高合計と下降日の出来高合計が均衡していることを示します。これより数値が上であれば、上昇日の出来高合計が下降日の出来高合計を上回っていることを示し、これより数値が下であれば、下降日の出来高合計が上昇日の出来高合計を上回っていることを示します。

1. トレンドの確認

価格が上昇し、ボリュームも増加を始めるのは、上げトレンドを確認しています。価格が下落し、ボリュームも減少を始めるのは、下げトレンドを確認しています。

2. ボリュームの長所

ボリュームは株式、債券、オプション、先物、コモディティ、FXと幅広い市場で活用されています。特に個別株の取引で頻繁に参照されています。d.

3. 上げ向き動向

ボリュームは、テクニカル分析でもよく使用されるツールのひとつであり、価格変動の強さを判断する際の指標として多くの投資家が参考とします。価格の動きに比例してボリュームも増加する場合、その相場は上昇圧力が高まっていると判断します。

4. ボリュームの短所

各市場または取引所は各自のボリュームを追跡し、そのデータをトレーダーに提供します。ボリュームについてのレポートは通常1時間に1回届きますが、それらはあくまでも概算であり、正確なボリュームについては、その日の終わるまでわかりません。.

5. ボリュームとブレイクアウト

ただし、ティックボリューム、価格変動数等、トレーダーがボリュームを判断できる手段はあります。市場価格が急速に変動している場合、それは大量のボリュームを示唆している場合があります。

6. ボリュームの履歴

株式市場でボリュームを参考に取引きしようと考えています。ABC社の株式を買うことを考え、該当銘柄のボリュームで買い圧力が高いかどうか判断することにしました。その結果、該当銘柄のボリュームは、同じセクターの他の銘柄と比較し低いことがわかりました。

ボトム・ライン

市場が活発化している場合はボリュームが増加します。逆に市場の取引が少ない場合はボリュームが減少します。通常、市場で大幅な価格変動が起きたときにはボリュームが増加します。政治や経済に関する報道、要人発言や経済指標といった様々な要因がボリュームを変動させます。

複数のタイムフレーム解析戦略

キー・ポイント

- 複数のタイムフレーム解析戦略は同じ資産を同時に複数のタイムフレームで分析し、取引することを言います。

- 通貨のプライス変動を複数のタイムフレームで分析し、「取引サークル」を確定することはより簡単になります。複数のタイムフレーム分析を通じてトレンドを短期間か長期間で確定することが出来ます。

複数のタイムフレーム解析戦略

MTFA分析プロセスは長期間のトレンドを確定することから始まり、それを5分などの短期間で分析をします。

プロトレーダのCorey Rosenbloomは一ヶ月、一週間、デイリチャートでトレンドを確定する必要があると信じています。

しかし、複数のタイムフレームでトレンドが同じトレンドを表示するとはいえません。

複数のタイムフレーム解析

4時間足や1時間足はローソク足が出来上がるまで時間がかかるのに対し、5分足はあっと言う間にチャートが形作られるため注意が向きがちになります。5分足に意識が向いてしまうと、5分足レベルのちょっとした値動きに翻弄されていしまいます。

5分足だけの目先の値動きにつられてエントリーしたのにたまたま勝ててしまうと、いずれその余計な成功体験が邪魔をする(痛い目を見る)時が来ます。 その時は「5分足だけをガン見したFXトレードだった」と表面上は反省しても、そのうち繰り返します。

長期的な時間枠ポジションを持つよりも、最初に月足・週足・日足の順番で、大きな時間軸から分析するのがMTF分析の基本です。 長期的な相場の方向性(上がりやすい状況なのか、下がりやすい状況なのか)を大きな目線で把握します。

大きな時間足でチャートを見ることを「マクロ分析」と言います。 「現状はどんな状況なのか」をざっくりと分析するのです。

大きな目線で状況を把握できたら、短期足を見て、より具体的なポジションを持つ価格を探ります。 この小さな目線でチャートを見ることを「ミクロ分析」と言います。

中期的な時間枠なぜ、長期足と短期足で分析をするのかというと、長期足と短期足で方向性が合っているのが理想的なポジションだからです。

短期的な時間枠例えば、5分足だけを見て「今、下がりそうだから売りポジションを持とう」とするのでなく、まず日足を見て「日足で何度も上値を抑えられている価格だ」と確認してから、さらに5分足を見て、「5分足も下がりそうだから、ここで売りポジションを持とう」とするのは、MTF分析に基づくFX取引です。

多くのFX初心者は、こうした見方をせずに、ひとつの短期的な時間足だけを根拠に、ポジションを持ってしまいがちです。 MTF分析によりポジションの保有に複数の根拠を持つことで、少なくとも負ける確率は減らせるでしょう。

MTFの取引

MTF分析では長期足の分析を最初に行い、「長期足の方向性」を重視します。 長期の時間足は、短期の時間足が集まって作られているからです。 例えば、1本の1時間足のローソク足というのは、見方を変えれば、30分足のローソク足2本分であり、また15分足4本分です。

つまり、1時間足を見て取引するトレーダーは、30分足・15分足などより小さい時間足でトレードをする人の考え方を含むということになります。 つまり、長期足であるほど多くの短期足を含み、スイングからスキャルピングまでより多くのトレーダー・投資家の思考が含まれたものとなるため重要視されているのです。

実際のチャートからMTF分析

それでは実際のチャートを見ながら、MTF分析を行ってみましょう。

- ドル/円チャートにおいて、デイトレードで「買い」と「売り」、いずれのポジションを持つかを検討します。

- MTF分析の基本は長期足からです。

- 日足を見てみると、次のような形になっていました。

ここでのMTF分析によって、このような判断ができます。

ボトム・ライン

FXでは、「有利なポジションは、長期の時間足と目線が合うタイミング」と覚えましょう。 これがいつも正解とは限りませんが、心がけることで失敗は確実に減るでしょう。 長期足からチャートを見ることから「脱・初心者」は可能です。

ファンダメンタル分析戦略

キー・ポイント

- テクニカル分析は過去の相場変動に基づいた分析ですが、外為取引(FX)ファンダメンタル分析経済の基本的な要因に基づいた分析のことです。

- FXファンダメンタル分析の基本的な考え方は経済成長や金利、失業、インフレのようなマクロデータは長期的に市場に大きな影響を与えます。

- テクニカル分析アナリストには市場の動きの原因は重要じゃないですが、ファンダメンタル分析アナリストにその「なぜ」という質問が重要です。

ファンダメンタル分析戦略

ファンダメンタルアナリストは国の経済を分析し、それを他国に比較し、将来の相場を予想します。場合によって通貨を売る、又は買う判断をします。

ファンダメンタルアナリストが長期間のタイムフレームを使う理由は彼らが使うデータはボリュームが大きく簡単に分析できるデータではありません。

通貨市場で利用するファンダメンタルズ分析は国際経済、金融および政治に関する要因、その関係と通貨への影響を分析するので、普段はチャートで表示されないことが気づけます。

テクニカル分析とファンダメンタルズ分析は市場の統計を表示しています。

ファンダメンタル分析戦略は2つの戦略があります。

- 定量的

- 定性

テクニカル分析とファンダメンタルズ分析は市場の統計を表示しています。

ファンダメンタル分析戦略

経済変化・選挙・財務省の政策・天然災害などが為替変動に影響を与えるが、予測できないことも定期的に起こることもあります。例えば、指数発表の日程がよく知られているので、毎年経済指標発表のカレンダーが出る。従って、事前に市場の動きを分析したら通貨変動もわかりやすくなります。

為替変動に大きな影響を与えているマクロ経済指標の中では、下記項目に注目が必要です。

- 経済インジケーター

- GDP

- 小売売上高

- 生産者物価指数

- 消費者物価指数

主なインジケーターは次の通りです。

PMI

PMIとは、企業の購買担当者らの景況感を集計した景気指標のひとつです。国別や、製造業、サービス業ごとの集計も行われており、米ISM(Institute for Supply Management)やIHS Markit社が公表しているものが有名です。一般的に鉱工業生産や雇用統計などの統計よりも景気先行性があるとされ、株式等の運用担当者の注目度が高い指標のひとつと言えます。

- 新規注文

- 在庫レベル

- 生産

- サプライヤーの配送

- 雇用

景気判断の方法としては、一般に、PMIの数値が50を上回ると改善、50を下回ると悪化と判断されます。

指数の数式は次の通りです。

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)

P1 = 改善を報告する回答の割合

P2 = 変化がないと報告した回答の割合

P3 = 悪化を報告している回答の割合現在は世界の多くの国(地域)で調査・公表されており、発表時期が国内総生産(GDP)など他のマクロ経済指標より早いため速報性が高く、マーケットで注目されています。

PPIの略称で、生産者物価指数のこと。米国の労働省が、米国内の製造業者の販売価格を約1万品目について調査し、発表するものであります。製造段階別(最終財・中間財・原材料)、品目別、産業別の数値が毎月発表されます。

PPIはインフレ率(物価上昇率)の判断に用いられ、日本の「卸売物価指数」に近い統計であります。

- 原材料

- 中間財

- 最終財

英語表記「Producer Price Index」の略で「生産者物価指数」のこと。「卸売物価指数」として公表している国もあります。生産者が出荷した製品や原材料などの販売価格の変動を調査・算出した経済指標です。

生産者物価指数は、全調査対象の物価動向を示した「総合指数」のほか、製造段階別(原材料、中間財、最終財)、品目別、産業別などさまざまな分類があります。

ECIセザー・ヒダルゴらの提唱している経済複雑性指標業(ECI)の基本的な説明から、日本が同指標で一位とされている理由について解説していきます。

基本均等化は100です。

GDPに代わる新しい指標として注目され始めているECIについて、ぜひこの機会にチェックしておきましょう。

ECI

ECIの良い点

- 具体的には、ある国の国民が独自の文化により蓄積してきた知識を解明し、国家のもつ多様性の指標および製品の偏在性の指標を組み合わせることによって、主に他国への輸出品の複雑性を示したのものが経済複雑性指標と呼ばれています。

ECIのメリット

- 今回は、これからの日本の経済活動において注目すべき経済複雑性指標(ECI)について、その概要を説明しつつ、複雑性の視点からみた日本の強みについて解説していきます。

ファンダメンタル分析戦略のボトム・ライン

経済変化・選挙・財務省の政策・天然災害などが為替変動に影響を与えるが、予測できないことも定期的に起こることもあります。例えば、指数発表の日程がよく知られているので、毎年経済指標発表のカレンダーが出る。従って、事前に市場の動きを分析したら通貨変動もわかりやすくなります。 詳細にわたる分析は不要。ファンダメンタルズが多数だったら、情報が処理できなくなります。経験豊富なトレーダもたまにこのわなに掛かって、判断力を失いいます。

マーケットセンチメント戦略

キー・ポイント

- マーケットセンチメントとは投資家の市場またはある資産における姿勢のこといいます。

- 彼らが何を信じてそれが彼らの行動にどう影響するかマーケットセンチメント基本的な課題です。

- マーケットセンチメントの重要性を過小評価することはできません。

マーケットセンチメントとは

マーケットセンチメントとは投資家の市場またはある資産における姿勢のこといいます。各トレーダーは市場における自分の考え方あり、それにより取引します。

その全てがマーケットセンチメントを構成します市場は各トレーダーの取引を含めるややこしいネットワークです。

一人だけで市場を動かすことは出来ません。みんな一人のトレーダーとして自分の意見と市場から期待は持っています。

例え、あなたがユーロが上がると思うのに市場の多くの人が違うふうに思ったらユーロは上がらないです。

- 上げ相場

- 下げ相場

センチメント取引戦略

マーケットセンチメントは市場の多くの参加者が相場は上にいくと思っていたらBullishと、逆に下がると思っていたらBearishといいます。

センチメント(Sentiment)は、マーケット全般で使われる用語で、「市場心理」のことをいいます。これは、市場(マーケット)の流れの中で形成され、予想外の好材料や悪材料によって一瞬にして変わることも多いです。

一般に相場は、投資家の「センチメント」で大きく動く傾向があり、その動向については、常に把握しておく必要があります。また、市場参加者のマーケットに対する強気や弱気などの市場心理を調査し、それを元に行なう相場分析のことを「センチメント分析」と言います。

ちなみに、英語の"Sentiment"には、「意見、感想、所感」や「感情、心情、気持ち、情」といった意味があり、マーケット以外では、社会や政治などでも広く使われます。

- VIX(ヴィックス)とは株価変動率を表す指標の一つで、株式市場に対する投資家の心理状態を数値で表したものです。 Volatility Index(ボラティリティ・インデックス)の略で、恐怖指数とも呼ばれています。

- ハイ・ロー・ロジック・インデックスでは、相場の均一性の方向は問題とせず、高値更新銘柄が多く、安値更新銘柄がほとんどなければ、当然強気相場であるが、安値更新銘柄が多く、高値更新銘柄がほとんどない場合でも同じ予測となる。 sentiment.

- 上昇率指数(BPI)

- 移動平均線とは、ある一定期間の価格から平均値を計算し、折れ線グラフで表したものです。 その日を含めた過去何日間(または何週間)かの価格を毎日計算するため、平均値が移動していくことから、移動平均と呼ばれます。

一般的に投資家のセンチメントが良い環境の下では、小型株や設立してそれほど時間が経過していない新興株、あるいはボラティリティの高い銘柄が物色される傾向が強まるのに対し、投資家のセンチメントが悪くなると、このような銘柄のパフォーマンスは大幅に低下する傾向がみられます。

マーケットの動きはファンダメンタルズに左右される面はもちろんありますが、同時に市場に参加している投資家の心理状況も、株価などを大きく左右する要因になるので、これらの分析も欠かせません。

取引スタイルに基づいた戦略

FX取引戦略は取引スタイルにより作成しないといけないです。人気のある取引スタイルはデイトレ、キャリートレード、Buy and hold戦略、ヘッジング、スプレッド取引、スウィング取引などがあります。これらの取引スタイルによって戦略の作成も異なってきます。

取引戦略の作成と利用はトレーダーの強みと弱みを考えた上でするものです。

デイトレーディング戦略

キー・ポイント

- デイトレーディング戦略は同じ日に通貨を売買すること稼ぐ方法です。

- デイトレーダーは一つの資産を長く持たないです。

- デイトレーディング戦略にはデイリピボット、フェージング、スキャルピングなどの戦略があります。

デイトレーディングとは

デイ・トレーディングは、1日の間にポジションの保有と清算を行う取引戦略です。デイ・トレーダーは1日を超えるポジションをとらず、その日のうちにポジションを清算し、翌日また新たなポジションを保有します。つまりデイ・トレーディングとは、その日の変動価格から利益を狙う短期戦略になります。

人気の高い戦略:

- デイ・トレーディングは、資産を安い価格で購入し、保有し、高い価格で売却するという従来の投資手法の対極に相当します。

- したがってデイ・トレーダーは、長期にわたる資産の将来的な可能性ではなく、短期の値動きのみを考え常に取引を行います。

- デイ・トレーディング戦略が基本的に膨大なテクニカル分析をベースとする取引であり、新たな価格の変動につながる可能性のある速報ニュースにデイ・トレーダーが敏感である必要があるのも、そのためです。

デイ・トレーディングの長所

デイ・トレーダーは、株式、FX、商品、先物など、さまざまな市場で取引きを行います。この取引は特に株式市場で一般的となっています。1日の取引時間の終わりにポジションをクローズすることで、夜の間に市場のギャップが調整されるリスクを回避できるためです。

以前は、デイ・トレーディングは大手の投資法人のみで実施されていました。しかしトレーディング技術の向上と証拠金取引の台頭により、近年デイ・トレーディングは個人投資家も多く用いるようになっています。また、CFDなどの金融派生商品により、下落相場からも上昇相場からも利益を得られるようになってきました。

スキャルピング

スキャルピング(スカルピング)とはデイトレードの中の手法の一つで数ティックの値幅を瞬時にとりにいく非常に慌しい手法です。数ティックとは1~5ティックぐらいでしょうか。そのときの動きによってもちがいますが。例えば100円で買った株が101円、102円になったら売ってしまうのです。この数を増やしていく感じです。回数勝負で資金をどんどん回転させる短期投資の中で最も保有時間短い薄利多売の売買手法です。

株価が上下動いている中で上昇しているときに順張りで入る場合もあれば下落しているときに逆張りで入る場合もあります。買いを入れてから僅か数秒で売ってしまうことも多いです。

長くても買ってから数分で売ることが前提です。僅かな値幅を確実にとることが前提です。なので急落した局面の1~2ティックをとりにいくこともできます。

大前提は長く持たないこと。スキャルピングをするときは数ティックで必ず利益確定する心構えが必要です。まだ騰がるまだ騰がるとは思わないこと、欲張らないことが大切です。数ティックで利益確定した後も勢いがあるならば再び参戦すればいいのです。

フェージング取引

逆張りとは、トレンドとは、反対方向へ「売り」もしくは「買い」で取引を行う事です。例えば、相場が上昇局面になっている場合に売りで取引を行う、もしくは相場が下降局面になっている場合に買いで取引を行う事により市場に参加すると「逆張り」で取引を行ったと言う事になります。

逆張りはトレンドと反対方向へと取引を行うため、非常に難易度の高い取引方法として知られています。特に値ごろ感から、「安いので買ってみよう」「高いから売ってみよう」と言う安易な考えから、知らず知らずのうちに逆張りによる取引を行うFX初心者が多く見られます。

日本人の多くは円を売り海外の通貨を購入する傾向が非常に強く、そのため「円高」に対して非常に敏感に反応します。そのため、相場が円高方向へと動き円の価値が上昇すると、一気に円売り他通貨買いに走ります。このように、トレンドが円高方向であるにも関わらず、円を売り円安方向へと取引を行う事が逆張りとなります。

逆張りは、トレンドとは反対方向へ取引をする事から、非常にリスクの高い取引となりますが、相場が天井や底を付けてしまうと、逆に非常に大きな利益をもたらす取引方法でも有ります。 また、逆張りとは反対にトレンドと同じ方向へと取引を行う方法として「順張り」と呼ばれる取引方法が有ります。

ピボットポイント

ピボットポイントは、トレーダーが予想に使用する指標で、テクニカルにおける重要な水準を示します。フィボナッチなどその他のテクニカル指標とあわせて使用すると、非常に効果的なトレーディングツールとなります。こちらの内容はマイアカウントでご覧になることができます。ピボットポイントは前日または前週、前月の高値、安値および終値を用いて算出します。

ピボットポイントの起源は何十年も前の穀物取引に遡ります。コンピュータートレードなど無縁で、紙と鉛筆と手信号でフロアトレーダー達が取引をしていると、興奮して冷静な判断ができなくなることがあります。そうしたときに異常な値を掴まないように、前日のOHLC(始値、高値、安値、終値)から「ここを超えたら売り買いしない」基準値を算出しボードの横に貼り付け、トレードの命綱としていたのがピボットポイントの起源です。

成り立ちから考えて、現代のコンピュータトレードでは全く意味を成さないはずなのですが、多くのトレーダーが目安としてピボットポイントを使い続けた結果、事実上の先行指標として成り立ってしまっています。

ピボットポイントの素晴らしいところは、トレードに入る前に相場の反転ポイント、利食いの目安が分かることです。さらに他のSR指標(トレンドライン、フィボナッチ数列、21指数移動平均線等)と重なるときには、反転の可能性が更に高くなります。

P = (H + L + C)/3

ピボットポイント = (前のハイ + 前のロー + 前のクロース) / 3

R1 = (P x 2) – L

S1 = (P x 2) – H

R2 = P + (H - L) = P + (R1 - S1)

S2 = P - (H - L) = P - (R1 - S1)

P - ピボットポイント

L - 前のロー

H - 前のハイ

R1 - 抵抗線1

S1 - サポートレベル1

R2 - 抵抗線2

S2 - サポートレベル2

モメンタムの見方・使い方

モメンタムはオシレーター系のチャートの基本といえます。直訳すると「勢い」もしくは「はずみ」となりますが、ここで言うモメンタムは価格の変化率を見るための方法です。

モメンタムは、相場の勢いや方向性を判断するオシレータ系指標で、当日の終値からn日前の終値を引いて求められるため、短期的な動きを判断する指標として使用されます。 売買タイミングを把握する指標というよりは、相場が上昇している時の勢いが弱くなってきているのか、また相場が下降している時の勢いが強くなってきているのかを捉える先行指標としても利用できます。

モメンタムがゼロラインを上抜けたり、割り込んだりした時に売買を行う方法は基本的な売買タイミングですが、頻繁に交差しますのでダマシになる可能性もあります。

対策として、足の長さやモメンタムの算出期間を調整することでダマシを少なくできることもあります。また、モメンタムの平均線を活用することにより、モメンタムの推移を滑らかにでき、ゼロラインとの交差を少なくできます。

キャリートレード

キー・ポイント

- キャリートレードは人気の高い取引戦略です。

- キャリートレードは、金利の低い国の通貨を借りて他の金融資産を購入し、その後、購入した金融資産を一定期間保持した後に売却し、その購入時の相場価格と売却時の相場価格の差額から利益を出すことを目的としたトレードです。

キャリートレードとは

円キャリートレードとは、相対的に金利が低い円建てで資金を借り入れ、その資金を外貨に転換して運用する取引のことです。外貨に転換した後に向かう先は、外国債券や外国株式、原油などの商品先物、海外不動産、ヘッジファンドなど、借り入れた投資家の運用手法によって多種多様です。

この取引では、投資対象の値動きだけではなく、借入れ通貨である円の金利(低い方が良い)と、投資通貨である外貨との金利差が収益要因となります。

メリット

- つまり、日本の金利が上昇したり、海外の金利が低下する場合には、借り入れコストが上昇する一方で、円高に動くことも予想され、収益要因が減少するために、円キャリートレードは減少します。

- 逆に日本の金利が低下したり、海外の金利が上昇する場合には、円キャリートレードが増加します。

デメリット

- 円のキャリートレードを行なっていた投資家が、何らかの理由で取引を解消(反対売買)する必要に迫られ、為替市場が一時的に円高に向かう状況を表しています。

- 円を借りて投資した対象(多くが日本以外の市場で円建てではない)を手放した後、外貨が一旦円に戻されます(円買い外貨売り)。

仮に円金利に魅力がなくとも、次の有望な投資先がみつからない場合、とりあえず日本に円のまま滞留し再度外貨に交換されることがないので、円売りにつながらず円の価値が高止まりしてしまうことがあります。

リスク管理

現在の低金利、低ボラティリティ(変動性)の環境下では、ディレクショナル・トレード(市場動向の方向性に賭ける取引)の多くは苦戦が予想されます。主要中央銀行の大半が超緩和的な金融スタンスを維持するとみられ、当面は米連邦準備理事会による追加利下げの可能性がリスク要因となります。

市場ボラティリティ

さらに、この緩和政策によりボラティリティも抑制されています。こうした低金利・低ボラティリティ環境は、為替市場の投資家にも影響が及びます。

例えば、各国中央銀行が今後も金融市場を守る姿勢を維持し、市場参加者が景気下支えには追加利下げが効果的だと考えている場合、市場の動く方向を予想してヘッジをせずにポジションを持つことは有効な戦略であるとは言い難いです。

結論

こうした状況から、目先ユーロ/米ドルが大きく上昇することはないとみています。だが一方で、欧州中央銀行は超緩和策を続けており、仮に市場でリスクオフ・ムードが高まればFRBも追加利下げに踏み切る可能性があることから、ユーロ/米ドルの下落余地も同様に小さいとみられます。

キャリートレード

結局のところ、対米ドルでユーロが上昇するのは、欧州経済が回復しECBによる緩和バイアスの見直しが議論される場合に限られます。しかし現時点では、年後半まではその可能性は低いです。

こうした見方に対する唯一の例外は、英ポンドであります。我々は英ポンドを対米ドルでオーバーウェイトにします。これは、英ポンドが現状で割安水準にあること、英国のEU離脱(ブレグジット)交渉の行方をめぐる下振れリスクが過度に織り込まれていると判断されること、また、今年予想されるイングランド銀行による利下げの程度は限定的だとみられるためであります。

ボトム・ライン

この取引では、投資対象の値動きだけではなく、借入れ通貨である円の金利(低い方が良い)と、投資通貨である外貨との金利差が収益要因となります。 つまり、日本の金利が上昇したり、海外の金利が低下する場合には、借り入れコストが上昇する一方で、円高に動くことも予想され、収益要因が減少するために、円キャリートレードは減少します。

ヘッジング

ヘッジングは、投資のリスクを減少させるために取られる行動のことを言います。これは、将来の価格変動リスクを回避したり、軽減したりする各種手法のことを意味し、その種類には様々なものがあります。また、本用語は、垣根を作って危険から身を守ることに由来します。

例えば、ある取引から生じるリスクに対して、逆サイドのリスクを持つ取引(反対売買)を行うことによってリスクを回避するのは代表的な手法であり、株式・債券・商品・為替などの取引で、買い方の値下がり損や売り方の値上がり損を防ぐためによく利用されています。また、反対売買の手法以外に、先物・オプション・スワップなどのデリバティブの利用や、投資対象・投資時期等の分散投資などもあり、どのようなHedgeを行うかは大きなポイントになります。

一般に投資において、リスクをHedgeするということは、裏を返せば収益拡大の機会を限定することでもあります。すなわち、潜在的な収益機会とリスクはトレードオフの関係にあり、通常、Hedgeは収益機会を犠牲にすることになるので、その実施にあたっては十分に注意が必要であります。

ポートフォリオとは | ポートフォリオ取引

ポートフォリオ取引戦略

そもそも「最適なファンドの組み合わせ(ポートフォリオ)」とはどういったものでしょう?簡単に言えば「同じリスクをとるならリターンは高い方がいい」、「同じリターンを得るならリスクは低い方がいい」ということを基に、複数のファンドを組み合わせることと考えられます。

キー・ポイント

- 運用対象として保有する株式、公社債、短期金融商品など、保有資産の構成内容のことです。 本来は「紙ばさみ」の意味ですが、海外では有価証券は紙ばさみに挟んで保管されることが多かったため、保有資産の構成内容を「ポートフォリオ」と称するようになったといわれています。

- ポートフォリオの決定には、さまざまな理論があり、これらポートフォリオ選択理論に基づいて資産配分比率が決定されます。

ポートフォリオ取引とは

ポートフォリオのリスク・リターンの位置がグラフ上で「左上方」にあるほどリスクが低くリターンが高くなり、より効率的なポートフォリオであると一般的には考えられます。

最適なポートフォリオ作成にはどのファンドを何%くらいずつ組み合わせるのがいいのでしょうか?ポートフォリオ取引の例

この資産配分の決定には、 1990年ノーベル経済学賞受賞者であるハリー・マーコウィッツ氏の「ポートフォリオ選択論」における、「平均分散アプローチ」という手法が用いられます。

「平均分散アプローチ」とは、ファンド毎のリターン(期待リターン、平均リターン)とリスク(分散、標準偏差)を使って資産配分を決定する手法です。

取り扱う600本以上のファンドを使って、どのファンドとどのファンドを組み合わせたら、最もリスクが小さく、期待リターンの高い組み合わせになるのか?この理論を活用したのが、フィデリティ証券のポートフォリオナビツールです。

ポートフォリオ取引・分析法

ポートフォリオ取引・分析法は金融マーケットの分析の新しい取引・分析法であります(特許が出願)。相関性の低い金融商品を組み合わせることで、リターンは同じなのにリスクだけ減らすことができるという理論を数学的に証明しました。

ポートフォリオは、歴史の中や現代の社会においても活用されています。

NetTradeXの場合はFXを取引するわけですが、同じ取引をするにしても1つのストラテジーに頼って多くの資金を運用するのではなく、複数の通貨ペア、複数のストラテジーで少額ずつ運用することで、各取引の相関性を低めることでリスク分散を図ります。

ポートフォリオ取引の良い点

- 相関性の低い金融商品を組み合わせることで、リターンは同じなのにリスクだけ減らすことができるという理論を数学的に証明しました。

- ポートフォリオは、歴史の中や現代の社会においても活用されています。当社独自のポートフォリオ分析・取引法を利用しNetTradeXプラットフォームにて2つの銘柄におけるスプレッドの取引ができます。

- 2銘柄から成り立っているポートフォリオから数百銘柄のポートフォリオまで難易度の違うポートフォリオ作成も可能です。

ボトム・ライン

新しく独特な合併商品がご自分で作成できます。合併商品には、証券ポートフォリオ、株価指数、世界ファンド指数、貴金属指数、その他の商品が入っています。

合併商品は、売りポジションも買いポジションも設定できます。さらに、合併商品に入っている資産の割合も調整できます。

当社独自開発のポートフォリオ取引・分析法を利用し合併商品が作成できます。ペース資産はクオート資産の単位で表します。

バイ・アンド・ホールド

キー・ポイント

- バイ・アンド・ホールドは相場の取引手法を指す言葉で、「買ってそのまま保持する」という意味です。

- 一度これと決めた銘柄を買ったら多少の上げ下げは気にせず、長期間にわたって持ち続ける、そういう投資スタイルを指しています。

バイ・アンド・ホールドとは

現物株への投資では王道と言ってもよい手法です。企業の成長とともに株価は上昇し、分割や配当といった恩恵もあり、長い目で見れば銀行預金よりもはるかに有利というわけです。しかし、バイ&ホールドが成功するかどうかは、時代背景にもよります。

例えば戦後の成長期にトヨタやソニーに投資して持ち続けていれば、大変なリターンを手に入れることができたでしょう。しかし、バブルの絶頂期に投資していれば、逆のことが起こったことになります。

バイ・アンド・ホールド戦略

結局のところ、バイ&ホールドが成功するかどうかは、現状と将来をどれだけ正確に分析できるかということにかかっています。

そして長期であるだけに「運」も重要な要素です。

バイ・アンド・ホールド戦略のメリットとデメリット

メリットFXでもバイ&ホールドは使えるでしょうか。答えはYESです。例えばドル/円の月足チャートを見ると、年単位のトレンドが存在していることが分かります。

こうしたサイクルは景気や金利の循環、貿易動向、国家の盛衰などの要因がからみあって生まれるものと考えられます。

もしこうした為替相場の大きな流れにバイ&ホールドで乗ることができれば、FXではレバレッジを働かせることができるだけに、さぞや大きな利益を生むことでしょう。

デメリットただし、相場を正確に読む目と「運」が求められることは言うまでもありませんが。

FXでバイ&ホールド型の長期投資を行うなら、以下の記事が参考になります。

バイ・アンド・ホールド

株式や債券を買い持ちしたまま、長期に保有する投資手法。 企業は、中長期的な企業価値向上を目指して、拡大再生産を繰り返しています。 株価の短期的な変動に左右されることなく、こうした中長期的な株価上昇によるリターン獲得を狙います。

スプレッド取引とは

キー・ポイント

- スプレッド取引は、2つの商品間の金利差や価格差の差額(スプレッド)を利用して行う取引のことをいいます。

- 一般に割高な銘柄を売り、割安な銘柄を買うことによって、利鞘(利益)を得ることができます。

- 商品取引の世界では、これを「サヤ取り商い」とも呼びます。

- 本取引は、先物取引やオプション取引、債券取引などにおいて活発に行われています。

スプレッド取引戦略

一般にスプレッド取引は、ヘッジファンドやディーラーなどが多用する投資手法の一つであり、その主な特徴は、買いと売りの両建て取引、2銘柄のスプレッドの拡大・縮小を予想する取引、市場全体の上げ下げの影響を受けにくい取引であり、その発想次第では多様な投資戦略を考えることができます。

スプレッド取引とは

先物取引において、異なる2つの限月取引間の価格差により呼値を行い、取引が成立した場合には、2つの限月取引について、一方の売付けと他方の買付けが同時に成立する取引です。

スプレッド取引のメリット

- 取引リスクが低いです。

- 取引の長さは6–21日間となります。

- 安定した収入の機会

- ボラティリティが反発すると、利益が上昇しています。

スプレッド取引のデメリット

- 利益が低いです。

スプレッド取引のタイプ

下記のタイプがあります。

- インターマーケットスプレッド取引

- 市場間スプレッド取引

- オプション取引

- IRSスプレッド

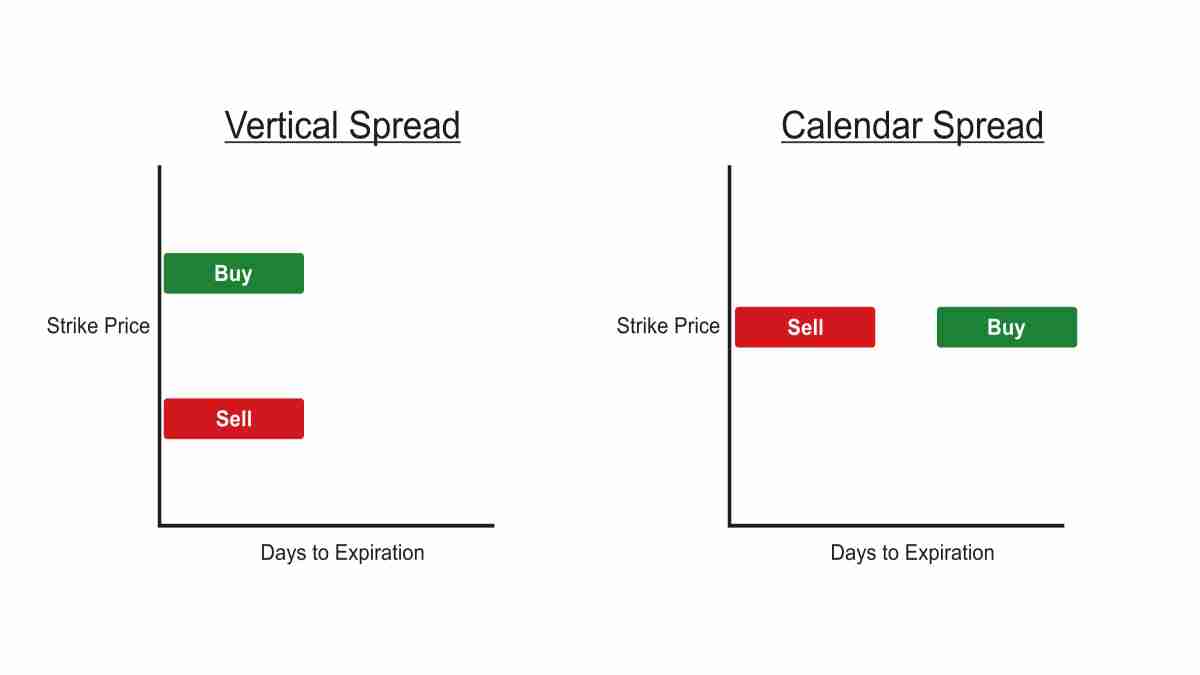

カレンダー・スプレッド・オプション

一般にオプション取引の教科書ではボラティリティー(価格変動率)をトレードする方法として、「カレンダースプレッド」と「リバースカレンダースプレッド」が紹介されることが多いので、今回と次回、2回にわたってこれらの戦略について検討します。

カレンダースプレッドとリバースカレンダースプレッド

カレンダースプレッドとリバースカレンダースプレッドは、異限月の銘柄を取引します。オプションの価格表は、通例、権利行使価格を縦に、限月を横に配列するのが一般的です。異限月の組み合わせは、価格表の横の関係にある銘柄の買い玉・売り玉を組み合わせるので、「ホリゾンタル」スプレッドとよぶこともあります。また、異限月間取引は満期までの時間差を利用することから「タイム」スプレッドとよばれることもあります。

カレンダースプレッドは、満期が近い方の銘柄(期近)を売り、満期が遠い方の銘柄(期先)を買います(図表1)。原則として、期近と期先を同じ権利行使価格とし、それぞれ同じ枚数でポジションを組成します。オプション価格は期近の方が必ず安いので、組成時は支払いになります。そして期近が期先よりも高くなることはないので、期近と期先を同時に手じまいする限り、最初に支払った価格を超える損失にはなりません。

カレンダースプレッド

コル$0.87を売り(コントラクト当たり$87)

コル$1.02を買い(コントラクト当たり$102)

ベガは必ず期近よりも期先の方が大きいため、期近を売って期先を買うポジションでは、ベガは必ずプラスになります。このようにベガがプラスである点に注目して、カレンダースプレッドは、いわゆるベガロング、すなわちインプライドボラティリティーの上昇を予想してとるポジションであると説明されるのです。

ただ、このカレンダースプレッドは他のリスクもとってしまっています。アット・ザ・マネーでカレンダースプレッドを組成した場合、当初デルタは±0ですが、ガンマがマイナスですから、相場が大きく動くとガンマから損失が出ます。損益グラフが山の形をしていることがそれを表現しています。ガンマが敵なのですからシータは味方です。すなわちタイムディケイの恩恵にあずかることができます。

カレンダースプレッド戦略

また、カレンダースプレッドは期近売り、期先買いのポジションですので、期近が期先に対して相対的に高いタイミングで組成するのがよく、かつ相場が自分のいる権利行使価格に近づくとうれしい性質を利用しましょう。すなわち、急落時に先に反応した期近のIVが高まったタイミングで、その地点からアウト・オブ・ザ・マネーのプットで組めば、さらなる下落は自分の権利行使価格に近づくので有利ですし、その下落で遅れていた期先のIVが上がる可能性もあります。

スイングトレードとは

スイングトレードとは、数日間で売買を済ませてしまう短期売買のトレード方法です。

ちなみに数週間から数ヶ月に渡り、数銘柄のポジションを入れ替えながら売買していく方法をポジショントレードといったりもします。

スイングトレードでは、短期間で売買を完結させるため、ファンダメンタル分析(企業の業績や成長性などに投資すること)よりも、テクニカル分析(チャートや過去の株価の値動きを表した指標を参考に、買い時や売り時を探り投資すること)を重視していくことになります。

通常、スイングトレードは、1時間足や日足を見てトレードすることになります。長い足の影響を短い足が受けるため、1時間足や日足でトレードする時も、週足や月足など長い足から見ていくと良いでしょう。スイングトレードでは、簡単な売り買いのルールによって売買するのが良いでしょう。21指数移動平均線はお勧めのチャートの一つです。21単位にしているのでは、21単位が相場にフィットすることが多いと判断しているからです。また、単純移動平均線ではなく指数移動平均線の方が相場にフィットすることが多いと判断しています。

注文よりの戦略

注文タイプよりの取引戦略は、ポジションの開設・決済はどんな時間でも行うことが出来ます。注文タイプには、成り行き注文、指値・逆指値注文、指値・逆指値注文組み合わせ、ОCO注文、IFD/IFO注文、Trailing Stop注文があります。

新世代の取引ツールは、注文タイプは複数利用可能となります。

注文は、下記の注文タイプがあります。

- 成行注文とは、時価での売買を行うように指示する事である。売買は瞬時にプラットフォームに 表示されている時価、もしくは電話でディーラーが提示する価格で行われる。

- 指値・逆指値注文は、市場での時価とは異なる価格での売買を行う様に出す指示である。取引は注文時に出す条件が市場で満たされた時に遂行される。

- 損切り注文は、損失を可能な限り食い止めるための注文である。ポジション開設時や設定した指値・逆指値での価格よりも不利な価格が設定される。

- OCO注文とは時価とは異なる価格での売買を行う注文です。種類の異なる2種類の注文を同時に出し、片方の注文が成立したら、もう一方の注文は自動的にキャンセルになる注文です。

アルゴリズム取引

コンピューターシステムが株価や出来高などに応じて、自動的に株式売買注文のタイミングや数量を決めて注文を繰り返す取引のことです。具体的には、自らの取引によって株価が乱高下しないように売買注文を分散したり、また株価が割安と判断したタイミングで自動的に買い注文を出したりします。利用については、投資家が発注時に証券会社が提供する複数の執行ストラテジー(アルゴリズム)から、自分に合うものを選択する方法が一般的であります。

NetTradeXやMetaTrader 4などの取引ツールはアルゴリズム取引を対応しています。

NetTradeX Advisors取引プラットフォームにて自動売買だけではなく、手動モードで基本操作(ポジション開始・決済、発注、標準グラフ利用など)も出来ます。さらに、「ビジュアル取引」(グラフ上の取引操作)の機能が付いています。NTL+ は С、 С++、 MQL4、 Java、 JavaScript のようなプログラミング言語を分かりやすく説明していますので、プログラムを書いて、それが上手く機能するかどうか、リスクが高いかどうか、バランス的にはどうなのかを過去のデータを使ってテストすることもできます。

MetaTrader 4は、MQL4プログラミング言語より、エキスパートアドバイザーの作成・利用が可能です。